Акцизы на печное топливо в году. Львиная акцизная доля

С нового года обычно происходит повышение каких – то выплат. Своим гражданам государство индексирует пенсию, в том числе социальную. Но еще население ждет увеличение цен, налогов, тарифов и повышение акцизов на бензин в 2017 году. Акцизом называется налог, который закладывается в стоимость товара, то есть, как правило, включается в цену конечной продукции. Вот почему акцизы на бензин в 2017 год будут фактически выплачиваться всеми жителей страны.

Вынужденная мера

Уже с начала следующего года розничные цены на бензин, сигареты и алкоголь, ждет повышение. В середине ноября Государственная Дума подписала все документы, чтобы поднять акцизы 2017 года на эту продукцию. Хотя это как – то не согласуется с предыдущими постановлениями этого органа власти. По плану 2014 года налог на топливо, а значит с ним и бензин, должны были снизиться, как раз в наступающем году. Например, акцизы 2017 года на бензин должны были уменьшиться с 10 500 руб. за тонну до 9 700, но наоборот увеличатся.

Начнется всё с индексации акцизов на нефтепродукты в предстоящем году, после чего можно ждать скачка стоимости на все остальное. Хотя на фоне общемирового снижения цен и спроса на нефть, логично было бы ждать понижение соответствующих товаров. С 1 апреля предстоящего года акцизы на прямогонный бензин будут расти. Российские аналитики предсказывают увеличение расценок на бензин в среднем на 2 рубля. Это может вызвать увеличение всех потребительских товаров.

Дефицит бюджета на предстоящие три года заставляет депутатов искать необходимые денежные средства в разных местах. На ум сразу приходит повышение такого продукта, которым пользуются почти все. Наполнение недостающей суммы подобным способом представляется легким в сравнении с возрождением производства и созданием новых рабочих мест.

Негативные последствия

Министерство финансов полагает, что из – за акцизов цены на бензин поднимутся от 6 до 7%. Но, в связи с тем, что инфляция на следующий год прогнозируется в размерах 4%, то увеличение цены больше выглядит, как обыкновенное, замаскированное повышение. Хотя вице – премьер РФ А. Дворкович заверял в начале текущего года, что поднятие цены на топливо не выйдет за рамки инфляции.

Заместитель министра финансов России Ю. Зурабов утверждает, что негативно эти акцизы отразятся, если производители все увеличение переложат на плечи конечных покупателей. Хорошо, если это будет не так, но лучше не предлагать такие варианты, а закреплять законодательно.

Ведь это самый простой вариант решения проблемы, производители скорее всего тоже поднимут оплату.

Депутаты не раз высказывались, что такая меря является вынужденной, так как существует дефицит бюджета, который надо заполнять. Причем акцизы 2017 года планируют увеличить с целью остановить незаконное производство. Так, например, повышение платы за прямогонный бензин будет призвано снижать выгоду в изготовлении топлива для автомобилей нелегальным способом. Но пока остается высокий уровень цен на эту продукцию, это производство не остановить. А увеличенная ставка на дистилляторы приравняет их к дизельному топливу, что поможет предотвратить создание схем укрытия от выплаты акцизов.

Закон должен применяться к исполнению не быстрее месяца после его опубликования, но и не раньше первого числа следующего налогового периода. В таком случае цены должны подняться 1 апреля 2017 года, но скорее всего цены на потребительские товары поднимутся заранее. Как одна из ведущих нефтедобывающих стран, Россия стоит на восьмой месте статистики цен бензина. Самое дешевое топливо в Венесуэле. В некоторых европейских странах, например, Италии, с будущего года тоже возрастут платежи государству за топливо.

Что ждать

Минфин предложил с 2017 года повысить акцизы на бензин и налог на добычу полезных ископаемых, что тоже может в дальнейшем поднять расценки на всю продукцию и топливо, например, поднимутся расценки на газ. И это затронет не только «Газпром». Существенное увеличение (на 29,8%) могут почувствовать те, кто пользуется газом, а это значительная часть населения нашей страны. Причем на газ начинают переходить именно по причине его дешевизны, и такая выгода станет не рентабельной.

Предстоящее повышение:

- «Евро — 5» (бензин экологического класса):

- 2016 год – 7530 рублей за тонну;

- 2017 год – до 10130 рублей за тонну;

- 2018 год – 10535 рублей;

- 2019 – 10957руб.

- Дизельной топливо, средние дистилляты:

- 2017 год – 6800 рублей за тонну;

- 2018 год – 7072 рубля за тонну;

- 2019 год – 7355 рублей.

- Бензин остальной, в том числе прямогонный:

- 2016 год – 10500 рублей за тонну;

- 2017 год – 13100 рублей.

Планируемое повышение увеличит долю содержания налоговой составляющей в стоимости. Для дизельного топлива это будет уже 80%, а для бензина составит около 25%. Подобные цифры ощутимо скажутся на товарах повседневного спроса.

Многие аналитики считают очевидным, что цены возрастут примерно на 10%, так как повысятся расходы топливных компаний, и они тоже накинут свою долю. Например, АИ – 95 стоит в среднем 38 рублей, а придётся за него платить примерно 42,5 рубля/ литр. И если в этом году заправить 40 литров в бак получалось за 1 500 рублей, в будущем будет стоить 1 700 рублей.

Такие цифры не удивительны, если учесть, что в цене бензина самую большую долю составляют налоги.

Привязывать стоимость топлива к цене нефтепродуктов не получается. Скорее от политических решений государственных чиновников зависит сколько граждане будут платить за бензин, продукты, билеты.

Заключение

Пока экономическая ситуация в стране и мире не нормализуется, не стоит ждать снижение налогов, акцизов, цен. Хотя существовали и другие предложения, например, специалисты Федеральной антимонопольной службы выходили с инициативами привязать акцизы на бензина к мировой цене на нефть, обновлять их ежемесячно. Такое гибкое регулирование стимулировало бы производство топлива высокого качества и сглаживало мировые и отечественные колебания стоимости. Но Министерство финансов отклонило такое предложение.

Строить прогнозы нелегко в неспокойной экономической, политической обстановке. Это затрудняет инвестирование в производство, снижает рентабельность, вынуждает закрывать целые предприятия. Остаётся ориентироваться на планы и прогнозы государственных чиновников. Правительство планирует пересмотреть налогообложение нефтяной отрасли в 2018 – 2020 годах, в связи с чем тоже не стоит ждать снижения рыночных расценок. Пока существует инфляция повышение в разных отраслях будет касаться конечных потребителей – простых жителей страны.

5 класса составляет 10130 руб./тонну, для бензина класса ниже 5 и для прямогонного бензина – это 13100 руб./тонну. А что же с газом и дизелем? Сегодня мы это и узнаем.

Акцизы на топливо

Тонкости расчетов

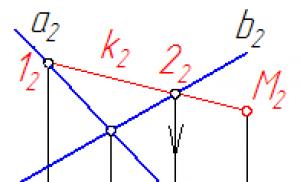

Для согласно новым акцизным ставкам используется такое понятие, как база налогообложения. Это, по сути, количество бензина, реализованное предприятием-производителем за отчетный период времени. Расчет суммы производится по следующей формуле: СУММА акциза=налогооблагаемая БАЗА*СТАВКУ .

При определении суммы акциза для уплаты налога используются за одну и ту же партию топлива. Делается это с тем, чтобы избежать двойного налогообложения.

Так, вычет акцизов делается в том случае, если, к примеру, производитель топлива купил партию бензина в 2016 году, за которую был уплачен акциз в предыдущем отчетном периоде, когда ставка была ниже. В таком случае фактической суммой для уплаты налога будет разница акцизной ставки, умноженная на количество топлива этой партии, выраженная в тоннах.

- Не требуется уплачивать акциз в государственный бюджет, если топливное сырье передается внутри предприятия-изготовителя для дальнейшей переработки.

- Что делать, если предприятие приобрело партию бензина у другого предприятия, которое по какой-либо причине не уплатило акциз и соответственно не предоставило покупателю документов по его уплате? В этом случае покупатель обязан в полной мере .

- При операциях покупки-продажи прямогонного бензина также действуют системы вычета уплаченных акцизных сумм.

- Система вычетов акциза действует в любой операции по перепродаже топлива, по всей цепочке от изготовителя к потребителю.

Это видео рассказывает об акцизах на топливо:

Сроки уплаты

Сумма акцизного налога на топливо должна быть начислена за календарный месяц. Уплату начисленной суммы в бюджет необходимо сделать до 25 числа, месяца, следующего за отчетным.

В ФНС ежемесячно нужно подавать отчетные документы по акцизам; последний срок для сдачи отчетности – 25 число последующего за отчетным периодом месяцем.

О том, как правильно и какие формы отчетных документов должны быть, следует обратиться к Приказу ММВ-7-3/1@ от 12.01.16.

Ставки и нюансы оплаты сбора на топливо

Дизельное

Ставка акциза на дизельное топливо в 2017 году составляет 6800 рублей за одну тонну.

Уплачивать акциз должны все , занимающиеся реализацией дизельного топлива и переработкой сырья для получения готовой продукции. Дизельное топливо облагается акцизным сбором и при его перемещении через российскую таможню. Уплачивать акцизный сбор должны и иностранные компании, осуществляющие на территории России операции с подакцизными товарами или сырьем для их производства.

Обязательство по уплате акциза наступает в момент совершения операции, которая облагается акцизом, согласно ст. 179 НК РФ. При перепродаже дизельного топлива и других операциях, связанных с изменением его владельца, в государственный бюджет обязательно уплачивается акцизный сбор. Во избежание двойного налогообложения, когда за одну и ту же партию дизельного топлива дважды уплачивается акцизный сбор, существует система вычетов. Основанием для вычета являются документы, подтверждающие уплату акцизного сбора предприятием, у которого была закуплена партия дизельного топлива.

Судовое

Судовое топливо подлежит акцизному налогообложению. Его ставка в 2017 году составляет 7800 рублей за одну тонну. Судовое топливо относится к средним дистиллятам и в таблице по ставке акцизов именно в этой графе и записана ставка акциза по этому виду топлива.

Такая классификация введена с той целью, чтобы отделить судовое топливо от общего понятие топлива, под которыми можно понимать, например дизельное топливо, используемое для автомобилей. Именно поэтому судовому маловязкому топливу было дано определение согласно его химическим свойствам. Это жидкий углерод (при условии: 15-20 0 С и 760 мм. рт. ст.), который получен при переработке нефти. Этот продукт характеризуется такими свойствами: плотность 750 кг/м 3 , но не более 930 кг/м 3 при 15-20 0 С.

Уплачивать акциз по судовому топливу должны компании, занимающиеся продажей и переработкой этого вида продукта. Для совершения операций с судовым топливом необходимо получить в налоговых органах свидетельство, дающее право совершать операции со средними дистиллятами. Для владельцев судов, использующих для бункеровки средние дистилляты, предусмотрен налоговый вычет. Им можно воспользоваться при наличии документов от продавца, подтверждающих уплату акциза по данной партии среднего дистиллята.

Расчет налогового вычета осуществляется в соответствии со ставкой акциза с коэффициентом.

Печное

Печное топливо является подакцизным продуктом. В таблице акцизных ставок оно подпадает под классификацию средних дистиллятов. В 2017 году ставка по печному топливу составляет 7800 рублей за одну тонну.

Такая классификация была сделана согласно химическим свойствам печного топлива и для отделения этого вида продукта от понятия автомобильного дизельного топлива. Для этой категории акцизов применимы все правила расчетов и взаимозачетов, осуществляемых в цепочке изготовитель-продавец-потребитель.

Керосин

Керосин авиационный относится к подакцизным продуктам. Согласно таблице акцизных ставок на 2017 год акциз на керосин составляет 2800 рублей за одну тонну.

Керосин авиационный относится к подакцизным продуктам. Согласно таблице акцизных ставок на 2017 год акциз на керосин составляет 2800 рублей за одну тонну.

В ближайшие 2018 и 2019 года не предполагается изменение ставки на этот вид продукта.

Газ

Природный газ подпадает под акцизное налогообложение согласно пп.14 п.1.ст. 181 НК РФ. Он является специфичным подакцизным товаром, поскольку для исчисления налога используется не жесткая ставка акциза, а расчет ведется согласно адвалорной налоговой ставке, то есть в процентном соотношении от налоговой базы.

Налоговая ставка за реализацию природного газа за пределы РФ рассчитывается следующим образом. От стоимости реализованного газа отнимаются таможенные расходы и расходы по транспортировке его за пределы страны. На полученную в результате чистую прибыль начисляется налог в размере 30%.

Все остальные налоговые расчеты и отчеты по операциям с природным газом такие же, как для других подакцизных товаров.

Ставка акцизов на ГСМ рассмотрены в этом видеоролике:

Сборы с ГСМ

Горюче смазочные материалы являются подакцизным товаром, что определено в НК РФ ст.181 п.1. Ставки акцизов на ГСМ регламентированы ст. 193 НК РФ

Акциз по ГСМ должны уплачивать предприятия, занимающиеся его изготовлением и продажей. Во избежание двойного налогообложения используется система налоговых вычетов. Ее применяют, например, в случае покупки ГСМ для дальнейшей перепродажи. Чтобы воспользоваться возможностью налоговых вычетов покупатель продукции должен получить от продавца документ, подтверждающий уплату акцизного сбора по данной партии товара.

Ставка акцизов на моторные масла в 2017 году составляет 5400 рублей за одну тонну. В ближайшие 2018 и 2019 года предполагается, что ставка не будет меняться.

Обложение средних дистиллятов

К средним дистиллятам относятся определенные нефтепродукты, полученные путем перегонки углеводородов. Это могут быть, например печное топливо, топливо для морских судов, дистиллят газового конденсата и другие. Точное определение относится ли данный вид товара и среднему дистилляту выполняется путем физико-химических анализов. Сверку можно провести, например, при проверке предприятия налоговыми органами.

К средним дистиллятам относятся определенные нефтепродукты, полученные путем перегонки углеводородов. Это могут быть, например печное топливо, топливо для морских судов, дистиллят газового конденсата и другие. Точное определение относится ли данный вид товара и среднему дистилляту выполняется путем физико-химических анализов. Сверку можно провести, например, при проверке предприятия налоговыми органами.

Средние дистилляты являются подакцизным и операции с ними подлежат акцизному налогообложению. Акцизная ставка по средним дистиллятам в 2017 году составляет 7800 рублей за одну тонну.

Уплачивать акциз по операциям со средними дистиллятами нужно:

- в случае их продажи на территории РФ;

- при передаче их согласно договору по давальческому сырью;

- при передаче их с целью переработки в неподакцизные товары;

- при передаче их в качестве ;

- при передаче их правопреемникам;

Существуют ситуации, когда операции со средними дистиллятами не облагаются акцизным налогом. Это при передаче их организации, не являющейся и в случае передачи для производства из них товаров, не подлежащих акцизному налогообложению.

В среду Госдума приняла во втором, основном чтении, поправки в Налоговый кодекс, предусматривающие увеличение ставок акцизов на автомобильный бензин класса 5 и дизельное топливо.

Новогоднее повышение

Повышение цен на горючку начнется с Нового года. В соответствии с поправками, с 1 января 2018 года ставка акцизов на бензин класса 5 с 1 января 2018 года увеличится на 10,7% по сравнению с действующей в этом году и составит 11,213 тыс. рублей за тонну.

Ранее предполагалось, что в 2018 году будет действовать ставка в размере 10,535 тыс. рублей за тонну.

Через год ставки акцизов продолжат рост. С 1 января 2019 года ставка акциза на бензин класса 5 составит 12,314 тыс. рублей за тонну вместо запланированной ранее ставки в размере 10,957 тыс. рублей за тонну. В 2020 году ставка составит 12,752 тыс. рублей вместо 11,395 тыс. рублей за тонну.

«Эта мера уже отражается на ценах, как на оптовых, так и на розничных. Напомню, что уже вчера, в день принятия поправок, тонна 92-го бензина подорожала на на 0,46%, до 44,746 тыс рублей, 95-го до 46,93 тыс, то есть на 0,23%. Это лишь начало роста, который, надо полагать, будет поддерживаться ожиданиями роста акциза и высоким спросом на топливо со стороны участников рынка с целью формирования запасов», - комментирует аналитик «Алор Брокер» Кирилл Яковенко.

На строительство дорог в Крыму

Акцизы на дизельное топливо тоже пойдут в рост — с 1 января 2018 года. Акциз вырастет на 12,7% — до 7,665 тыс. рублей за тонну.

Второй этап повышения предусмотрен с 1 июля 2018 года — до 8,258 тыс. рублей за тонну. Ранее предполагалось, что в 2018 году будет действовать ставка 7,072 тыс. рублей за тонну.

В 2019 году ставка составит 8,541 тыс. рублей за тонну вместо 7,355 тыс. рублей, в 2020 году — 8,835 тыс. рублей за тонну вместо 7,649 тыс. рублей за тонну.

Акцизы на нефтепродукты являются источником формирования как федерального, так и региональных дорожных фондов, средства которых направляются на финансирование дорожного хозяйства. Как сообщил ранее Минфин, индексация ставок акцизов на автомобильный бензин и дизельное топливо необходима для ускорения темпов строительства автомобильных дорог и развития инфраструктуры регионов.

Прежде всего, дополнительные средства планируется направить на строительство новых автомобильных дорог — в присоединенном Крыму, а также в Калининграде и на Дальнем Востоке.

Согласно официальным данным, доля акциза в розничной цене данных нефтепродуктов - до 20%.

Однако не все согласны с такой оценкой.

«Авторы законопроекта указывают на то, что на долю акциза в стоимости топлива для конечного потребителя приходится всего 20%. Во-первых, это не совсем так: при текущих ценах на бензин, доля акциза составляет примерно 35%, а еще к ним необходимо добавить НДПИ и НДС, в итоге выйдет, что на 60% стоимость бензина складывается из налогов и отчислений в пользу государства», - указывает Яковенко.

Эксперты отмечают, что почувствуют на себе рост стоимости топлива без исключения все категории граждан, даже те, кто не владеет собственным автомобилем. Рост стоимости топлива учитывается при ценообразовании всех без исключения товаров и услуг за счет необходимости транспортировки.

«Очевидно, что выбор момента для повышения акциза обусловлен низкими темпами инфляции, поскольку на этот показатель повышение акциза традиционно влияет, и не в лучшую сторону, - комментирует Яковенко. - Если говорить о перспективах, то, на мой взгляд,

АИ-95 по 43-43,5 рублей и АИ-92 по 39,5-40 рублей в следующем году стоит расценивать как наиболее вероятную стоимость в рознице».

«За каждым из этапов грядущего увеличения акцизов в начале и середине года последуют две ценовые волны. Учитывая, что в конечной стоимости топлива доля акцизов, НДПИ и прочих налогов составляет не менее 60%, а также прогнозы по ослаблению рубля (МЭР ожидает средний курс в 2018 на уровне 64,7 руб. за доллар) и высокую вероятность разворота годовой инфляции к 4%, приблизительный

рост цен на литр бензина в рознице в будущем году можно оценить в диапазоне 2-5 рублей от текущих цен в зависимости от региона», -

прогнозирует эксперт ФГ БКС Иван Копейкин.

Минфину не по нраву Ferrari

Одобренный в первом чтении законопроект также предлагает дифференцировать ставки акцизов на легковые автомобили с мощностью двигателя свыше 200 лошадиных сил. Было предложено установить для них повышенные ставки в зависимости от мощности двигателя.

Ранее ставки дифференцировались по мощности для автомобилей до 150 л.с., а сверх этой мощности была единая ставка (в 2017 году — 420 рублей за 1 л.с.)

Предлагается добавить новые категории: 200-300 л.с., 300-400 л.с., 400-500 л.с. и свыше 500 л. с.

Ставки акцизов на эти категории автомобилей были существенно снижены по сравнению со ставками, заложенными в законопроект в первом чтении. Так, размер акцизов для категории автомобилей с мощностью от 200 до 300 л.с. в 2018 году устанавливается в размере 714 рублей за 1 л.с. (в первом чтении законопроекта предполагалось, что размер ставки составит 897 рублей), в 2019 году — 743 рубля (в первом чтении — 933 рубля), в 2020 году — 773 рубля (в первом чтении — 971 рубль).

Акциз для автомобилей с мощностью от 300 л.с. до 400 л.с. в 2018 году составит 1,218 тыс. рублей, в 2019 году — 1,267 тыс. рублей, в 2020 году — 1,317 тыс. рублей.

На автомобили с мощностью от 400 до 500 л.с. ставка в 2018 году составит 1,260 тыс. рублей, в 2019 году — 1,310 тыс. рублей, в 2020 году — 1,363 тыс. рублей.

Ставка акцизов на автомобили с мощностью двигателя свыше 500 л.с. в 2018 году заложена на уровне 1,302 тыс. рубля.

В 2019 году — 1,354 тыс. рублей, в 2020 году — 1,408 тыс. рублей.

К новым ценовым рекордам

На этой неделе цены на бензин на АЗС уже выросли до рекордных значений. Менее чем за неделю бензин подорожал на 2% — АИ-92 с 7 по 13 ноября вырос до 42,85 тысяч рублей за тонну, АИ-95 — до 44,99 тысяч.

Оптовые цены на бензин АИ-92 с начала ноября выросли на 2,3% до 42,85 тыс. руб. за тонну, на АИ-95 — на 1,7% до 44,99 тыс. руб. за тонну. Данные показатели являются рекордными за текущий год.

По мнению участников рынка, это связано, в частности, с сокращением выпуска бензинов на Московском НПЗ «Газпром-нефть».

Остановка не была включена в программу плановых ремонтов, утверждаемую Минэнерго.

В компании не стали это комментировать. По мнению экспертов, остановка каткрекинга привела к выбытию примерно 50 тыс. тонн бензина в неделю.

ФАС винит во всем «нервозность трейдеров». Начальник управления регулирования топливно-энергетического комплекса ФАС России Дмитрий Махонин ранее говорил об отсутствии дефицита бензина в стране.

«Одной из причин (роста биржевых цен на бензины) стала реакция трейдеров на информацию о приостановке работы на установке каткрекинга Московского НПЗ. С «Газпром-нефтью» уже проведена работа по поводу поставок бензинов на внутренний рынок. Также работа проведена с другими компаниями, в частности, с «Роснефтью» и «ЛУКойлом». Рассчитываем, что в результате произойдет максимальная переориентация бензинов на внутренний рынок и увеличение предложения на бирже», — сказал он.

Важно, чтобы частные трейдеры не «раздували» ситуацию на рынке, в противном случае продолжится рост цен, отмечали в ФАС.

Информация о том, насколько сильно проиндексируют ставки акцизов на ряд товаров, содержится в материалах к заседанию правительства, на котором в понедельник, 18 сентября, рассматривался проект бюджета на ближайшую трехлетку — с 2018 по 2020 год (документ есть в распоряжении «Газеты.Ru»). В частности, там говорится о том, как эти инициативы отразятся на доходах федерального бюджета.

Пополнить бюджет

Согласно документу, рост акцизов на сигареты и папиросы принесет в бюджет в 2018 году 20,816 млрд рублей, в 2019 году — 60,496 млрд рублей, в 2020 — 17,706 млрд рублей.

Изменение ставок акцизов на бензин и дизель позволят бюджету в 2018 году получить дополнительные 25,267 млрд рублей, в 2019 году — 19,114 млрд рублей, в 2020 году — 1,086 млрд рублей.

Индексация ставок на этиловый и неэтиловый спирт из пищевого или непищевого сырья в числе прочих факторов (здесь в графе суммарно перечислено влияние также изменения акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9%, нормативов распределения акцизов на нефтепродукты между региональными бюджетами и пр. — «Газета.Ru») даст бюджету в 2018 году 31,876 млрд рублей. Правда, в 2019 году бюджет не досчитается 3,220 млрд рублей, но уже в 2020 году будут собраны дополнительные 18,564 млрд рублей.

«Прогнозируемые на 2018 год доходы федерального бюджета превысят уточненную оценку поступлений доходов на 2017 год на 544,4 млрд. рублей», — отмечается в документе. При этом в 2019 году бюджет получит на 366 млрд рублей больше прогнозируемых, а в 2020 год — на 732 млрд рублей.

В целом, как говорится в документе, прогнозируемые доходы бюджета в 2018 году составят 15,182 трлн рублей, в 2019 году — 15, 548 трлн рублей, в 2020 году — 16, 280 трлн рублей.

Пополнение федерального бюджета скажется на жизни простых россиян. Стоимость бензина, алкоголя, табачной продукции вырастет.

Курить себе дороже

Так, согласно материалам к заседанию правительства, в части табачной продукции предусмотрено установление с 1 июля 2018 года специфической ставки акциза на сигареты и папиросы в размере 1 718 руб за 1000 штук, а с 1 января 2020 года — 1 966 руб за 1000 штук.

В настоящее время ставка акциза составляет 1500 рублей за 1 тыс. штук.

Предусмотрено также установление минимальной специфической ставки на сигареты и папиросы с 1 июля 2018 года в размере 2 335 руб. за 1000 штук и с 1 января 2020 года в размере 2 671 руб. за 1000 штук. В настоящее время она составляет 2100 руб.

Из-за повышения акцизов пачка сигарет может подорожать к 2020 году на 10%, подсчитал аналитик ГК «Финам» Алексей Коренев.

Впрочем, в табачной индустрии некоторые считают, что подорожать сигареты могут на 10% уже в 2018 году.

В 2018 году сигареты низкоценового сегмента подорожают на 10-12%, а сигареты премиального сегмента — на 7%, полагают в Imperial Tobacco (доля акциза в нижнем сегменте может превышать 60%, в высоком она составляет порядка 40%).

Повышение стоимости этой категории товаров соответствует политике, проводимой правительством. В стратегии по формированию здорового образа жизни (ЗОЖ) от Минздрава говорится о том, что проблемы со здоровьем у россиян связаны в основном с вредными привычками, такими как курение и употребление алкоголя. При этом именно из-за курения риску для здоровья подвержено 20% россиян, отмечает ведомство.

Пить до 2020 года

Повышение акцизов на алкогольную продукцию планируется только с 2020 года. С 1 января 2020 года специфическая ставка на алкогольную продукцию с объемной долей этилового спирта свыше 9% будет установлена в размере 544 рубля за 1 литр. В настоящее время она составляет 523 рубля за литр. Для продукции с долей этилового спирта ниже 9% с 1 января 2020 года будет установлена ставка в размере 435 рублей за 1 литр (сейчас 418). На вина устанавливается ставка акциза в размере 19 рублей за 1 литр (сейчас 18 рублей), на этиловый спирт — 111 рублей за 1 литр безводного этилового спирта против действующих сейчас 107 рублей за 1 литр.

В 2020 году именно из-за роста ставки акцизов алкогольная продукция может подорожать примерно на 5%, однако цены на алкогольную продукцию в рознице могут вырасти еще и из-за увеличения накладных расходов, стоимости электроэнергии и потребляемых ресурсов,

считает директор Центра исследований федерального и региональных рынков алкоголя Вадим Дробиз.

В 2017 году россиянам уже пришлось столкнуться с ростом розничных цен на алкогольную продукцию. Например, с 1 января этого года акциз на водку и другой крепкий алкоголь был поднят с 500 до 523 руб. за 1 литр безводного спирта. Увеличение акциза произошло впервые с 2014 года. Согласно приказу Минфина, с 13 мая в России выросла минимальная розничная цена на крепкий алкоголь. В частности, минимальная цена пол-литра коньяка выросла в рознице до 371 руб (+15,2%).

Бензин в пользу регионов

Ездить на автомобиле россиянам также будет дороже. С 1 января 2020 года ставка акциза на автомобильный бензин, не соответствующий классу 5, устанавливается в размере 13 624 рубля за тонну; на автомобильный бензин класса 5 в размере 11 395 рублей за 1 тонну; на дизельное топливо — 7 649 рублей за 1 тонну; на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей — 5 616 рублей за 1 тонну; ставка акциза на средние дистилляты с 1 января 2020 устанавливается в размере 8 773 рублей за 1 тонну.

При этом ощутимое подорожание бензина россияне скорее всего почувствуют уже в 2018 году. Ставки акцизов на автомобильный бензин и дизельное топливо в 2018 году планируется увеличить дважды: на 50 копеек за литр с 1 января и на столько же с 1 июля.

По расчетам чиновников, из-за повышения акциза на 50 коп. 1 литр топлива в рознице может подорожать на 1,5%, или на 60 копеек.

Такая индексация тарифов принесет в бюджет дополнительно 50-60 миллиардов рублей плюс к тем 25 миллиардам рублей, которые должно принести плановое повышение тарифов.

Впрочем, чиновники считают, что рост расходов россиян могут компенсировать проекты, на которые тратят полученные в федеральный бюджет средства. В частности, на деньги, полученные от повышения акцизов на бензин, постоят новые дороги. «Эти деньги будут направлены на развитие дорожной сети, в первую очередь в Крыму, в Калининграде и в целом по Российской Федерации», — пообещал 18 сентября глава Минфина Антон Силуанов.

Акциз – вид налогового сбора, взимаемого в составе цены на определенную продукцию, в основном, массового применения: табак, алкоголь, топливо. Плательщики акцизов – организации и ИП, а также лица, осуществляющие перемещение товаров в зоне действия Таможенного союза. Рассмотрим механизм взимания акциза на нефтепродукты: бензин, дизельное топливо в 2017 году, а также динамику повышения акцизов на нефтепродукты в России.

Подакцизные товары и объект налогообложения

Расчет и уплата акцизов основаны на положениях гл. 22 НК РФ. Перечень товаров, облагаемых указанным сбором, ограничен и содержит 15 видов продукции, среди которых выделены:

- этиловый спирт и спиртосодержащие продукты (более 9%);

- алкоголь и табак;

- легковые авто и мотоциклы (более 150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла;

- прямогонный бензин и т.д.

Соответствующим акцизным сбором облагаются операции по реализации произведенной продукции, включенной в перечень как на возмездной, так и на безвозмездной основе. Реализацией признается также передача подакцизной продукции по договорам комиссии и оприходование товара по давальческим схемам.

Не облагаются акцизами операции по:

- передаче подакцизной продукции внутри структурных подразделений организации для использования в виде сырья для производства продукции, не облагаемой акцизом;

- реализации товаров, проходящих процедуру экспорта;

- первичной реализации бесхозных или конфискованных подакцизных товаров;

- реализация внутри организации этилового и других видов спирта.

Акцизы относятся к сборам, администрируемым федеральным бюджетом. Плательщиками признаются лица, являющиеся производителями соответствующих товаров. Лица, осуществляющие оптово-розничную торговлю подакцизным товаром, но ими не произведенными, акциз не уплачивают.

Налоговым периодом установлен календарный месяц.

Получите 267 видеоуроков по 1С бесплатно:

Ставки акцизов на нефтепродукты в 2017-2019 годах

Начиная с 01.01.2017 г. законодательно установлены следующие ставки акцизов:

Как видно из таблицы, дифференцируя ставки акциза, государство стимулирует производство топлива более высокого качества. Посмотрим что было изменено в 2016 году и сравним с последующей нагрузкой:

Насколько ожидается увеличение цен на бензин? Ставка акциза на бензин 5-го класса вырастет в 2019 г. на 8%. На дизельное топливо рост акциза более существенный – с 5 293 руб. за тонну в 2016 г. до 7 335 руб. в 2019 г., то есть на 38,6%. Однако, общее подорожание топлива, по прогнозам Минфина, составит не более 1-2 руб. за литр в год:

Особенности расчета и учета акциза на бензин

Посмотрим из чего складывалась стоимость бензина в 2014 году:

Для расчета суммы налога необходимо найти произведение налоговой базы и указанной ставки. Сумма акциза исчисляется по итогам каждого налогового периода. При этом для нефтепродуктов налоговой базой считается масса реализованного топлива в тоннах, а не в литрах, как мы привыкли его приобретать на АЗС.

Уплата акциза и предоставление декларации производится не позднее 25 числа месяца, следующего за прошедшим налоговым периодом. Сумму акциза выделяют в счет-фактуре, по аналогии с НДС.

Сумма акциза в целях исчисления налога на прибыль относится у продавца на себестоимость реализации соответствующей продукции, а у покупателя – включается в стоимость приобретенной продукции.

Например, для целей налогообложения установлено, что прямогонный бензин – это смесь жидких углеводородов, плотностью от 650 кг/м3 до 749 кг/м3 при t=15°C, при этом температура перегонки не менее 90% смеси должна быть не выше 215°С.

При производстве и переработке прямогонного бензина акциз уплачивают и покупатель, и продавец либо производитель. При этом производитель исчисляет налог при отгрузке, а покупатель – в случае приобретения бензина для дальнейшей переработки или если он является собственником сырья при давальческих операциях.

Для производства и переработки прямогонного бензина необходимо получить специальное свидетельство. В этом случае акциз уплачивается не позднее 25 числа третьего месяца после истечения налогового периода.