Безвозмездная передача имущества: образец договора. Безвозмездная передача имущества: проводки

Практика функционирования юридических лиц часто связана с необходимостью передачи друг другу имущества на бесплатной основе. Эта процедура регламентируется на законодательном уровне и требует правильного оформления. В противном случае сделка не получит юридическую силу и будет считаться недействительной. Поэтому задача каждого владельца компании – ознакомиться с существующими безвозмездными способами передачи и получения активов, этапами процедуры, ограничениями, а также особенностями налогообложения при заключении такой сделки.

Безвозмездная передача и дарение – одно и то же?

Гражданский Кодекс Российской Федерации в ст. 572 гарантирует право всем организациям в процессе своего функционирования осуществлять передачу другим организациям, а также принимать от них имущество, пребывающее в их собственности, в дар. Это означает, что вслед за этим актом компания-получатель не обязана предпринимать никаких ответных действий, в частности:

- производить оплату за полученное имущество;

- оказывать встречные услуги, выполнять определенный вид работ или осуществлять бартер собственности в ответ.

Дарение не предусматривает необходимость спустя определенное время возвращать эту собственность дарителю. Безвозмездная же передача предусматривает переход имущества в распоряжение, а не в собственность, к одариваемому юридическому лицу с целью временного применения с последующим возвратом. При этом, как и в случае с подарком, нет необходимости совершать какие-либо ответные действия.

Какое имущество разрешается отчуждать в пользу другой компании, а какое – нет?

Передавать в дар или в безвозмездное пользование можно далеко не все категории собственности. «Разрешенные» и «запрещенные» законодательством объекты представлены в таблице:

| Разрешено | Запрещено |

| Товары и готовая продукция | Природные ресурсы |

| Сырье и материалы | Музейные экспонаты и раритет |

| Транспорт, недвижимость | Химические вещества с ядовитым воздействием на окружающую среду |

| Инструментарий и оборудование | Военное оборудование и техника |

| Ценные бумаги, денежные средства | Оружие |

| Активы нематериального характера |

Существуют ли ограничения относительно подарков и безвозмездной передачи?

Согласно действующему российскому законодательству, можно передавать в дар имущество, сумма которого не превышает 3 000 рублей, без подписания договора между участниками сделки. В остальных случаях заключение письменного соглашения является обязательным условием, как и проведение подарка в бухгалтерской отчетности.

Указанное выше ограничение снимается в случае передачи активов в пользу:

- структуры бюджетного или общественного типа;

- религиозной организации;

- благотворительного фонда, некоммерческой структуры.

Организация коммерческого типа, согласно со ст. 576 Гражданского Кодекса Российской Федерации , не имеет права одаривать другую компанию тем имуществом, которым она управляет, но не владеет правами собственности на него.

Юридическое лицо имеет право передать собственность физическому лицу, если последнее не является госслужащим, работником банка, социальных учреждений (больниц, школ, вузов и т. д.).

Бухгалтерский учет

Поскольку для компании, которая передает имущество безвозмездно, процедура связана с уменьшением ее активов, а для организации, которая его принимает, наоборот – с их увеличением, она обязательно должна быть отображена в бухгалтерской отчетности в соответствии с требованиями, принятыми на законодательном уровне.

Как бухгалтерия компании-дарителя проводит операцию безвозмездной передачи имущества?

Бухгалтерия проводит эту операцию по статьям, имеющим название расходных (п. 2 Правил бухгалтерского учета № 10/99). Выполняя проводку, компании-дарителю необходимо учитывать положения ст. 270 Налогового Кодекса Российской Федерации . Согласно с ними, стоимость того имущества, которое было передано на безвозмездной основе, не должно учитываться как расходы по налогу на прибыль.

Правила бухучета одариваемой стороны

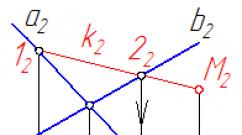

Операция принятия имущества безвозмездно проводится в бухгалтерии по доходной статье. Принимающая сторона, прежде всего, определяет стоимость принятого в дар имущества (п. 10 «Правил бухгалтерского учета» № 6/01). Для этого используется его примерная текущая (т. е. действующая на момент постановки имущества на учет) рыночная цена. К этой сумме бухгалтерия добавляет совокупность расходов, связанных с транспортировкой, погрузкой/разгрузкой имущества, а также его приведением в состояние готовности для полноценной эксплуатации. В результате по дебету 08 бухгалтерия производит такие записи:

- в счете 98 – «Безвозмездное поступление» с указанием рыночной стоимости активов;

- в счете 60 – сумма расходов, понесенных при принятии имущества.

Методические рекомендации, посвященные вопросам правильного составления бухгалтерской отчетности, в п. 47 указывают, что стоимость имущества, полученного безвозмездно данной организацией, должна быть показана в качестве составляющей части общих доходов в соответствии с тем, как будет зачисляться амортизация.

Заключение договора

Процедура передачи имущества одним юридическим лицом в пользу другого осуществляется на основании договора с заверением его в нотариальной конторе. В зависимости от типа отторжения собственности, может быть составлено одно из двух возможных разновидностей соглашений:

- О дарении : предусматривает расход для дарителя и доход – для одариваемого юридического лица без возникновения у последнего обязательств по выполнению какого-либо ответного действия. Сумма расхода и дохода соответственно равняется стоимости имущества, которую оно имело бы, если бы было продано. По итогам сделки составляется акт о приеме – передаче. Одариваемое лицо становится полноправным собственником имущества бессрочно.

- О безвозмездном пользовании (ссуде) : обеспечивает передачу собственности одним юридическим лицом другому на бесплатной основе, но, в отличие от первого типа, при условии их возврата с учетом амортизации спустя определенный промежуток времени. Этот период не обязательно прописывать в договоре. Он может длиться ровно столько, сколько просуществует сама организация – до момента ее ликвидации. Компания-получатель, в отличие от процедуры дарения, не приобретает права собственности на переданное ей имущество, но наделяется правом на его использование в собственных целях.

Если имущество находится в коллективной собственности, тогда необходимо получить письменное и нотариально заверенное согласие на его передачу от каждого субъекта, которому принадлежит доля в нем. Только в таком случае договор будет иметь юридическую силу.

При утере заверенного нотариусом оригинала договора всегда можно обратиться в контору для выдачи копии.

Какие официальные бумаги понадобятся для оформления сделки?

Для того чтобы сделка могла быть совершена, необходимо, чтобы представители каждой из компаний, принимающих участие в ее заключении, предоставили пакет документов, состоящий из:

- регистрационных бумаг каждого юридического лица;

- документов, которыми каждая из компаний наделила своего представителя правом выступать от ее имени в процессе заключения сделки;

- официальных бумаг, удостоверяющих личности представителей каждой из организаций;

- правоустанавливающего документа на то имущество, которое передается безвозмездно одним юридическим лицом другому;

- заявления от имени организации-дарителя.

О том, как составляется заявление, можно узнать непосредственно в нотариальной конторе или у любого другого юриста, специализирующегося на решении вопросов в данной сфере.

Перед тем, как отправляться к нотариусу для оформления договора о безвозмездной передаче имущества, рекомендуется предварительно уточнить перечень требуемых официальных бумаг. Некоторые разновидности собственности могут быть переданы только при наличии особых документов, не вошедших в список, приведенный выше.

Этапы заключения сделки

Несмотря на то, что сделка о передаче имущества между организациями не предусматривает плату за него, все же необходимо строго придерживаться поэтапной процедуры ее заключения. Состоит она из следующих стадий:

- Взаимное согласование между юридическими лицами (их официальными представителями) последующей передачи имущества.

- Документальное подтверждение передающей организацией права собственности на то имущество, которому предстоит перейти к другой компании.

- Подача юридическим лицом – дарителем заявления о передаче имущества в пользу другого юридического лица.

- Заключение письменного соглашения о дарении или передаче имущества в безвозмездное пользование.

- Нотариальное заверение письменного договора.

- Регистрация заключенного соглашения в Управлении федеральной регистрационной службы (по месту регистрации юридических лиц).

Только поле того, как будет на государственном уровне зарегистрирован договор, имущество может по праву считаться собственностью или же безвозмездно использоваться одаренным юридическим лицом. В противном случае соглашение не сможет вступить в юридическую силу.

В качестве вывода следует отметить, что практика передачи имущества одним юридическим лицом другому в дар является редкой, по сравнению с передачей его в безвозмездное пользование на определенный срок. Во втором случае получателю придется на протяжении этого периода из собственного бюджета оплачивать его обслуживание и периодический ремонт.

Понятие права собственности

В соответствии со статьей 209 Гражданского кодекса Российской Федерации, право собственности на какое-либо имущество позволяет гражданину осуществлять владение, пользование и распоряжение принадлежащими ему активами.

Право собственности означает возможность реализовать любые действия со своим имуществом, не противоречащие действующему законодательству и не нарушающие права и интересы других лиц.

Например, им может быть осуществлена передача права собственности на квартиру. Кроме того, распоряжение отдельными видами имущества, такими, например, как земельные участки и другие природные ресурсы, ограничивается некоторыми дополнительными условиями: в частности, распоряжение и пользование ими не должно наносить ущерба окружающей среде. Право собственности влечет за собой ряд обязанностей, которые налагаются на владельца такого права: так, согласно статье 210, собственник должен нести все расходы, необходимые для нормального содержания своего имущества. Например, если речь идет об автомобиле, его владелец должен за свой счет осуществлять необходимый ремонт и прохождение технического осмотра транспортного средства. Кроме того, статья 211 устанавливает, что риски случайной гибели принадлежащего ему имущества также лежат на собственнике.

Право собственности влечет за собой ряд обязанностей, которые налагаются на владельца такого права: так, согласно статье 210, собственник должен нести все расходы, необходимые для нормального содержания своего имущества. Например, если речь идет об автомобиле, его владелец должен за свой счет осуществлять необходимый ремонт и прохождение технического осмотра транспортного средства. Кроме того, статья 211 устанавливает, что риски случайной гибели принадлежащего ему имущества также лежат на собственнике.

К примеру, повреждение того же автомобиля в результате аварии станет финансовым бременем именно для его владельца. Вместе с тем, в той же статье оговаривается, что субъектом несения таких рисков может выступать и другое лицо или организация, в случае если это предусмотрено законом или договором. В частности, такая ситуация может возникнуть при наличии договора страхования имущества. В этом случае риски его случайной гибели или повреждения будут возложены на страховую компанию.

Все эти положения в равной мере применимы ко всем видам собственности, включая недвижимое имущество. Таким образом, собственник квартиры вправе осуществлять с ней действия по своему усмотрению, в том числе в любой момент передать право собственности на нее. В качестве получателя может выступать родственник, опекун, опекаемый или любое третье лицо по выбору собственника. При этом, чтобы эта передача была легитимной и впоследствии не могла быть оспорена, необходимо соблюдать правильную юридическую процедуру такой передачи.

На практике передача прав собственности на квартиру от одного физического лица другому чаще всего оформляется одним из трех способов. Первый из них — договор купли-продажи. Данный способ применим в случае возмездной передачи жилой недвижимости: покупатель должен передать продавцу плату за товар. Размер этой платы определяется в каждом случае индивидуально, в соответствии с договоренностью. На основании этого документа новый собственник сможет получить свидетельство о своем праве на данное жилье.

На практике передача прав собственности на квартиру от одного физического лица другому чаще всего оформляется одним из трех способов. Первый из них — договор купли-продажи. Данный способ применим в случае возмездной передачи жилой недвижимости: покупатель должен передать продавцу плату за товар. Размер этой платы определяется в каждом случае индивидуально, в соответствии с договоренностью. На основании этого документа новый собственник сможет получить свидетельство о своем праве на данное жилье.

Ранее обязательным условием легитимного осуществления сделки купли-продажи и последующего перехода прав на квартиру является регистрация договора между сторонами в учреждении юстиции, однако, в соответствии с изменениями, внесенными в Гражданский кодекс с 1 марта 2013 года, договор купли-продажи жилого помещения больше не подлежит обязательной регистрации в органах юстиции.

Документ, фактически фиксирующий куплю-продажу жилья, может быть подписан гражданином и застройщиком при приобретении квартиры на первичном рынке. В этом случае он носит название договора участия в долевом строительстве, в результате которого после окончания стройки дома гражданин приобретает права на построенную квартиру. Как и при получении любого другого дохода, Налоговый кодекс Российской Федерации предусматривает уплату налога на доходы физических лиц при продаже квартиры в размере 13%. Однако продажа квартиры достаточно часто осуществляется не с целью извлечения прибыли, а для улучшения жилищных условий. В этой связи законодатель установил допущения, при которых продавец освобождается от уплаты налога. В частности, речь идет о сделках, сумма которых не превышает 1 миллиона рублей, а также о ситуациях, когда продаваемая квартира находилась в собственности продавца не менее трех лет. В обоих этих случаях последний не облагается обязанностью по уплате налогов.

Как и при получении любого другого дохода, Налоговый кодекс Российской Федерации предусматривает уплату налога на доходы физических лиц при продаже квартиры в размере 13%. Однако продажа квартиры достаточно часто осуществляется не с целью извлечения прибыли, а для улучшения жилищных условий. В этой связи законодатель установил допущения, при которых продавец освобождается от уплаты налога. В частности, речь идет о сделках, сумма которых не превышает 1 миллиона рублей, а также о ситуациях, когда продаваемая квартира находилась в собственности продавца не менее трех лет. В обоих этих случаях последний не облагается обязанностью по уплате налогов.

Схожим вариантом передачи прав на жилье является договор мены. Этот вариант применяется в случае, если собственники двух квартир желают совершить обмен своим имуществом. При этом, в случае если стороны подписали соответствующие документы, стоимость обоих объектов предполагается равнозначной, если в тексте документа не указано иное. В противном случае, если обмениваемые жилые помещения неравнозначны, одна из сторон должна доплатить другой сумму, составляющую разницу в ценах между этими квартирами. В остальном все права и обязанности, возникающие у сторон, аналогичны тем, которые влечет за собой заключение договора купли-продажи: это условие установлено статьей 567 Гражданского кодекса Российской Федерации.

Договор дарения

Второй достаточно часто используемый способ передачи прав на жилую недвижимость — договор дарения. Этот путь подразумевает безвозмездную добровольную передачу имущества от собственника к новому правообладателю. Такой вариант уступки прав распространен между родственниками или в других случаях, когда людей связывают отношения неэкономического характера. Таким образом, этап оплаты передачи собственности на квартиру при выборе этого варианта отсутствует.

Второй достаточно часто используемый способ передачи прав на жилую недвижимость — договор дарения. Этот путь подразумевает безвозмездную добровольную передачу имущества от собственника к новому правообладателю. Такой вариант уступки прав распространен между родственниками или в других случаях, когда людей связывают отношения неэкономического характера. Таким образом, этап оплаты передачи собственности на квартиру при выборе этого варианта отсутствует.

Тем не менее, остальная часть процедуры практически идентична сценарию, связанному с договором купли-продажи. В частности, стороны должны подписать документ, который в этом случае будет носить название договора дарения или просто дарственной. Как и в случае с договором, оформляемым при продаже квартиры, до 1 марта 2013 года регистрация договора дарения в учреждении юстиции была обязательной, однако с этой даты обязательная регистрация такого рода договоров отменена.

Поскольку приобретение собственности на безвозмездной основе является получением дохода, одаряемый, в соответствии с Налоговым кодексом Российской Федерации, должен уплатить в размере 13% его стоимости. Как и в случае с оформлением договора купли-продажи квартиры, законом предусмотрен ряд исключений из этого правила. Так, от уплаты налога при получении в дар жилой недвижимости гражданин освобождается в случае, если состоит в близких родственных отношениях с дарителем. В частности, пункт 18 статьи 217 Налогового кодекса РФ указывает, что в этом качестве могут выступать супруги, родители и дети, усыновители и усыновленные, дедушки, бабушки, внуки, полнородные и неполнородные, то есть имеющие общего отца или мать, братья и сестры.

Завещание жилой недвижимости

Третий распространенный в нашей стране способ передачи жилой недвижимости от одного физического лица к другому — оформление завещания. Этот документ представляет собой прижизненное волеизъявление собственника в отношении распоряжения принадлежащей ему квартирой после его смерти. Владелец имущества волен самостоятельно выбирать, кто должен унаследовать его жилье. Это могут быть как люди, связанные с ним отношениями родства или свойства, так и иждивенцы или просто третьи лица.

Третий распространенный в нашей стране способ передачи жилой недвижимости от одного физического лица к другому — оформление завещания. Этот документ представляет собой прижизненное волеизъявление собственника в отношении распоряжения принадлежащей ему квартирой после его смерти. Владелец имущества волен самостоятельно выбирать, кто должен унаследовать его жилье. Это могут быть как люди, связанные с ним отношениями родства или свойства, так и иждивенцы или просто третьи лица.

В качестве наследников в документе можно указать одно или нескольких лиц, причем в последнем случае квартира будет делиться между ними в соответствии с долями, указанными в завещании, или пропорционально, если такое указание отсутствует. Для того чтобы документ был действительным, его необходимо оформить у нотариуса. Кроме того, обязательным условием является полная дееспособность гражданина. В противном случае после его смерти завещание может быть оспорено по суду. Особенностью передачи жилой недвижимости по завещанию является то, что до своей смерти завещатель сохраняет за собой полный объем прав по владению, распоряжению и использованию своего имущества. К наследнику права на квартиру переходят лишь после его смерти. В течение жизни завещатель может сдавать квартиру, безвозмездно передавать ее во временное пользование, продавать и совершать с ней любые другие действия. При этом в любой момент он может отменить действующее завещание или составить новое, которое автоматически отменяет действие предыдущего.

Особенностью передачи жилой недвижимости по завещанию является то, что до своей смерти завещатель сохраняет за собой полный объем прав по владению, распоряжению и использованию своего имущества. К наследнику права на квартиру переходят лишь после его смерти. В течение жизни завещатель может сдавать квартиру, безвозмездно передавать ее во временное пользование, продавать и совершать с ней любые другие действия. При этом в любой момент он может отменить действующее завещание или составить новое, которое автоматически отменяет действие предыдущего.

Таким образом, составление завещания не накладывает на собственника обязательств по передаче жилой недвижимости. Это коренным образом отличает алгоритм передачи квартиры по завещанию от передачи по договору дарения. В последнем случае все права на жилье переходят к одаряемому непосредственно в момент заключения договора с одновременной потерей этих прав бывшим собственником.

Возможность передачи собственности на квартиру от умершего к его наследникам существует и при отсутствии завещания. В этом случае процесс передачи имущества регламентируется в соответствии с порядком наследования по закону. В отношении налогообложения наследуемого недвижимого имущества существует особый порядок: так, с 2006 года передача квартиры по наследству налогом не облагается. При этом, в отличие от договора дарения, это правило не требует подтверждения наличия близких родственных отношений между завещателем и получателем собственности.

Другие способы передачи прав

Таковы основные способы, которыми передаются права собственности на жилую недвижимость в современной России. Действующее законодательство предусматривает большое разнообразие алгоритмов передачи прав собственности.

Другие способы, хотя и применяются реже, не становятся от этого менее легитимными. При этом популярность различных способов оформления прав на жилье, как показывает практика, со временем меняется с учетом актуальных условий.

Таковы основные способы, которыми передаются права собственности на жилую недвижимость в современной России. Действующее законодательство предусматривает большое разнообразие алгоритмов передачи прав собственности.

Другие способы, хотя и применяются реже, не становятся от этого менее легитимными. При этом популярность различных способов оформления прав на жилье, как показывает практика, со временем меняется с учетом актуальных условий.

Так, одним из наиболее распространенных способов получения недвижимости в собственность в течение длительного периода была приватизация жилья. Этот процесс представляет собой бесплатную передачу квартиры, находящейся в государственном или муниципальном жилищном фонде, гражданину, который постоянно проживает в ней в течение длительного времени. Поэтому постоянная регистрация в данной квартире является обязательным условием оформления приватизации, а осуществить данную процедуру каждый из участников в течение своей жизни может только один раз. Сроки окончания бесплатной приватизации жилья в России постоянно переносились и в итоге она была продлена бессрочно. Существуют и другие варианты передачи прав на жилье: в частности, гражданин может получить квартиру в собственность по договору ренты, обязавшись выплачивать ее лицу, передавшему права, либо по схожему с ним договору пожизненного содержания, предусматривающему выплату ренты вплоть до кончины собственника. Другими основаниями получения прав собственности на жилье являются полная выплата пая в жилищном кооперативе, решение суда или так называемая приобретательная давность. Последний инструмент применяется в случае, когда гражданин в течение пятнадцати и более лет добросовестно проживал в квартире, которая не была его собственностью. При этом истинный владелец жилья неизвестен или не предъявлял претензий на вступление в собственность.

Существуют и другие варианты передачи прав на жилье: в частности, гражданин может получить квартиру в собственность по договору ренты, обязавшись выплачивать ее лицу, передавшему права, либо по схожему с ним договору пожизненного содержания, предусматривающему выплату ренты вплоть до кончины собственника. Другими основаниями получения прав собственности на жилье являются полная выплата пая в жилищном кооперативе, решение суда или так называемая приобретательная давность. Последний инструмент применяется в случае, когда гражданин в течение пятнадцати и более лет добросовестно проживал в квартире, которая не была его собственностью. При этом истинный владелец жилья неизвестен или не предъявлял претензий на вступление в собственность.

Передача имущества представляет собой отчуждение права собственности в пользу любого лица на законных основаниях.

Каким способом можно оформить передачу имущества?

Есть несколько методов с помощью которых можно осуществить такую процедуру, каждый из них имеет несколько плюсов и минусов.

Первый способ – купля-продажа. Согласно нему, одна сторона должна к определенному сроку передать другой вещь в обмен на оговоренную сумму денежных средств. Этот способ самый распространенный на рынке. Договор может быть составлен и утвержден в простой форме, где прописываются , цена и лица, которые получат имущество в свое распоряжение.

Второй способ – дарение. Этот договор предусматривает безвозмездную передачу имущества другой стороне. У процедуры дарения есть три основных недостатка:

- Высокая вероятность оспаривания, так как имущество не обменивается на денежные средства. Например, если договор заключается с пожилым лицом, отчуждающим свою единственную собственность, то в суде при таких обстоятельствах может потерять юридическую силу. Процедуру дарения часто ставят под сомнение по причине большого количества мошенничеств. Нередки случаи, когда одна сторона подписывала договор, не имея понятия о том, что отдает имущество даром.

- Налоговые обязательства. Если передача имущества осуществляется не в пользу близкого родственника, то получатель собственности обязан заплатить 13% от ее рыночной стоимости в качестве налога государству.

- При оформлении такого договора даритель не имеет права передать вместе с собственностью разного рода обременения в чью-либо пользу. Например, не может проживать на отчужденной территории.

Третий способ – .

Суть договора – собственник передает права на имущество третьему лицу в обмен на пожизненное содержание или иждивение. В этом случае также велика вероятность признания сделки недействительной, и обращаются в суд по этому поводу довольно часто. Основная причина расторжения договора – неисполнение получателем собственности обязанностей, указанных в соглашении.

Третий способ – .

Суть договора – собственник передает права на имущество третьему лицу в обмен на пожизненное содержание или иждивение. В этом случае также велика вероятность признания сделки недействительной, и обращаются в суд по этому поводу довольно часто. Основная причина расторжения договора – неисполнение получателем собственности обязанностей, указанных в соглашении.

Четвертый способ – завещание. Основное его достоинство – отсутствие множества формальностей по передаче прав на имущество наследодателем. С другой стороны, такая передача имущества предусматривает, что все сложности по оформлению документов на собственность ложатся на плечи того, в чью пользу написано завещание. Главный плюс этого способа – ничтожная вероятность оспаривания. Иными словами, наследник может быть уверен в том, что никто не оспорит его права владения.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Безвозмездная передача имущества - распространенный вид гражданско-правовых отношений в РФ. Какова его специфика? Какие есть разновидности соглашений по безвозмездной передаче имущества? Какие ограничения, касающиеся подобных сделок, предусмотрены российским законодательством?

Суть безвозмездной передачи имущества

Что такое безвозмездная передача имущества? Согласно распространенному определению, это процедура, в рамках которой некий субъект правоотношений - физлицо или организация - осуществляет уступку прав владения некоторой собственностью в пользу других лиц, не взимая оплаты взамен и не требуя иных преференций.

Субъектами сделок, о которых идет речь, могут быть как коммерческие предприятия, так и те учреждения, что не имеют отношения к бизнесу. При этом в российской правовой практике особенности участия организаций с разным статусом в процедурах безвозмездной передачи имущества могут отличаться. Далее в статье мы изучим соответствующий аспект.

Рассматриваемое явление с точки зрения правовой классификации может выражаться в виде дарения или пожертвования. Это не одно и то же. Многие эксперты считают, что между пожертвованием и дарением есть существенная разница. Чуть позже мы изучим подробнее соответствующий аспект.

Практическая значимость безвозмездной передачи

В каких типах гражданских правоотношений чаще всего используется безвозмездная передача имущества? Можно отметить, что спектр таковых - очень широкий. Однако особую популярность приобрели соответствующего типа правоотношения в бизнесе.

Дело в том, что, согласно 575-й статье ГК РФ, одно коммерческое предприятие не может дарить другому (в рамках официальных сделок) имущество, стоимость которого превышает 3000 руб. Однако они могут получать подарки от физлиц, НКО, а также государственных и муниципальных структур. На практике это может означать, что учредители организаций, находящиеся в статусе физлиц, также могут передавать в пользу принадлежащих им коммерческих предприятий имущество на безвозмездной основе. Что дает такая возможность на практике?

В 251-й статье Налогового Кодекса сказано, что имущество, которое предприятие получило в безвозмездном порядке, может не быть включено в категорию внереализационных доходов. То есть налогооблагаемая база за счет соответствующего типа активов не увеличивается. Но при одном условии - если человеку принадлежит более 50 % в уставном капитале компании.

Нюансы распределения долей

Принципиально важный критерий - даритель должен обладать указанной выше долей во владении фирмой единолично. То есть, например, если один человек владеет 30% от фирмы, другой - 40%, и им на праве совместной собственности принадлежит, к примеру, автокран, то подарить его своей компании без налогообложения, тем не менее, нельзя. Если они оформят соответствующий договор дарения, то им придется заплатить предусмотренный 250-й статьей НК РФ налог на прибыль. По крайней мере, такая позиция, как отмечают юристы, считается общепринятой в структурах ФНС России.

Ограничения на дарение в бизнесе

Выше мы отметили важнейший нюанс, касающийся передачи имущества в безвозмездном порядке для коммерческих организаций - стоимость соответствующих активов не может быть более 3 тыс. руб. Если объект дарения стоит больше, то принимающей стороне необходимо оформлять ее как покупку.

Таким образом, безвозмездная передача недвижимого имущества, например, в большинстве случаев осуществляться не может, так как маловероятно, что рыночная цена зданий и сооружений будет меньше, чем 3 тыс. руб. Однако в практике взаимодействия бизнесов есть иные схемы, в рамках которых, фактически, безвозмездный аспект правоотношений применим, даже если стоимость имущества выше обозначенного ограничения. Чуть позже мы изучим варианты альтернативных сделок, которые часто используются российскими организациями.

Собственно, исключением из рассматриваемого правила может быть описанная выше процедура, при которой в пользу своей фирмы имущество передает ее основной владелец. Также, ограничение, о котором идет речь, не действует, если имущество передается, например, холдингом в пользу одной из его дочерних структур.

Дарение или пожертвование?

Рассмотрим теперь аспект, отражающий различия между двумя основными процедурами, предполагающими безвозмездную передачу имущества - дарением и пожертвованием. Для того чтобы понять разницу между двумя отмеченными правовыми категориями, целесообразно будет обратиться к положениям ГК РФ. Согласно кодексу, договор дарения - понятие несколько более широкое, чем сделка, фиксирующая пожертвование. В чем это выражается?

Согласно договору дарения, одна из сторон правоотношений в безвозмездном порядке передает (или же, как вариант, обязуется передать) другой некоторый тип имущества. Ключевой признак подобной сделки - безвозмездность. То есть каких-либо встречных представлений владелец собственности от одариваемого не получает.

Вместе с тем безвозмездная передача имущества совершенно не исключает сценария, при котором даритель установит некоторые ограничения в пользовании имуществом новым хозяином. В числе таковых, как отмечают некоторые юристы, может быть требование, отражающее использование собственностью исключительно в общеполезных, социально ориентированных целях. Безвозмездная передача имущества в этом случае будет, вероятнее всего, признаваться пожертвованием.

Правоотношения, в рамках которых основанием сделки считается пожертвование, не характерны для бизнеса. В основном, посредством подобных коммуникаций передается государственное или же муниципальное имущество в пользу соответствующих организаций некоммерческого профиля. С чем связан тот факт, что такого рода сделки - прерогатива структур, не вовлеченных в бизнес?

Пожертвование - прерогатива некоммерческой сферы

Прежде всего, можно отметить, что договор безвозмездной передачи имущества в рамках дарения подразумевает, что владелец собственности передает одариваемому непосредственно вещь, связанное с ней имущественное право или же некоторую уступку (например, прощение долга). В свою очередь, при оформлении соглашения, предмет которого - пожертвование, основой соответствующей сделки может быть только вещь или же имущественное право на нее. Предоставление уступок или иных преференций в рамках такой правовой категории как пожертвование, как отмечают юристы, не может быть осуществлено.

То есть в тех случаях, когда передается государственное или муниципальное имущество, кредитный аспект между субъектами правоотношений (который, теоретически, может прослеживаться в формате бюджетных займов), не должен затрагиваться.

Также, отличия прослеживаются в таком нюансе как статус получателя имущества в рамках безвозмездной передачи. Как правило, при заключении договора пожертвования круг лиц, в пользу которых передаются активы значительно более узкий, чем в случае с дарением. Основными субъектами правоотношений в рамках пожертвований в качестве стороны, принимающей имущество, признаются, в соответствии с законодательством, некоммерческие организации. Включая в том числе и госучреждения, в пользу которых может передаваться, как вариант, государственное имущество. Таким образом, в пользу коммерческой структуры пожертвование сделать в общем случае нельзя.

Налогообложение при безвозмездной передаче имущества

Каковы особенности налогообложения, которыми характеризуется безвозмездная передача имущества? Одну из таковых мы уже обозначили. Если владелец хозяйственного общества, которому принадлежит более 50% в активах компании, передает в пользу своей организации имущество на безвозмездной основе, то оно не причисляется к внереализационным доходам.

В свою очередь, активы, получаемые организациями в рамках безвозмездной передачи, в общем случае все же подлежат налогообложению. Исключение - тот случай, когда имущество передается в рамках пожертвования. Однако, как мы уже отметили выше, в общем случае данная процедура актуальна для некоммерческих организаций.

Таким образом, не подлежат включению в состав внереализационных доходов:

- безвозмездная передача имущества от учредителя при условии, что ему принадлежит более 50% во владении фирмой;

- если предмет договора - пожертвование, которое применимо только в том случае, если сторона, принимающая имущество, - некоммерческая организация.

Если статус организации или специфика правоотношений с другими субъектами бизнеса не отвечает соответствующим критериям, то налог с полученного имущества уплачивать будет необходимо.

Также, вероятно, стоит отметить, что имущество организации, полученное в безвозмездном порядке, не будет учитываться в аспекте налогообложения, если фирма работает по ЕНВД. Собственно, в данном случае в деятельности предприятия не важны никакие доходы - оно платит фиксированные налоговые взносы.

Договоры дарения с участием ИП

В достаточной мере специфичны сделки, предмет которых - передача имущества в безвозмездном порядке в пользу индивидуальных предпринимателей. Особенность соответствующего типа правоотношений в том, что ИП, с одной стороны, не является юридическим лицом. Соответственно, правило, согласно которому имущество организации, полученное в дар, должно включаться в состав внереализационных доходов, для предпринимателей может считаться неактуальным. С другой стороны, ИП, как это ни удивительно, возможно, выгоднее было бы оформить соответствующую сделку именно на правах субъекта коммерческих правоотношений. Почему?

С точки зрения НК РФ, индивидуальные предприниматели должны платить государству, в целом, те же типы налогов, что и юрлица. То есть это может быть налог на прибыль (при общем режиме сборов) или же перечисление средств в рамках «упрощенки». Во многих случаях величина соответствующих сборов ниже, чем размер НДФЛ, который составляет 13%. Именно такова ставка налога, если физлицо получает что-то в дар от лиц, не являющихся родственниками. Очевидно, если ИП принимает имущество в безвозмездном порядке, то ему, вероятно, выгоднее это делать в качестве субъекта коммерческих правоотношений при условии, что он и даритель - не родственники.

Безвозмездная аренда

В российском праве предусмотрено такое явление, как передача в безвозмездное пользование имущества. По-другому такой тип правоотношений называется ссудой. Безвозмездная передача имущества в аренду - распространенный вид сделок в бизнесе. В самом начале статьи мы отметили, что законом предусмотрено ограничение в стоимости передаваемых активов в пользу коммерческих организаций размером в 3 тыс. рублей. В качестве альтернативы бизнесы используют отмеченного типа сделки. Основное преимущество таких правоотношений - ни перед владельцем имущества, ни перед его пользователем в рамках бесплатного приобретения в аренду не возникает никаких обязательств по исчислению налогов.

Собственно, аспект, отражающий то, как начисляются налоги, также интересен. Рассмотрим его.

Исчисление налогов

Исчисления налогов на имущество, которое получено в безвозмездном порядке, зависит, прежде всего, от режима налогообложения в компании. То есть при общей системе ставка - 20%. При УСН - 2 варианта. Самая простая формула применяется, если предприятие работает по схеме, когда уплачивается 6% от любых типов выручки, включая внереализационные доходы.

Если предприниматель использует схему, при которой платится 15% с разницы между выручкой и расходами, то формула несколько сложнее. В этом случае стоимость имущества, полученного в безвозмездном порядке, суммируется с иными видами выручки. Далее из полученной цифры вычитаются официально подтвержденные расходы. Затем высчитывается налог на основании ставки в 15%.

Если организация получает имущество безвозмездно, то оценка соответствующего типа внереализационных доходов производится на основе данных по рыночным ценам для таких активов. Релевантные этой процедуре положения прописаны в НК РФ. В некоторых случаях сведения о ценах должны быть подтверждены налогоплательщиком документально (как вариант при обращении к независимым экспертам с целью проведения оценки).

Структура договора

Как должен выглядеть договор безвозмездной передачи имущества? Образец его структуры может выглядеть так. Предположим, что речь идет о передаче имущества в рамках пожертвования. В этом случае соответствующего типа контракт будет именоваться как «Договор пожертвования».

Преамбула к документу стандартна: место его подписания, дата, а также наименования организаций, участвующих в процедуре безвозмездной передачи имущества.

Предмет договора можно отразить в следующей формулировке: «Организация такая-то принимает от Жертвователя такое-то имущество, принадлежащие ему на таком-то праве». Можно отметить, что одаряемый субъект принимает имущество с благодарностью, а также обязуется использовать его в общеполезных целях.

Далее можно определить условия пользования имуществом. То есть пишем формулировку, отражающую то, что одаряемая сторона принимает на себя обязательство использовать активы по такому-то назначению. Можно прописать условие, по которому получатель имущества должен письменно согласовать с жертвователем новые условия использования полученных ресурсов, если выполнение первоначальных условий осложнено.

В условиях договора также можно прописать положение, согласно которому организация, в пользу которой передается имущество, может в любой момент отказаться от его принятия, пока оно непосредственным образом не поступило в распоряжение, пока не осуществлена передача соответствующих активов. При этом, как правило, указывается, что организация отказывается от пожертвования в письменном виде. Как только Жертвователь получает соответствующий документ, то договор считается расторгнутым.

Следующий пункт, который обычно присутствует в договорах рассматриваемого типа, - обязательство одаряемой стороны вести необходимый обособленный учет операций, отражающих использование полученного имущества.

Такова специфика, которой характеризуется типичный договор безвозмездной передачи имущества, образец структуры которого мы рассмотрели. В остальном соответствующего типа соглашения достаточно схожи с иными видами гражданско-правовых контрактов - прописываются реквизиты сторон, включаются формулировки о форс-мажоре, о разрешении споров, ставятся подписи.

Нюансы бухучета

Рассмотрим то, как осуществляется в аспекте бухучета безвозмездная передача имущества. Проводки и иные процедуры - как они могут выглядеть при заключении организациями соответствующего типа сделок?

Одно из самых распространенных оснований для возникновения правоотношений рассматриваемого типа в бизнесе - передача объекта основных средств. Если это так, то для совершения подобных сделок организация должна подготовить учетные документы по одной из форм, предусмотренных бухгалтерским законодательством. Например, это могут быть документы типа №ОС-1, которые утверждены Госкомстатом.

Акт передачи имущества в рамках безвозмездной сделки необходимо составлять, имея, прежде всего, техническую документацию на объект сделки, а также сведения, имеющие отношение, собственно, к бухучету. Например, это могут быть обороты в соответствии со счетом 02. Акт передачи имущества составляется в двух экземплярах, которые подписываются дарителем и получающей основные средства стороной.

Структура соответствующего документа должна включать следующие сведения:

- номер, дату составления;

- полное название передаваемого имущества в соответствии с технической документацией;

- место передачи основных средств;

- инвентарный номер изделия;

- срок полезного использования имущества.

Также могут быть указаны иные характеристики объекта основных средств. В некоторых случаях, как отмечают эксперты, акт приема-передачи имущества должен включать заключение комиссии, создаваемой в фирме, которая дарит собственность, с целью контроля за корректным выбытием объекта основных средств. В составе соответствующей структуры должны быть главный бухгалтер организации и иные материально-ответственные лица. Комиссия формируется на основании приказа директора компании. Как только подписан акт приема-передачи имущества, организациям можно переходить к решению вопросов, отражающих, собственно, бухучет. Рассмотрим соответствующий аспект.

С точки зрения непосредственно бухучета, организация, передавшая имущество, может не начислять по соответствующим активам амортизацию со следующего месяца после подписания договора. Для того чтобы отразить факт выбытия активов в бухучете, необходимо на счете 01 открыть, соответственно, субсчет «Выбытие основных средств». По дебету необходимо отразить восстановительную стоимость имущества. По кредиту - величину амортизации, которая начисляется за время эксплуатации имущества. Получается, нужно сделать две проводки.

В свою очередь, принимающая сторона оформляет имущество по дебету счета 08. То есть по вложениям, таким образом, во внеоборотные активы. Как правило, с этим корреспондирует внесение записей по кредиту счета 98, а также по субсчету 98-2, который звучит как «Безвозмездные поступления».

Любые сделки по дарению, предусматривающие встречные обязательства второй стороны, а также сделки между коммерческими организациями, фактически являющиеся дарением, при стоимости подарка более 3 тыс. руб., в силу статьи 170 ГК РФ будут ничтожны с момента их заключения. Пожертвование Одной из форм дарения, в силу статьи 582 ГК РФ, является пожертвование, то есть дар в общественно полезных целях. Пожертвование может быть адресовано медицинской, образовательной, религиозной, научно-культурной либо иной некоммерческой организации в благотворительных целях. Оно может осуществляться как физическим лицом, так и организацией. Пункт 3 статьи 582 ГК РФ указывает, что пожертвование может содержать условие о строго определенном использовании подаренного имущества. Причем такое условие может отменено или изменено лишь дарителем (при его ликвидации - судом).

Безвозмездная передача имущества между юридическими лицами

Пример К нотариусу Прохоровой обратился представитель ООО «АКБ», с просьбой удостоверить дарственную на автомобиль «Тойота», совершаемую «АКБ» в пользу судебного пристава Розанова. В частной беседе с представителем организации, нотариус узнала, что в производстве у одаряемого судебного пристава, находится дело в отношении «АКБ», о взыскании с последних многомиллионных долгов.

Кроме того, представитель разъяснил, что передача автомобиля, это знак благодарности и его нельзя признавать как взятку. Однако нотариус был иного мнения по этому поводу. Она отказалась удостоверять данный договор, мотивируя свое решение тем, что он противоречит закону.

В частности, указанный договор нарушал п. 3 ст. 575 ГК, запрещающий дарение в пользу государственных служащих, связанное с их профессиональной деятельностью.

Какими налогами облагается безвозмездная передача имущества?

Рассмотрим, какие способы передачи имущества можно отнести к безвозмездным, как осуществляется такая передача и как правильно ее оформлять, а также проясним налоговые тонкости, касающиеся этой процедуры. Безвозмездная передача или дарение Организация, осуществляя свою деятельность, может принимать от других организаций или передавать им принадлежащее фирме имущество, при этом не ожидая никаких ответных шагов взамен, то есть безвозмездно.

Это прямо дозволяется ст. 572 гражданского Кодекса РФ. После того, как имущество было подарено, организация, получившая его, никаким образом не принимает на себя следующие обязательства.

Нюансы распределения долей Принципиально важный критерий - даритель должен обладать указанной выше долей во владении фирмой единолично. То есть, например, если один человек владеет 30% от фирмы, другой - 40%, и им на праве совместной собственности принадлежит, к примеру, автокран, то подарить его своей компании без налогообложения, тем не менее, нельзя.

Если они оформят соответствующий договор дарения, то им придется заплатить предусмотренный 250-й статьей НК РФ налог на прибыль. По крайней мере, такая позиция, как отмечают юристы, считается общепринятой в структурах ФНС России.

Ограничения на дарение в бизнесе Выше мы отметили важнейший нюанс, касающийся передачи имущества в безвозмездном порядке для коммерческих организаций - стоимость соответствующих активов не может быть более 3 тыс. руб. Если объект дарения стоит больше, то принимающей стороне необходимо оформлять ее как покупку.

Особенности безвозмездной передачи имущества между юридическими лицами

Как происходит сделка Пусть даже при передаче тех или иных активов не фигурирует плата, данная операция юридически является сделкой. Ее регистрация происходит в присутствии нотариуса по следующей процедуре.

- Процесс согласования передачи части собственности между компаниями (их представителями).

- Компания-даритель документально гарантирует право собственности на активы, переходящие другому юрлицу.

- Составление заявления от компании, передающей дар, в котором декларируется это намерение.

- Составление договора о дарении или безвозмездной передаче (ссуде).

- Заверение договора у нотариуса в присутствии представителей обоих юрлиц.

- Государственная регистрация договора в местном Управлении федеральной регистрационной службы.

А что с налогами? Поскольку дар является прибылью, то в некоторых случаях он облагается соответствующим налогом.

Дарение юридическим лицом физическому лицу

Она оформляется бухгалтерской справкой и отражается проводкой Д 99 субсчет «Постоянное налоговое обязательство» К 68 субсчет «Расчеты по налогу на прибыль». Начисленный НДС также не включается в расходы (п. 16 ст.

270

Инфо

НК РФ). У получающей имущество организации, если у компании-учредителя доля больше 50 %, доход по налогу на прибыль не возникает (пп. 11 п. 1 ст. 251 НК РФ). При применении ПБУ 18/02 возникает постоянный налоговый актив.

Внимание

НДС Безвозмездная передача имущественных прав в общем случае признается реализацией (п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, исключения смотрите в п. 2 ст. 146 и ст. 149 НК РФ). Компания должна начислить и уплатить НДС, оформить счет-фактуру и включить ее в книгу продаж.

НДС не начисляется, если:

- передаются денежные средства (пп. 1 п. 3 ст. 39 НК РФ);

- принимающая организация некоммерческая.

Есть и другие случаи (ст. 146 НК РФ).

Безвозмездная передача имущества

Дело в том, что, согласно 575-й статье ГК РФ, одно коммерческое предприятие не может дарить другому (в рамках официальных сделок) имущество, стоимость которого превышает 3000 руб. Однако они могут получать подарки от физлиц, НКО, а также государственных и муниципальных структур.

На практике это может означать, что учредители организаций, находящиеся в статусе физлиц, также могут передавать в пользу принадлежащих им коммерческих предприятий имущество на безвозмездной основе. Что дает такая возможность на практике? В 251-й статье Налогового Кодекса сказано, что имущество, которое предприятие получило в безвозмездном порядке, может не быть включено в категорию внереализационных доходов.

То есть налогооблагаемая база за счет соответствующего типа активов не увеличивается. Но при одном условии - если человеку принадлежит более 50 % в уставном капитале компании.

В соответствии с п.4 ПБУ 18/02 эти расходы должны быть признаны постоянной разницей и от них должно быть начислено постоянное налоговое обязательство. В обоих случаях при получении или передаче основных средств по договорам в безвозмездное пользование они исключаются из состава амортизируемого имущества в соответствии с п.3.ст.256 НК РФ.

Налог на добавленную стоимость При исчислении налогооблагаемой базы по НДС необходимо иметь в виду, что согласно п.1 ст.146 НК РФ передача права собственности на товары на безвозмездной основе признается реализацией для исчисления НДС. Согласно п.2 ст.154 НК РФ при безвозмездной реализации основных средств налоговая база определяется как их стоимость, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст.40 НК РФ, без включения в них НДС.

Безвозмездная передача имущества юридического лица физическому лицу

Одаряемые лица разделены на две категории: 1) состоящие с дарителем в семейных и (или) близких родственных отношениях;2) не состоящие с дарителем в семейных отношениях и (или) отношениях близкого родства. В случае если вопрос касается обложения НДФЛ имущества, полученного в порядке дарения между членами семьи и (или) близкими родственниками, то согласно п.18_1 ст.217 НК РФ доходы, полученные в порядке дарения, освобождаются от налогообложения, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Важно

Более того, пункт 5 статьи 582 ГК РФ позволяет требовать и возврата пожертвованного, если подаренное таким образом имущество используется не по назначению. Безвозмездная передача имущества физическим лицом юридическому лицу ГК РФ не содержит специальных запретов на безвозмездную передачу имущества гражданами в собственность или временное пользование организациям.

Однако при дарении имущества граждан организациям следует четко дифференцировать дарителей в зависимости от правового статуса по отношению к одаряемой организации. Данный факт влияет на необходимость изменения налогооблагаемой базы на сумму подарка.

Так, если граждане являются жертвователями, то есть дарят имущество некоммерческим организациям в общественно полезных целях, подобное дарение, в силу пункта 2 статьи 251 НК РФ, налогом на прибыль не облагается.

Безвозмездная передача имущества юридического лица физическому лицу налоги

Также дарителями могут быть учредители (участники, акционеры) организаций, которые в соответствии с подпунктами 3.4 и 4 пункта 1 статьи 251 НК РФ вправе без взимания налога на прибыль с организации без каких-либо ограничений вносить имущество в ее уставный (складочный) капитал в рамках погашения своей доли либо увеличения чистых активов компании. При этом важно помнить, что учредитель, имеющий долю в 50 и более процентов в организации (как гражданин, так и организация), может безвозмездно передать в собственность дочерней компании любое имущество без включения такого дохода в налогооблагаемую базу. Однако такое имущество, в силу подпункта 11 пункта 1 статьи 251 НК РФ, не должно передаваться одаряемым третьим лицам (любыми способами) как минимум в течение 1 года. В противном случае такое имущество подлежит включению в налогооблагаемую базу.