Гражданское право россии.

Любое соглашение сторон при финансовых сделках должно выполняться по срокам платежей в обязательном порядке. Малейшая просрочка влечёт за собой штрафные санкции, которые прописываются в соответствующем Договоре. Обязательства сторон рассматривают правила начисления неустойки. При отсутствии этого пункта по умолчанию стороны руководствуются ст. 395 ГК РФ. При расчёте штрафов пользуются такими терминами как: пени, неустойка, ключевая ставка и ставка рефинансирования. В чём разница между этими понятиями, как рассчитать 1/300 ставки рефинансирования рассмотрим более подробно.

Что такое ставка рефинансирования?

Центробанк, выпустив денежную массу, не работает напрямую с физлицами и юрлицами. Посредником являются банковские организации, которые получают деньги, то есть ссуду, затем выплачивают ЦБ со взятой суммы проценты за пользование. Для краткосрочных кредитов сроком до 7 дней Центробанком устанавливается ключевая ставка, отражающая макро- и микропроцессы в экономике. Она служит инструментом для управления кредитно-денежной политикой в стране, по ней осуществляются депозитные вклады. Упрощённо: ключевой ставкой является величина процентов, которые платятся ЦБ за выданные краткосрочные кредитные средства. В зависимости от экономической ситуации ключевая ставка может увеличиваться или уменьшаться.

Ставка рефинансирования – это проценты, которые платит банковский сектор Центробанку в год за взятые кредиты (ст.40 Федерального закона № 86-ФЗ). Именно эта условная величина определяет размеры штрафных санкций, кредитов, пени, выяснении налоговой базы. Величина процентов зависит от экономического развития страны, влияет на инфляционные процессы. С января 2016 года принято решение приравнять величины этих тарифов. Сегодня базовая ставка равна 7,25%, и действительна с 26.03 по 29.07.2018. Все параметры рассчитываются экономистами и устанавливаются ЦБ.

Неустойка и пени – в чём разница?

Согласно Гражданскому кодексу эти два понятия тождественны. Неустойка – это штраф, который налагается на юрлицо при невыполнении своих обязательств с нарушением закона. Неустойка выражается конкретным процентом от задолженности или прописанной в Договоре поставок сумме. Пеня – это штрафная санкция, которая постоянно растёт из-за просрочки платежа и возлагается на физлица. В договорных обязательствах должно быть указано её количественное значение. Чем дольше просрочка, тем выше задолженность, которую соотносят к базовому тарифу. Расчёты регулируются Налоговым и Гражданским кодексами. Для определения величины пени необходимо посчитать 1/300 ставки рефинансирования.

Способы расчёта

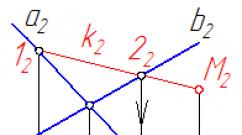

Для проведения расчёта требуется узнать базовый тариф на конкретную дату рассматриваемого периода на официальном сайте ЦБ РФ (cbr.ru). Применяется два типа формул. Необходимы следующие сведения:

- величина (сумма) задолженности;

- период задержки платежа (в месяце принимается усреднено – 30 дней, в году – 360 дней);

- ставка рефинансирования.

Деление на 100 означает необходимость перевода процентов в долевую величину, а 1/300 часть базового тарифа – это условие Центробанка для начисления штрафов.

Во второй формуле деление на 360 соответствует усреднённому количеству дней в году.

При изменении процентного соотношения за рассматриваемый период необходимо поделить его на несколько временных интервалов, когда рефставка была постоянной. По каждому интервалу рассчитывается своя величина пени, и затем все значения складываются.

Пример. Задолженность предприятия по счёту 100 тыс. рублей, период – 25 дней. Тариф рефинансирования Р – 7,25%. Тогда пени 1/300 ставки рефинансирования вычисляются так:

П = 100000 х 25 х(7,25/100) / 300 = 604,17 руб.

Через указанный срок с учётом взыскания задолженность будет равна 100604,17 руб.

Пени по налогообложению

Особенности начисления по налогам. Согласно ст.75 НК РФ при просрочке налоговых обязательств взыскание начисляется следующим образом:

- для физлиц и ИП – одна трёхсотая действующей базовой ставки ЦБ;

- для юрлиц – в период до 30 дней просрочки – одна трёхсотая доля ставки ЦБ, а свыше 30 дней – сумме пени прошлого периода и одна стопятидесятая доли рефставки, действующей с 31 дня.

Таким образом, чем дольше задержка, тем быстрее увеличивается сумма задолженности. К налогоплательщику также могут применяться другие санкционные меры, которые в совокупности увеличивают долг.

Взыскания для Арбитражного суда

При начислении долга для Арбитражного суда применяется вторая формула. В ней используется деление на 360, то есть количество дней в году.

Внимание! Для расчёта санкций используется одна и та же формула. Различия только в 1/300 и 1/360 долей. При налогообложении, банковских просрочках необходимо брать одну трёхсотую. Для арбитража – одну трёхсотшестидесятую долю, если нет других оговоренных условий.

При составлении договоров между предприятиями и фирмами неустойка также может быть 1/150, 1/50 и другие параметры. Для простоты вычислений на многих порталах размещается онлайн калькулятор, который рассчитывает величину взыскания. Необходимо ввести только нужные параметры.

Важно! Для получения правильных расчётных значений следует обращать внимание, по какой доле 1/300, 1/360 или другие значения применяется формула. В некоторых онлайн калькуляторах есть возможность выбора этого параметра.

При рассмотрении некоторых споров в судебном порядке для защиты прав потребителей судья может удовлетворить снижение неустойки в пользу гражданина. Следует пригласить грамотного адвоката, который сможет объяснить, обосновать и скорректировать спорные моменты.

Выводы

Расчёт штрафных санкций по указанной формуле прост. Важно правильно использовать временные периоды и базовый тариф, который в течение года может меняться несколько раз. При составлении договоров для того, чтобы избежать судебных разбирательств, желательно все ключевые моменты оговаривать и фиксировать документально.

Расчет ставки рефинансирования - это процедура, которая используется во многих финансовых процессах. Ставка рефинансирования складывается как размер годовых процентов, которые должны быть уплачены Центральному банку за кредиты, предоставляющиеся кредитным предприятиям. В Российской Федерации расчет ставки рефинансирования осуществляется по специальной формуле.

Ставка рефинансирования в России.

В нашей стране ставка рефинансирования является ключевым индикатором кредитной политики, проводимой Центральным Банком РФ. Ее используют при налогообложении, а также для расчета различных пеней и штрафов. Фактически ставка рефинансирования - это основание кредитной политики.

Ставка рефинансирования была утверждена ЦБ 10 апреля 1992 года, и тогда ее первоначальное название было - ставка по централизованным кредитным ресурсам. С 1992 по 1998 годы - она была аналогичной ставке по ломбардному кредиту. С 1993 - 1994 г.г. ставка рефинансирования стала максимально высокой и оказалась в промежутке от 100 до 210%. Затем она стала понижаться и теперь, если все же начинает повышаться, то это достаточно незначительная доля, которая составляет 8,25%.

Формула, по которой рассчитывается ставка рефинансирования.

Официальная формула расчета ставки рефинансирования устанавливается ЦБ РФ. Непосредственно сам размер ставки условно можно принять за показатель экономической стабильности. Собственно поэтому для организаций и граждан он очень важен.

Размер процентов можно определить по несложной формуле: Пеня = Сумма х Ставка: 300 х Дни. В данной формуле сумма выступает, как сумма кредита, ставка, как ставка рефинансирования, а дни принимаются за количество дней просрочки.

Области применения ставки рефинансирования.

Несмотря на то, что для граждан использование ставки рефинансирования при кредитовании - наиболее актуальный и важный вопрос, есть и другие области ее применения. Согласно п.4. ст. 75 Налогового кодекса РФ за каждый день просрочки уплаты любого сбора, либо налога взимается сумма в размере 1/300 от ставки рефинансирования.

Кроме этого ставка рефинансирования используется также при налогообложении НДФЛ рублевых банковских вкладов. Это заключается в следующем: согласно п.2 ст. 224 Налогового кодекса РФ, если % выше ставки рефинансирования , которая действует в течение периода начисления, то в свою очередь процент облагается налогом.

Что же касается валютных банковских вкладов, то они тогда облагаются НДФЛ, когда процентная ставка - более 9%. В соответствии с пунктами 1 и 2 ст.212 Налогового кодекса РФ налоговая база при получении дохода налогоплательщиком от экономии на использование заёмных средств тоже основывается на ставке рефинансирования. Расчет ставки финансирования Центрального Банка РФ в данной ситуации предоставляет возможность - представить налоговую базу, как превышение над суммой процентов по договору суммы процентов (в руб.). Такая сумма вычисляется исходя из 2/3 ставки рефинансирования на время получения дохода.

В той ситуации, когда работодатель срывает оплату отпуска, установленные сроки выплаты зарплаты сотруднику и т.п., то он обязан оплатить ему не только их, но и денежную компенсацию - не ниже 1/300 от действующей ставки рефинансирования. Эта компенсация исчисляется за каждый день просрочки.

Размер такой денежной компенсации, которую обязан выплатить работодатель может повышаться в соответствии с трудовым или коллективным договором. Согласно ст.236 ТК РФ, надобность в данной выплате появляется в любом случае, неважно, есть ли вина работодателя в задержке.

Пример расчетов ставки рефинансирования.

Для лучшего понимания, что такое расчет ставки рефинансирования , рассмотрим вышеуказанный пример - нарушение сроков выплат.

Расчет ставки рефинансирования осуществляется следующим образом:

Работодатель на 5 дней задержал заработную плату своему работнику в размере 20 000 руб. Размер денежной компенсации, которую должен выплатить работодатель сотруднику, минимально составит: 20 тыс. * 8,25%/300 * 5 = 27,5 руб. Пускай данная сумма выплат и кажется не особо высокой, но при значительных сроках просрочки и задержки (при кредитовании и выплатах) она серьезно увеличивается и может достигать даже десятки тысяч рублей.

В период оформления сделки, на обе стороны соглашения возлагается ответственность, которая начнет свое действие в случае нарушения прописанных обязательств. Именно для этого, в соглашениях сторон всегда присутствуют определенные условия по взысканию неустойки в случае правонарушения, поскольку это выступает гарантией их соблюдения.

При столкновении с такой ситуацией, очень важно владеть информацией - каким образом грамотно рассчитать неустойку при возмещении понесенных убытков. Согласно предписаниям Гражданского кодекса Российской Федерации, правила расчета, начисления и взыскания штрафной санкции осуществляется в денежном эквиваленте.

Виды неустойки

По основанию причин возникновения, существует два вида неустойки:

- Законная неустойка - установлена законодательными актами и применяется вне зависимости от условий соглашения сторон, расчет ведется с применением ставки рефинансирования.

- Договорная неустойка - определена условиями соглашения сторон и установлена в процентном выражении или фиксированной сумме.

Обе формы возмещения нанесенного ущерба имеют схожий смысл в теории, а в практике судебного вмешательства, содержат существенные отличия. Законная неустойка - это обязательная выплата финансовых средств в случае выявленных нарушений, которая не сопровождается доказательствами кредитора причинения ему ущерба. Договорная неустойка - напротив, требует внятных обоснований для возмещения убытков. К тому же, выплата законной неустойки осуществляется быстрее, в то время, когда длительность выплаты договорной зависит от вычисления суммы и анализа последствий, тем более если партнерство еще не подошло к концу, и выявление размера понесенных убытков будет возможно только в будущем.

По соответствию неустойки с взысканием убытков, выделяется четыре вида:

- Исключительная - взыскание суммы одной только неустойки, согласно законодательству или договору;

- Штрафная - взыскание суммы понесенных убытков в полной мере, сверх суммы неустойки;

- Альтернативная - предоставление выбора: взыскание убытков или неустойки;

- Зачетная - взыскание только части суммы, которая не была покрыта неустойкой.

Неустойка начисляется двумя способами: штраф или пени. Штраф - это денежная компенсация, которую согласно закону или по договору, нарушитель обязан выплатить кредитору за неисполнение своих обязанностей по условиям договора. Пени начинает свой отсчет только в тех случаях, когда платеж за неисполнение просрочен, причем носит нарастающий темп начисления. Обе меры за правонарушение могут быть начислены одновременно, в соответствии с ограничениями по 394-ой, 395-ой статьям Гражданского Кодекса Российской Федерации.

Как грамотно рассчитать неустойку согласно договору

Сумма договорной формы неустойки может быть рассчитана и взыскана только согласно правилам, установленным в заключенном договоре. Взыскание денег на основании устной договоренности невозможно.

Существует основная формула по расчету договорной неустойки:

Н = З * Ч * С , где

- Н - размер неустойки;

- З - сумма задолженности;

- Ч

- С - применяемая ставка.

Как правило, в сделках на основании договоров поставки, купли-продажи или на оказание услуг, неустойка определена в качестве зафиксированного процента от суммы долга, а начало просрочки наступает после указанной даты в договоре.

Пример 1

По договору на общую сумму 350 тысяч рублей товар должен быть доставлен к 20 мая. Тем не менее к установленной дате поставка была произведена не полностью, а только на сумму 125 тысяч рублей. Оставшаяся часть товара прибыла только к 18 августа. Согласно условиям договора, размер процентной ставки - 0,2% - за каждый день просрочки.

- Сумма задолженности - З=350 000 - 125 000= 225 000 рублей;

- Число дней просрочки - Ч=90 дней

- Размер неустойки - Н=225 000 *90 *0,2%

- Итого к сумме - 40 500 рублей

При начислении штрафа в соответствии с договором подряда, общая формула меняется с учетом общей суммы задолженности без НДС (-18%).

Пример 2

В соответствии с договорными отношениями, оформленными 4 июля, остались без оплаты строительно-монтажные работы на сумму 250 тысяч рублей, с учетом НДС. Процентная ставка по договору - 0,8%. На 24 августа необходимо рассчитать размер неустойки.

- Сумма долга без НДС - З= 250 000/1,18 = 211 865 рублей;

- Число дней просрочки - Ч=52 дня;

- Размер неустойки - Н=211 865*52*0,8%;

- Итого к сумме - 88 136 рублей.

Как рассчитывается законная форма неустойки по ставке рефинансирования

Законный вид неустойки выделяется от договорной тем, что определена законодательными актами и рассчитывается независимо от наличия обязательств в условиях соглашения.

В законодательстве предусмотрена специальная формула расчета размера неустойки согласно ставке рефинансирования:

Н = З * Ч * С/100 * 1/300 , где

- Н - размер неустойки;

- З - сумма задолженности;

- Ч - продолжительность дней нарушения;

- С - применяемая ставка, определенная как 1/300 часть от фиксированной Центробанком ставки рефинансирования.

Когда в соглашении установлена меньшая сумма неустойки, чем полученная по формуле, кредитор имеет полное право повысить ее величину до рассчитанного значения.

Расчет законной формы неустойки по ставке рефинансирования 1/300 также практически применяется при просроченных платежах по налогам, за коммунальные услуги и других случаях.

Пример 3

Подписан договор по доставке товара на сумму 18 миллионов рублей, который должен быть исполнен до 5 июля 2017 года. Однако к установленной дате товара было доставлено только на 10 миллионов рублей. Через 10 дней доставки оставшегося товара не произошло, поэтому к поставщику был выставлен счет с учетом процентной ставки 0,5% на сумму:

- Сумма долга - З=18 миллионов-10 миллионов=8 миллионов;

- Количество дней просрочки - Ч=10 дней;

- Сумма неустойки - Н= 8 миллионов*10*(8,25/100/300)=22 тысяч рублей.

Как безошибочно рассчитать продолжительность дней просрочки

Отсчет просрочки наступает с того дня, который следует за датой окончания срока выполнения обязательств по договору. Окончанием этого периода является день подписания акта приема товара или услуги, однако если обязательства все же не были исполнены, конечной датой будет являться любой подходящий день, определенный пострадавшей стороной.

Размеры применяемых ставок рефинансирования

Существуют и другие размеры ставок, зафиксированных Центральным банком Российской Федерации и применимых для расчета неустойки:

Подсчет штрафных санкций согласно ставке рефинансирования на ОСАГО (Обязательное страхование автогражданской ответственности владельцев транспортных средств) - 1/75.

Формула: Н=Св * Ч * С/100 * 1/75 , где Св - сумма возмещения по статье ОСАГО.

Величина ставки также применима к расчетам неустойки к физлицу, который принимает участие в проекте долевого строительства.

В некоторых случаях рационально вести подсчет неустойки согласно удвоенной ставки рефинансирования, особенно когда подано прошение в суд о снижении размера неустойки.

- Подсчет неустойки с учетом двойной ставки.

Формула: Н = З * Ч * 2 * С/100 * 1/365. В данной формуле заложено правило «эффективных дней»: каждый месяц 30 дней (даже в феврале).

Часто ведутся судебные тяжбы за противозаконное пользование чужими финансовыми средствами, за что потерпевший требует уплаты неустойки. Такие случаи возникают при сотрудничестве по предоплате: покупатель оплачивает товар и ожидает доставки. Задержку доставки товара можно расценить как правонарушение и потребовать неустойку. Судебное взыскание будет произведено доже если в условиях договора не установлена ответственность за нарушение.

- Подсчет неустойки на основании ставки рефинансирования за пользование чужими средствами.

Формула: Н = З * Ч * С/100 * 1/360 ставки рефинансирования, фиксированного Центральным Банком Российской Федерации.

Согласно последним изменениям 395-ой статьи Гражданского Кодекса Российской Федерации от 01.06.2015 года, ставка в данной формуле определяется территориально, для каждого региона, однако на практике никаких изменений не произошло, точные данные о величине средней ставки - отсутствуют.

Пример 4

В заключенном договоре на сумму 850 тысяч рублей определен срок окончания доставки - 11 января 2017 года, однако в установленную дату заказ не прибыл. Так как сумма штрафа не определена, размер ставки не установлен, суд постановил о взыскании неустойки за незаконное пользование чужими денежными средствами. В этом случае, начисление может происходить по двум вариантам: по календарным дням или по «эффективным дням» (когда любой месяц - 30 дней). Так как документы в суд были поданы 10 июля 2017 года, число календарных дней будет составлять 180 дней (20+28+31+30+31+30+10), не отличаясь от «эффективных» - 180 (20+30+30+30+30+30+10). Одинаковое количество дней выходит не всегда, в конкретном случае повлиял февраль и високосный год. Как правило, разница между вариантами исчисления дней - 1-2 дня.

- Размер неустойки - Н=850 000 * 180 * 8,25/(100 * 360)=35 063;

- Итого к оплате - 35 063 рубля

Проясняя вопрос о применении ставки в различных жизненных обстоятельствах, в судебном решении будет применяться именно такая ставка.

Нюанс взысканий неустойки

В случаях нарушения условий соглашения, законодательство определяет уплату неустойки, которая носит обеспечительный характер. Пострадавшая сторона может не предоставять доказательств о факте понесенного ущерба, поэтому важно идентифицировать неустойку как итог нанесенного убытка собственными действиями. В таком случае, взыскание займет меньше сил и времени, поскольку не потребуются судебные разбирательства, доказывающие и выявляющие размер ущерба.

Специальный калькулятор

Для упрощения процесса расчета неустойки существуют специальные калькуляторы, рассчитывающие необходимую величину, исходя из условий соглашения.

В поле необходимо ввести:

- Сумму долга;

- Период времени просрочки;

- Процент ставки за каждый день просрочки;

- Сумма частично оплаченной задолженности;

- Наличие дополнительного долга.

Существуют и другие виды калькуляторов, расчет которых зависит от вида сотрудничества сторон, с учетом дополнительных данных.

Как можно снизить размер неустойки на основе ставки рефинансирования

Существует вероятность понижения размера неустойки судом, на основании 333-ей статьи Гражданского кодекса Российской Федерации. Ранее, действовало право суда самостоятельно снижать размер неустойки в соответствии ее соразмерности, вне зависимости было ли это запрошено ответчиком, или нет, без объяснения использованных критериев оценки соразмерности. Истцам приходилось доказывать размер ущерба, чтобы получить полную сумму неустойки и покрыть свои убытки.

С 2005 года ситуация изменилась по причине прецедентных случаев. Президиумом было сформулировано три правила снижения суммы неустойки:

- Понизить величину неустойки до суммы, которая ниже ставки рефинансирования - невозможно. Ставка рефинансирования зависит от показателя инфляции, именно по этой ставке Центробанк выдает кредиты коммерческим банкам, после чего они начисляют свою надбавку, которая приносит им прибыль. Ставка Центробанка покрывает минимальные потери вследствие инфляции, которые понесет кредитор по причине неисполненных обязательств.

- Право суда на самостоятельное понижение неустойки - отменено. Данное правило применено вследствие нарушения гражданских прав и теперь уменьшить неустойку разрешается только на основании подачи соответствующего заявления ответчиком.

- Цена правонарушения должна обходиться дороже процентной ставки банков. Такая мера предпринята для исключения случаев недобросовестного использования чужих средств. Вместо уплаты долгов, имеющиеся средства направляются в оборот текущей деятельности недобросовестного предпринимателя. Ориентированность на ставку банка конкретного региона будет уместной, поскольку это будет невыгодным для самого должника.

Пример недобросовестного поведения предпринимателя

Организация имеет два финансовых долга на общую сумму 500 тысяч рублей. Бюджет компании располагает суммой только в 250 тысяч рублей. Есть три варианта: погасить один из долгов, обратиться в банк за кредитованием или пустить имеющуюся сумму в оборот для получения прибыли. Последний вариант как раз и является недобросовестным, хоть и экономически выгодным для должника. Поскольку кредит в банке по ставке рефинансирования не выдается, долг обойдется на 15-20% дороже. Предприниматель, не оплатив долги и присвоив средства, становится должником по суду, который взыщет с него неустойку по ставке рефинансирования. В этом и есть основная выгода должника - взыскание окажется дешевле покрытия долгов посредством взятого кредита.

Заключение

Исходя из опыта юридической и судебной практики, грамотность расчета неустойки имеет важное значение. Составляя договор, подписывая его, необходимо удостоверится о наличии пунктов, гарантирующих своевременное выполнение обязательств сторон, а также о возможных последствиях и понесенной ответственности за нарушение.

Грамотно рассчитать размер неустойки и сумму пени важно не только нарушителю договора, но и пострадавшей стороне, во избежание ошибок и, как следствие неполной оплаты денежной суммы за понесенные убытки. Что такое неустойка и в какой сумме она может взыскиваться, ответит квалифицированный юрист.

Ставка рефинансирования являет собой параметр, предоставляющий возможность расчета пени и штрафных санкций по просрочкам платежей, связанных с налоговыми взносами и сборами, задержками по оплате труда, неоплатой по соглашениям. За каждые сутки невнесения средств происходит начисление определенной части ставки от долговой суммы. Традиционно эта величина равняется 1/300 части. В статье будет изучен калькулятор пени 1/300 ставки рефинансирования и особенности его эксплуатирования.

Ставку рефинансирования контролирует ЦБ РФ

Особенности виртуального продукта

С начала позапрошлого года термин ставки рефинансирования как самостоятельный элемент перестал определяться законодательно. Теперь в процессе осуществления расчетных операций его необходимо идентифицировать с базовым процентным показателем, который регламентируется и определяется Центральным банком. На сегодняшний день детальный показатель кредитной ставки подлежит постоянным изменениям и колеблется до 5-6 раз в годовой период. Согласно этим переменам корректировка налагается и на особенности рефинансирования. В статье изучим калькулятор расчета 1/300 ставки рефинансирования и осветим все нюансы и детали.

Тонкости проведения расчетных мероприятий

Инструмент, предлагаемый пользовательскому вниманию, способствует осуществлению расчетных действий по величине пени за период, в который наблюдалась неоплата. Все меры исходят из критерия, равного 1/300 ставки рефинансирования. В целях проведения этого комплекса необходимо выбрать актуальную ставку, являющуюся действительной в период просрочки, на который начисляется санкция. Если к этому времени зафиксированы различные параметры, для каждого из них осуществляется самостоятельный расчет. Впоследствии итоги складываются, калькулятор одной трехсотой позволит сделать это.

Чтобы устройство идеально работало по части расчета пени, необходимо начальную строку заполнить величиной долгового обязательства, установить флаг напротив подходящего именно вам критерия, указать количество дней долга. Далее в режиме онлайн осуществляются расчетные мероприятия по суммам пени на базе указанных исходных материалов. Калькулятор задолженности традиционно предполагает использование следующей формулы:

- П = З * 1/300 * С * ЧД;

- где П – искомый параметр пени;

- З – факт задолженности и ее точная величина;

- С – показатель ставки рефинансирования;

- ЧД – количество дней, на протяжении которых действует просрочка.

Количество дней неуплаты рассчитывается с момента, который следует за сроком оплаты. Завершать расчет пени по периодам необходимо либо днем внесения средств, либо предыдущими сутками.

Расчет пени исходит от ставки рефинансирования

Этот аспект имеет непосредственную зависимость от формы долга. Также имеется зависимость между показателем ставки и особенностями долгового обязательства:

- по выплате получек в адрес сотрудников предприятия расчетные меры осуществляются по 1/150 ставки;

- по недоимке средств в новой формуле произошел учет повышения;

- по страховым взносам ставка принимает новое значение и составляет 1/300;

- по внесению в государственную казну налоговых величин действует та же статья ГК РФ и идентичный параметр ставки.

Пример проведения расчетных действий

Согласно договорному соглашению по поставке, за каждые сутки невнесения платы за товарную позицию покупатель сталкивается с начислением пени, составляющей 1/300 СР по Центробанку (ЦБ РФ). В рассматриваемом нами примере 2 сентября 2017 года для покупателя начался срок оплаты на сумму в 654 000 р. По факту он внес средства 9 ноября того же года. Рассмотрим, как считать начисленные в его адрес суммы финансовых наказаний:

- Определимся с периодом, в течение которого действовало долговое обязательство. Т. е. из дат понятно, что он составляет 68 полных календарных дней.

- Из всего этого времени действовал показатель ставки 9% на протяжении первых 15 дней, а в течение 42-х дней принималась во внимание ставка, равная 8,5%. Последующие 11 дней она функционировала в 8,25%.

- В соответствии с данными, указанными в прошлом пункте, расчетная формула выглядит следующим образом:

П = 654 000 * 1/300 * 0,09 * 15 + 654 000 * 1/300 * 0,085 * 42 + 654 000 * 1/300 * 0,0825 * 11 = 12 703,95 р.

Схема расчета пени

Таким образом, как показывает расчет процентов, сумма начисленной пени составляет 12 703,95 рублей. Она должна быть прибавлена к общей величине оплаты. Аналогичные действия могут быть осуществлены с помощью такого проверенного инструмента, как калькулятор неустойки 1/300 ставки рефинансирования. О том, как это сделать правильно и последовательно, речь будет вестись далее.

Особенности применения расчетного инструмента

Мы просто берем сумму оплаты и вносим его в верхнюю строку наряду с действующей на момент образования задолженности ставкой рефинансирования. Впоследствии она меняется наряду со значением количества суток просрочки. Работа такого оборудования осуществляется по принципу расчетных мер пени и неустойки, а также прочих обязательств за каждые сутки просрочки. Что значит это заверение? Все просто – за каждый день, в который плата должна быть внесена, и этого не произошло, начисляется штраф, обязательный к уплате.