Каковы сроки уплаты акцизов в бюджет. Авансовый платеж по акцизу

Российское налоговое законодательство установило следующие сроки и порядок уплаты налога при реализации подакцизных товаров.

Уплата акциза при реализации или передаче налогоплательщиком произведенных им подакцизных товаров осуществляется исходя из фактической их реализации или передачи за истекший налоговый период, как правило, не позднее 25-го числа месяца, следующего за отчетным налоговым периодом.

Вместе с тем НК РФ по отдельным операциям установлены иные сроки уплаты акциза. В частности, уплата акциза по прямогонному бензину и денатурированному спирту налогоплательщиками, имеющими соответствующие свидетельства на проведение операций с указанными товарами, производится не позднее 25-го числа третьего месяца, следующего за истекшим налоговым периодом.

Акциз по подакцизным товарам уплачивается по месту производства таких товаров, за некоторым исключением. В частности, при совершении операций по получению или оприходованию денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции, уплата налога производится по месту оприходования приобретенных в собственность подакцизных товаров. При совершении операций получения прямогонного бензина организацией, имеющей свидетельство на его переработку, уплата акциза производится по месту нахождения налогоплательщика.

Налоговый кодекс РФ обязывает налогоплательщиков представлять в налоговый орган по месту своего нахождения, а также по месту нахождения каждого своего обособленного подразделения налоговую декларацию в части осуществляемых ими операций, являющихся объектом обложения акцизом, в срок не позднее 25-го числа месяца, следующего за отчетным. При этом плательщики акцизов, отнесенные к категории крупнейших, должны представлять налоговую декларацию в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Налогоплательщики, имеющие соответствующие свидетельства на право совершения операций с прямогонным бензином или денатурированным этиловым спиртом, представляют такую декларацию не позднее 25-го числа третьего месяца, следующего за отчетным.

Порядок уплаты акциза при ввозе и вывозе подакцизных товаров

Организации, осуществляющие на российской территории производство алкогольной продукции (за исключением вин натуральных) или подакцизной спиртосодержащей продукции обязаны уплачивать в бюджет авансовый платеж акциза. Авансовый платеж уплачивается не позднее 15-го числа текущего налогового периода исходя из общего объема спирта, закупка которого производителями алкогольной или спиртосодержащей продукции будет осуществляться в налоговом периоде. Размер авансового платежа акциза определяется исходя из общего объема закупаемого спирта и соответствующей ставки акциза,

Налогоплательщики, уплатившие авансовый платеж акциза, обязаны не позднее 18-го числа текущего налогового периода представить в налоговый орган по месту учета:

- – копию платежного документа, подтверждающего перечисление денежных средств в счет уплаты суммы авансового платежа акциза;

- – копию выписки банка, подтверждающей списание указанных средств с расчетного счета производителя алкогольной или спиртосодержащей продукции;

- – извещение об уплате авансового платежа акциза. Налогоплательщики – производители алкогольной или подакцизной спиртосодержащей продукции могут быть освобождены от уплаты авансового платежа акциза при условии представления соответствующей банковской гарантии. В случае неуплаты или неполной уплаты акциза в течение срока действия банковской гарантии налогоплательщиком, представившим такую гарантию, налоговый орган должен направить ему требование об уплате суммы налога, пеней и штрафа.

При перемещении подакцизных товаров через российскую таможенную границу имеются особенности налогообложения, суть которых состоит в следующем. В случае ввоза подакцизных товаров на территорию РФ налогообложение производится в зависимости от избранной таможенной процедуры. При помещении подакцизных товаров под таможенные процедуры выпуска для внутреннего потребления, переработки для внутреннего потребления и свободной таможенной зоны, за исключением ввезенных в портовую особую экономическую зону, акциз уплачивается в полном объеме.

Если же осуществляется реимпорт, то налогоплательщик уплачивает суммы налога, от уплаты которых он был освобожден либо которые были ему возвращены в связи с экспортом товаров. Уплаченный при ввозе в целях переработки налог должен быть возвращен налогоплательщику при вывозе продуктов этой переработки с территории России.

При осуществлении транзита, помещении товара на таможенный склад, реэкспорте, реализации через магазин беспошлинной торговли, а также при помещении на свободный склад, в случае уничтожения или отказа в пользу государства акциз уплачиваться не должен.

При вывозе подакцизных товаров с территории России налогообложение производится в следующем порядке. Как уже отмечалось, при экспорте товаров налог не должен уплачиваться, а уплаченные суммы налога должны быть возвращены налогоплательщику. Такой порядок применяется также при помещении товаров под таможенные процедуры таможенного склада с целью последующего вывоза этих товаров в таможенной процедуре экспорта, а также при помещении товаров под таможенные процедуры свободной таможенной зоны. Налогоплательщик освобождается от уплаты акциза при реализации произведенных им подакцизных товаров, в том числе из давальческого сырья, помещенных под таможенную процедуру экспорта при представлении в налоговый орган поручительства банка или банковской гарантии. Срок действия этих документов должен составлять не менее девяти месяцев со дня реализации подакцизных товаров на экспорт. Поручительство банка или банковская гарантия должны предусматривать обязанность банка уплатить сумму акциза и сумму пени в случаях непредставления налогоплательщиком документов, подтверждающих факт экспорта подакцизных товаров, и неуплаты им акциза или пеней. При отсутствии поручительства банка или банковской гарантии налогоплательщик обязан уплатить установленную сумму акциза, которая ему должна быть возмещена после представления документов, подтверждающих факт экспорта.

Для подтверждения обоснованности освобождения от уплаты налога и налоговых вычетов налогоплательщик в обязательном порядке в течение 180 дней со дня реализации указанных товаров должен представить в налоговый орган необходимые документы. Такими документами являются:

- 1) контракт налогоплательщика с иностранным партнером на поставку подакцизных товаров или его заверенная копия. Если поставка осуществляется по договору комиссии, поручения или агентскому договору, то налогоплательщик должен представить соответствующие договоры или их заверенные копии, а также контракт либо заверенную копию контракта лица, осуществляющего поставку по поручению налогоплательщика, с иностранным партнером;

- 2) платежные документы и выписку банка или их заверенные копии, подтверждающие фактическое поступление выручки от экспорта на счет налогоплательщика в российском банке или же на счет его комиссионера, поверенного или агента;

- 3) таможенная декларация или ее копия с соответствующими отметками российского таможенного органа, осуществившего выпуск товара, и российского таможенного органа места убытия, через который указанный товар был вывезен с таможенной территории Таможенного союза.

- 4) копии транспортных, товаросопроводительных или других документов с отметками российских таможенных органов места убытия.

В случае непредставления или представления в неполном объеме всех указанных документов налогоплательщик обязан уплатить соответствующие суммы акциза. В случае неуплаты или неполной уплаты налогоплательщиком акциза в установленный срок, налоговый орган предъявляет банку-гаранту требование по погашению обеспеченной такой банковской гарантией денежной суммы.

При вывозе товаров в таможенной процедуре экспорта в третьи страны через границу России с государством – членом Таможенного союза, на которой таможенное оформление отменено, необходимо представить копии транспортных и товаросопроводительных документов с отметками российского таможенного органа, производившего таможенное оформление указанного вывоза товаров.

Определенные особенности установлены по ввозимым на российскую территорию с территории государства – члена Таможенного союза товарам, которые подлежат маркировке акцизными марками. Их взимание осуществляется таможенными органами. По подакцизным товарам, не подлежащих маркировке, взимание акцизов осуществляется налоговыми органами. Обязанность по уплате акцизов по маркированным товарам возникает со дня их ввоза на российскую территорию.

Сумма налога по подакцизным товарам уплачивается в бюджет по месту производства таких товаров, а по алкогольной продукции, кроме того, по месту ее реализации с акцизных складов, за исключением реализации на акцизные склады других организаций. Акцизы уплачиваются в бюджет в следующие сроки: уплата акциза при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров производится исходя из фактической реализации за истекший налоговый период равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем;

Уплата акциза при реализации алкогольной продукции с акцизных складов оптовых организаций производится исходя из фактической реализации за истекший налоговый период: не позднее 25-го числа отчетного месяца авансовый платеж - по алкогольной продукции, реализованной с 1-го по 15-е число включительно отчетного месяца; не позднее 15-го числа месяца, следующего за отчетным, - по алкогольной продукции, реализованной с 16-го по последнее число отчетного месяца.

В январе пивоваренный завод реализовал через принадлежащий ему магазин 200 000 л пива с объемной долей этилового спирта 5% Сумма акциза, подлежащая уплате в бюджет за январь, составит

200 000 л 1 руб. 55 коп. = 310 000 руб.

Уплате по сроку 28 февраля подлежит акциз в сумме, равной 155 000 руб. (310 000 / 2 = 155 000 руб.).

Соответственно по сроку 15 марта сумма подлежащего уплате акциза также составит 155 000 руб. (310 000 руб. - 155 000 руб.).

В статью 204 НК РФ внесено изменение, согласно которому уплата акцизов по алкогольной продукции, реализуемой с подакцизных складов оптовой торговли за период с 16-го по последнее число отчетного месяца, должна производиться не позднее 15-го числа месяца, следующего за отчетным.

Налог по подакцизным товарам уплачивается по месту водства таких товаров, а по алкогольной продукции, кроме того, - по месту ее реализации с акцизных складов, за исключением реализации на акцизные склады других организаций.

В случае, если указанные операции осуществляются налогоплательщиком через свои обособленные подразделения, расположенные на территории одного субъекта Российской Федерации и на одной территории с головным подразделением, сумма акциза может определяться налогоплательщиком централизованно и уплачиваться по месту нахождения головного подразделения.

Организация произвела спирт на территории Ростовской области и передала его для реализации своему обособленному подразделению,

Организация имеет в своей структуре спиртозавод и ликеро-водочный завод, находящиеся в различных областях.

При передаче спирта ликеро-водочному заводу для производства алкогольной продукции уплата акциза производится следующим образом.

Как предусмотрено п.

1 ст, 183 НК РФ, передача подакцизных товаров одним структурным подразделением организации, не являющимся самостоятельным налогоплательщиком, для производства других подакцизных товаров другому такому же структурному подразделению этой организации освобождается от уплаты акцизов. Таким образом, в данной ситуации спиртозавод не является налогоплательщиком акцизов по тем объемам спирта, которые переданы для производства алкогольной продукции. Именно поэтому и декларацию спиртозавод предоставлять не должен.

Исчисление сумм налога, подлежащих уплате по месту нахождения обособленных подразделений осуществляется налогоплательщиком самостоятельно.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого своего обособленного подразделения налоговую декларацию за налоговый период.

находящемуся на территории Краснодарского края. В этом случае акциз на спирт должен начисляться в момент его реализации покупателем со склада, находящегося в Краснодарском крае. При этом уплата акциза на спирт и представление декларации должны осуществляться на территории Ростовской области.

Организация произвела алкогольную продукцию на территории Ростовской области и передала ее для реализации принадлежащему ей акцизному складу, находящемуся на территории Краснодарского края. Акциз по данному объему алкогольной продукции должен начисляться в момент отгрузки алкогольной продукции покупателям со склада, находящегося в Краснодарском крае, здесь же в Краснодарском крае должна производиться уплата акциза и предоставляться декларация по тем объемам алкогольной продукции, которая реализована с данного склада.

По всем подакцизным товарам, за исключением алкогольной продукции, срок представления в налоговый орган декларации - не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Налогоплательщики, осуществляющие деятельность по реализации алкогольной продукции с акцизных складов оптовой торговли, - не позднее 15-го числа месяца, следующего за истекшим налоговым периодом.

Порядок и сроки уплаты акцизов в бюджет

Порядок и сроки уплаты акцизов в бюджет регулируются статьей 204 НК РФ. В соответствии с этой статьей уплата акциза в бюджет при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров производится исходя из фактической реализации (передачи) указанных товаров за истекший налоговый период не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

При определении сроков уплаты акцизов необходимо определить дату реализации подакцизной продукции. Порядок установления этой даты регулируется ст. 195 НК РФ, а именно:

Ø датой реализации (передачи) подакцизных товаров признается день их отгрузки (передачи), в том числе своему структурному подразделению, осуществляющему их розничную реализацию;

Ø датой получения прямогонного бензина признается день его получения организацией, имеющей свидетельство на переработку прямогонного бензина;

Ø датой получения денатурированного этилового спирта признается день получения (оприходования) его организацией, имеющей свидетельство на производство продукции, не содержащей денатурированного этилового спирта.

Уплата акциза по прямогонному бензину и денатурированному этиловому спирту налогоплательщиками, имеющими свидетельство о регистрации лица, совершающего операции с прямогонным бензином, и (или) свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом, производится не позднее 25-го числа третьего месяца, следующего за истекшим налоговым периодом.

Акциз уплачивается по месту их производства, за исключением прямогонного бензина и денатурированного этилового спирта. При получении (оприходовании) денатурированного этилового спирта организацией уплата акциза производится по месту оприходования приобретенных в собственность подакцизных товаров. При получении прямогонного бензина организацией уплата акциза производится по месту нахождения налогоплательщика.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого своего обособленного подразделения в которых они состоят на учете, налоговую декларацию за налоговый период в части осуществляемых ими операций, признаваемых объектом налогообложения, в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, а налогоплательщики, имеющие свидетельство о регистрации лица, совершающего операции с прямогонным бензином, и (или) свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом, - не позднее 25-го числа третьего месяца, следующего за отчетным.

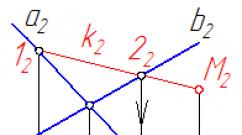

Общий порядок и даты уплаты акцизов представлен в таблице 7.

Таблица 7. Порядок и сроки уплаты акцизов.

Кроме этого действующим законодательством предусмотрена уплата авансовых платежей по акцизам. Этот порядок регулируется статьей 194 НК РФ.

Обязанность по уплате авансового платежа акциза возлагается на производителей алкогольной или спиртосодержащей продукции.

Под авансовым платежом акциза понимается предварительная уплата налога по алкогольной или спиртосодержащей продукции до:

Ø приобретения спирта-сырца, этилового спирта или коньячного спирта.

Ø до передачи одним структурным подразделением организации другому такому же структурному подразделению этой организации произведенного этилового или коньячного спирта для дальнейшего производства алкогольной или подакцизной спиртосодержащей продукции.

Размер авансового платежа акциза определяется исходя из общего объема закупаемого или передаваемого спирта-сырца, этилового спирта или коньячного спирта (в литрах безводного спирта), и соответствующей ставки акциза, установленной п. 1 ст. 193 НК РФ в отношении алкогольной и (или) спиртосодержащей продукции. Размер авансового платежа акциза определяется в целом за налоговый период.

Уплата авансового платежа акциза осуществляется не позднее 15-го числа текущего налогового периода исходя из общего объема этилового или коньячного спирта, планируемого к закупке или в следующем налоговом периоде.

Пример 22.

Ликероводочный завод планирует приобрести в марте 1 200 л этилового спирта для производства на его основе алкогольной продукции с объемной долей этилового спирта 29%.

Действующая ставка акциза на указанную алкогольную продукцию составляет 500 руб. за 1 л безводного спирта.

Соответственно организация должна заплатить авансовый платеж по акцизу до 15 февраля исходя из планируемого объема к закупке и действующей ставки акциза, то есть

500 руб./л 1 200 л 96% /100 = 576 000 руб.

Налогоплательщики, уплатившие авансовый платеж акциза, обязаны не позднее 18-го числа текущего налогового периода представить в налоговый орган по месту учета следующие документы:

1. копию платежного документа (или несколько копий, если закупка спирта осуществлялась у нескольких поставщиков), подтверждающего перечисление денежных средств в счет уплаты суммы авансового платежа акциза;

2. копию (копии) выписки банка, подтверждающую списание указанных средств с расчетного счета производителя алкогольной и (или) подакцизной спиртосодержащей продукции;

3. извещение (извещения) об уплате авансового платежа акциза в четырех экземплярах;

Если закупка этилового или коньячного спирта осуществляется у нескольких производителей, упомянутые документы должны быть представлены в налоговый орган с каждым извещением об уплате авансового платежа акциза.

Авансовые платежи по акцизам не уплачивают организации, осуществляющие производство:

Ø вин натуральных, в том числе шампанских, игристых, газированных, шипучих, натуральных напитков с объемной долей этилового спирта не более 6% объема готовой продукции, изготовленных из виноматериалов, произведенных без добавления этилового спирта;

Ø пиво и напитки из пива если при производстве не используется этиловый спирт в качестве сырья;

Ø парфюмерно-косметической продукции в металлической аэрозольной упаковке или спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке.

Вопросы для самопроверки освоения темы

1. Общая характеристика акцизов, их экономическое содержание, цель применения.

2. Плательщики акцизов.

3. Перечислите перечень подакцизных товаров.

4. Перечислите объекты обложения акцизом.

5. Перечислите хозяйственные операции, которые не облагаются акцизами.

6. Порядок определения налоговой базы для расчета акцизов.

7. Налоговый период при расчете акцизов.

8. Налоговые вычеты и порядок применения при налогообложении подакцизных товаров.

9. Сроки уплаты акцизов в бюджет.

10. Особенности исчисления и внесения в бюджет акцизов по алкогольной продукции.

11. Особенности и порядок исчисления акцизов по табачным изделиям

12. Акцизы на нефтепродукты.

Тема 4. Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц (НДФЛ) − один из основных налогов в РФ. Порядок исчисления и уплаты этого налога регулируется главой 23 НК РФ «Налоги на доходы физических лиц».

Плательщиками налога могут быть как граждане России, так и иностранные граждане, но получившие или получающие доходы на территории РФ. Налоговое законодательство РФ делит этих налогоплательщиков на 2 группы:

Ø лица, являющиеся налоговыми резидентами Российской Федерации;

Ø лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения ими дохода на территории РФ.

Налоговыми резидентами Российской Федерации могут быть физические лица вне зависимости от их гражданства или его отсутствия. Статус налогового резидента или, наоборот, его отсутствие определяется продолжительностью пребывания на территории РФ. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также выполнения своих служебных обязанностей. Для каждой из названных групп налогоплательщиков налоговым законодательством РФ предусмотрены разные налоговые ставки.

В общем виде налог на доходы физических лиц рассчитывается произведением полученного дохода на налоговую ставку. Однако для целей налогообложения налоговое законодательство РФ различает происхождение дохода. По этой причине в Налоговом кодексе РФ установлены пять различных ставок.

В отношении доходов, получаемых физическими лицами, налоговое законодательство разделило всю их совокупность на две группы:

Ø доходы, учитываемые для целей налогообложения;

Ø доходы, не учитываемые для целей налогообложения.

Кроме этого российское законодательство для целей налогообложения выделяет доходы, полученные в виде материальной выгоды.

Материальная выгода как объект налогообложения используется в налоговом законодательстве РФ с 1997 г. С точки зрения налогового законодательства к доходам налогоплательщика в виде материальной выгоды относятся:

Ø доход, полученный физическим лицом от покупки товаров (работ, услуг) у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику, на льготных условиях,например, со скидкой;

Ø экономия на процентах за пользование налогоплательщиком заемными средствами, полученными от организаций или индивидуальных предпринимателей;

Ø доход от приобретения ценных бумаг, финансовых инструментов срочных сделок.

В целом же Налоговый кодекс РФ для целей налогообложения четко определяет перечень доходов, получаемых от источников в Российской Федерации и от источников за ее пределами. Наиболее распространенными доходами являются заработная плата и другие вознаграждения за выполнение трудовых или иных обязанностей, доходы от продажи имущества, доходы от использования имущества, дивиденды, страховые выплаты, авторские вознаграждения и т. д.

Согласно действующему законодательству при исчислении и уплате налога на полученные доходы налогоплательщик имеет право применить налоговые вычеты. Эти вычеты связаны с:

Ø личностью налогоплательщика, его общественными заслугами, наличием у него детей;

Ø его социальной активностью;

Ø куплей-продажей имущества;

Ø его профессиональной деятельностью.

Исчисление и уплата НДФЛ в бюджет возможна двумя способами. Первый из них предполагает исчисление и уплату налога налогоплательщиками самостоятельно, исходя из полученных ими доходов.

Второй способ предполагает исчисление и перечисление НДФЛ в бюджет так называемыми налоговыми агентами. Как правило, такими налоговыми агентами по НДФЛ являются работодатели налогоплательщика-физического лица.

Общие положения исчисления и уплаты налога на доходы физических лиц.

В соответствии со ст. 207 НК РФ налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Налоговыми резидентами признаются физические лица, находившиеся на территории Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (ст. 207 НК РФ ). Время краткосрочного выезда (менее 6-ти месяцев) физического лица за пределы РФ для лечения или обучения этот период времени не прерывает. Налоговыми резидентами РФ признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации (п. 3 ст. 207 НК РФ ).

Следовательно, лица, которые находятся на территории РФ менее 183 календарных дней в течение 12 следующих подряд месяцев, не являются налоговыми резидентами РФ. Это могут быть, например, иностранные туристы, приезжающие в Россию на отдых и экскурсии, студенты, приезжающие на учебу, лица, приезжающие на работу в РФ, и др.

При определении 12-месячного периода неважно, приходятся ли эти 12 месяцев на один календарный год или нет. Главное, чтобы они шли последовательно друг за другом (п. 2 ст. 207 НК РФ ).

Таким образом, указанный период может относиться не только к 12-месячному периоду текущего календарного года, но и к любому непрерывному 12-месячному периоду, в том числе начавшемуся в одном календарном году и продолжающемуся в другом. При этомне обязательно, чтобы период в 12 месяцев начинался, например, с 1 июля 2006 г. и заканчивался 30 июня 2007 г. (п. п. 2, 5 ст. 6.1 НК РФ ).

При определении периода в 183 календарных дня суммируются все календарные дни, в течение которых физическое лицо находилось в России, и дней выезда за границу на краткосрочное лечение и обучение в течение идущих подряд 12 месяцев.

Порядок определения периода продолжительностью 183 дня представлен в примере 23.

Пример 23.

Гражданин Иванов И.И в период с 21 октября 2014 г. по 20 октября 2015 г. находился на территории РФ и за ее пределами. Дни пребывания на территории РФ и за границей в течение 12 подряд следующих календарных месяцев распределены следующим образом:

Таким образом, на территории РФ Иванов И.И находился 250 дней. Следовательно, в целях уплаты налога на полученный доход Иванов И.И. признается налоговым резидентом РФ.

Российское налоговое законодательство установило перечень физических лиц, которые освобождены от уплаты налога на полученные доходы. К таким лицам относятся:

Ø пенсионеры, не имеющие других доходов, кроме государственных пенсий;

Ø инвалиды, получающие государственную пенсию, и не имеющие других доходов;

Ø безработные граждане;

Ø граждане, получающие пособие по уходу за ребенком;

Ø индивидуальные предприниматели, применяющие специальные налоговые режимы.

4.4 . Налоговый период, дата получения дохода, налоговые ставки

ФКС-1Я

Федорова А. А.

Национальный институт

им. Екатерины Великой

Факультет:

Экономики и менеджмента

Контрольная работа

По налогам и налогообложению

«1. Порядок исчисления и сроки уплаты акцизов.

2. Плательщики объект налогообложения и налоговая база по налогу на доходы физических лиц.»

Введение

1. Порядок исчисления и сроки уплаты акцизов

Налогоплательщики

Объекты налогообложения акцизами

Сумма налога

Сроки и порядок уплаты налога.

2. Плательщики объект налогообложения и налоговая база по налогу на доходы физических лиц

Подоходный налог с физических лиц

Определение статуса налогоплательщика

Определение видов доходов, включаемых в облагаемый доход

Список использованной литературы

Введение

Акцизы представляют собой один из косвенных налогов, взимаемых с налогоплательщиков, производящих и реализующих подакцизную продукцию. Как всякий косвенный налог, акцизы формируют цену товара, и фактически его уплата перекладывается на покупателя. В настоящее время акцизы являются третьим по величине косвенным налогом после НДС и таможенной пошлины. Введенный в 1992 г. этот налог заменил вместе с НДС действовавший в условиях централизованной системы налог с оборота. По данным за 2003 г. поступления этого налога занимают 9,3% общего объема налоговых поступлений в консолидированный бюджет России.

Акцизы являются шестым по величине налогом в бюджетной системе страны после единого социального налога, НДС, налога на доходы физических лиц, таможенной пошлины и налога на прибыль организаций. Вместе с тем указанный налог в отличие от других налогов, входящих в налоговую систему России, действует только в отношении отдельных, строго оговоренных в законе товаров, называемых «подакцизными». При достаточно высоких ставках обложения акцизы играют весьма существенную роль в финансовом положении налогоплательщиков, производящих подакцизную продукцию, с точки зрения обеспечения ее сбыта. Следует отметить, что акцизами облагаются подакцизные товары, не только произведенные и реализуемые на территории РФ, но и ввозимые на российскую таможенную территорию.

Вотличие от большинства других налогов налог на доходы физических лиц в российской налоговой системе имеет богатую историю. Активные дискуссии по поводу необходимости введения в России подоходного налога начались еще в конце XIX в., но до 1916 г. вопрос о налогообложении доходов граждан решен не был. Наиболее убедительным аргументом против введения этого налога был тот, что доходы населения слишком низки и население не будет его платить, а масштаб уклонений от уплаты сделает подоходный налог с физических лиц неприменимым для России. Тем не менее в 1916 г. был введен первый Закон о подоходном налоге с физических лиц, предусматривавший платежи этого налога с 1917 г. по итогам 1916 г. Однако февральские события 1917 г. фактически отменили этот налог. И все же 1918 год стал годом введения подоходного налога, который в той или иной форме существует в России до настоящего времени.

Закон «О подоходном налоге с физических лиц» от 7 декабря 1991 г. № 1998-1 был принят наряду с большей частью других законов, регулирующих вопросы налогообложения, и отменен в связи с введением в действие гл. 23 Налогового кодекса РФ. Как и в большинство законодательных актов, регулирующих процессы налогообложения в стране, в этот Закон постоянно вносились изменения и дополнения, касавшиеся как перечня доходов, не подлежащих налогообложению, так и порядка их исчисления. Практически ежегодно корректировалась шкала подоходного налога.

Порядок исчисления и сроки уплаты акцизов

Налогоплательщики

Организации и физические лица становятся налогоплательщиками в том случае, если они совершают операции, подлежащие налогообложению акцизами. Таковыми являются, в частности, российские организации, а также иностранные юридические лица, международные организации, созданные на российской территории. Плательщиками налога по подакцизным товарам, производимым на российской территории, являются также иностранные организации, не имеющие статуса юридического лица, простые товарищества, а также индивидуальные предприниматели.

Налогоплательщики - участники этого договора несут солидарную ответственность по исполнению обязанности по уплате акциза. Вместе с тем НК РФ установлено, что лицом, исполняющим обязанности по исчислению и уплате всей суммы акциза, является лицо, ведущее дела простого товарищества или договора о совместной деятельности. В том же случае, если ведение дел простого товарищества или договора о совместной деятельности осуществляется совместно всеми участниками, они должны самостоятельно определить участника, исполняющего обязанности по исчислению и уплате всей суммы акциза.

Объекты налогообложения акцизами

Объектом налогообложения акцизами законодательство признает в первую очередь операции по реализации на российской территории налогоплательщиками произведенных ими подакцизных товаров, за исключением нефтепродуктов (автомобильный бензин, дизельное топливо, моторные масла, прямогонный бензин), а также операции по реализации предметов залога и передачу товаров по соглашению о предоставлении отступного или новации.

Кроме того, объектом обложения акцизами признается передача прав собственности на подакцизные товары, за исключением нефтепродуктов, одним лицом другому лицу на возмездной или безвозмездной основе и использование их при натуральной оплате труда.

Несколько иной объект налогообложения установлен для операций с нефтепродуктами. При этом объект налогообложения в данном случае различается в зависимости от наличия или отсутствия у налогоплательщика свидетельства о регистрации лица, совершающего операции с нефтепродуктами. Указанные свидетельства выдаются организациям и индивидуальным предпринимателям, осуществляющим или производство нефтепродуктов, или их оптовую реализацию, или оптово-розничную реализацию, или же розничную реализацию нефтепродуктов.

Исходя из этого НК РФ определил с 1 января 2003 г. в качестве объекта обложения акцизами следующие операции с нефтепродуктами:

Оприходование организациями или индивидуальными предпринимателями, не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов. В целях обложения акцизами оприходованием считается принятие к учету подакцизных нефтепродуктов, произведенных из собственного сырья и материалов;

Получение нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов организациями или индивидуальными предпринимателями, не имеющими свидетельств;

Получение нефтепродуктов организацией или индивидуальным предпринимателем, имеющими свидетельство. При этом получением нефтепродуктов согласно НК РФ считаются их приобретение в собственность, оприходование нефтепродуктов, как полученных в счет оплаты услуг по их производству из давальческого сырья и материалов, так и самостоятельно произведенных из собственного сырья и материалов, а также получение собственником сырья и материалов нефтепродуктов, произведенных из этого сырья и материалов на основе договора переработки;

Передача организацией или индивидуальным предпринимателем нефтепродуктов, произведенных из давальческого сырья и материалов, собственнику этого сырья или материалов, не имеющему свидетельства. При этом передача нефтепродуктов третьему лицу по поручению собственника приравнена к передаче нефтепродуктов собственнику.

Сумма налога

Сумма налога по товарам, облагаемым по твердым (специфическим) налоговым ставкам, определяется как произведение соответствующей налоговой ставки и налоговой базы, исчисленной в соответствии с изложенным выше порядком.

Сумма налога по товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога по товарам, облагаемым по смешанным ставкам, исчисляется как сумма налогов, определяемых по адвалорным и по твердым ставкам.

Так же как и по НДС, сумма акциза исчисляется по итогам каждого налогового периода, который по акцизам установлен как календарный месяц.

Для определения времени возникновения налогового обязательства налогоплательщика по акцизу важно установить дату реализации, передачи или получения подакцизных товаров.

При реализации или передаче подакцизных товаров, за исключением нефтепродуктов, в розницу акциз включается в цену указанного товара, и при этом на ярлыках товаров и ценниках, а также на чеках и других выдаваемых покупателю документах соответствующая сумма налога выделяться не должна.

При передаче нефтепродуктов лицам, не имеющим свидетельства, сумма акциза, исчисленная налогоплательщиком по операциям передачи произведенных из давальческого сырья нефтепродуктов собственнику этого сырья, должна предъявляться к оплате указанному собственнику давальческого сырья. В расчетных документах и счетах-фактурах соответствующая сумма акциза при этом должна быть выделена отдельной строкой.

Вычеты.

Вчастности, вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров или уплаченные им при ввозе подакцизных товаров из-за рубежа и использованных в дальнейшем в качестве сырья для производства других подакцизных товаров.

Вычеты могут производиться также в случае передачи подакцизных товаров, произведенных из давальческого сырья, если давальческим сырьем являются подакцизные товары. В этом случае вычитаются суммы налога, предъявленные и уплаченные собственником указанного давальческого сырья при его приобретении или уплаченные им при ввозе этого сырья, выпущенного в свободное обращение на российскую территорию, а также суммы налога, предъявленные и уплаченные собственником этого давальческого сырья при его производстве.

Налогоплательщики: организации; ИП; лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу.

Подакцизными товарами признаются: спирт этиловый из всех видов сырья, за исключением спирта коньячного; спиртосодержащая продукция с объемной долей этилового спирта более 9 процентов; алкогольная продукция; пиво; табачная продукция; автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.); автомобильный бензин; дизельное топливо; моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей; прямогонный бензин.

Акцизами не облагают: реализацию произведенных подакциз товаров на экспорт; передачу подакцизных товаров одним структур подраздел другому; первичную реализ конфиск бесхоз подакциз товаров.

Объектом н/о признаются операции с подакциз товарами: реализация подакцизных товаров; оприходование не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных; получение нефтепродуктов, имеющими свидетельство; передача нефтепродуктов, произведенных из давальческого сырья и материалов собственнику этого сырья и материалов, не имеющему свидетельства; продажа лицами переданных им бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность; передача на территории РФ лицами произведенных ими подакцизных товаров для собственных нужд; передача на территории РФ лицами произведенных ими подакцизных товаров в уставный капитал организаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества; передача произведенных подакцизных товаров на переработку на давальческой основе; ввоз подакцизных товаров на таможенную территорию РФ и т.д.

Налоговая база: определяется по каждому виду подакц товаров. По одним – в натур выраж, по др – в ден. (спирт, вино – в литрах, по табаку – кг, сигары – шт, сигареты – тыс шт, по авто и мото – лс)

Налоговый период: календарный месяц.

1) твердые (специфические) Налог база определяется как объем реализованных подакцизных товаров в натуральном выражении

2.) адвалорные (%-ые) НБ опред-ся как стоимость реализ-х подакц-х товаров без учета акциза и НДС.

3.) комбинированные Объем реализованных (переданных) подакцизных товаров в натуральном выражении (для исчисления акциза при применении твердой ставки) + расчетная стоимость реализ-х подакц-х товаров исчисляемая исходя из max- х розничных цен (для исчисления акциза при применении % ставки).

1) Сумма акциза по подакцизным товарам, (твердые нал ставки) исчисляется как произведение соотв нал ставки и нал базы.

2) Сумма акциза по подакцизным товарам (% нал ставки) исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

3) Сумма акциза по подакцизным товарам (твердая и % нал ставки) исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой налоговой ставки и объема реализованных подакцизных товаров в натуральном выражении и как соответствующая % налоговой ставке процентная доля максимальной розничной цены таких товаров.

Порядок исчисления: НБ*ставку-нал вычеты.

Нал вычеты: акциз по подакци (давал) сырью, исп для пр-ва подакц тов, акц по испорч или утер подакц сырью, предн дял пр-ва подакц тов в пределах норм ест уб, акц по подакц тов, возвращ пок-лем, акциза при ввозе подакц товаров.

Условия принятия к вычету: акц дб по сырью, предн для пр-ва подакц тов (сырье дб спис на пр-во), сырьёдб оплачен, нб по сырью и произв из него тов д измер в одинак ед.

Если налогоплательщик не ведет раздельного учета, сумма акциза определяется исходя из максимальной налоговой ставки от единой налоговой базы, определенной по всем облагаемым акцизом операциям.

Сумма акциза определяется по итогам каждого налогового периода как уменьшенная на налоговые вычеты.

Если сумма налоговых вычетов в каком-либо налоговом периоде превышает сумму акциза, исчисленную по реализованным подакцизным товарам, налогоплательщик в этом налоговом периоде акциз не уплачивает.

Сумма превышения налоговых вычетов над суммой акциза подлежит зачету в счет текущих и (или) предстоящих в следующем налоговом периоде платежей по акцизу.

Порядок и сроки уплаты и предост отч: произв-ли подакц тов платят акцизы не позднее 25 числа мес, след за истек нал пер. Деклар подается до 25 числа мес, след за истек нал пер.

3.Порядок исчисления и уплаты налога на прибыль .

Налогоплательщики: Российские организации ; Иностранные организации, которые осуществляют деятельность в РФ через постоянные представительства и (или) получают доходы от источников в РФ.

Объект налогообложения: Прибыль – это полученные доходы, уменьшенные на величину произведенных расходов.

Налоговая база: Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению. Прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала года.

Доходы подразделяются на:

От реализации: выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав; выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Внереализационные: от участия в деятельности других организаций; в виде курсовой разницы по операциям с валютой; признанные должником штрафы, пени, иные санкции за нарушение договорных обязательств, суммы возмещения убытков или ущерба; сумма кредиторской задолженности списанной в связи с истечением срока исковой давности; стоимость излишков, выявленных в результате инвентаризации; другие.

Доходы, не учитываемые для целей налогообложения: в виде имущества, полученного в порядке предварительной оплаты н/п, применяющими метод начисления; взносы в капитал (фонд) организации; кредиты, займы или погашение заимствований; суммы списанной и (или) уменьшенной кредиторской задолженности; в виде имущества и (или) имущественных прав, полученных по концессионному соглашению в соответствии с законодательством РФ; имущество, полученное налогоплательщиком в рамках целевого финансирования.

Связанные с производством и реализацией: материальные расходы; расходы на оплату труда; суммы начисленной амортизации; прочие расходы.

Внереализационные: на содержание переданного по договору аренды (лизинга) имущества; в виде процентов по долговым обязательствам любого вида; на организацию выпуска собственных ценных бумаг; связанные с обслуживанием приобретенных ценных бумаг; в виде отрицательной курсовой разницы; на ликвидацию выводимых из эксплуатации основных средств; связанные с консервацией и расконсервацией;

судебные расходы и арбитражные сборы; на услуги банков; на проведение собраний акционеров; другие.

Расходы, не учитываемые для целей налогообложения: в виде сумм начисленных дивидендов; в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), процентов, подлежащих уплате в бюджет; в виде взноса в уставный (складочный) капитал, в простое товарищество, в инвестиционное товарищество; в виде расходов по приобретению и (или) созданию амортизируемого имущества; в виде взносов на добровольное страхование и на негосударственное пенсионное обеспечение, кроме учитываемых в составе расходов на оплату труда; в виде имущества, переданного комиссионером, агентом, иным поверенным; в виде сумм отчислений в резерв под обесценение вложений в ценные бумаги; в виде средств, которые переданы по договорам кредита или займа; в виде стоимости имущества, переданного в рамках целевого финансирования.

При расчете н/о прибыли существует 2 метода определения н/о доходов и расходов: метод начисления и кассовый.

Налоговая ставка: Налоговая ставка устанавливается в размере 20%, за исключением некоторых случаев, когда применяются иные ставки налога на прибыль. При этом: часть налога, исчисленная по ставке в размере 2% , зачисляется в федеральный бюджет; часть налога, исчисленная по ставке в размере 18%, зачисляется в бюджеты субъектов РФ.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов может быть понижена для отдельных категорий налогоплательщиков, но не ниже 13,5 %, если иное прямо не предусмотрено в законе.

Налоговый (отчетный) период: Налоговым периодом признается календарный год. Отчетные периоды: первый квартал, полугодие и девять месяцев календарного года. Отчетные периоды для налогоплательщиков, исчисляющих ежемесячные авансовые платежи: месяц, два месяца, три месяца и так далее до окончания календарного года.

Исчисление и уплата налога: Налог определяется как произведение н/о прибыли и ставки налога. По итогам отчетного (налогового) периода налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, рассчитанной нарастающим итогом.

Если в отчетном (налоговом) периоде получен убыток в данном периоде налоговая база признается равной нулю. Убытки принимаются в целях налогообложения в особом порядке (Налогоплательщик вправе осуществлять перенос убытка на будущее в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток)

Уплата налога производится в фед и рег бюджеты – заполняется 2 платежных поручения.

В течение отчетного периода н/п перечисляют авансовые платежи по налогу.

Ежеквартальные авансовые платежи м перечислять организации, у к за прошед 4 кв выручка от реализ не превыс 10 млн р за кажд кв. Кр т, подобный способ независ от выр м прим бюдж орг, некомм орг, не им доходов от реализ.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее 28 дней со дня окончания отчетного периода.

Все остальные орг-и д платить ав плат ежемес:

Исходя из суммы налога за предш квартал (чаще всего)

Исходя из факт прибыли за мес

Ежемесячные авансовые платежи уплачиваются в срок не позднее 28-го числа каждого месяца.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают их не позднее 28-го числа месяца, следующего за месяцем, по итогам которого начисляется налог.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения налоговые декларации.

По итогам отчетного периода не позднее 28 календарных дней со дня окончания отчетного периода представляются налоговые декларации упрощенной формы.

Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации не позднее 28-го числа следующего месяца.

4.Порядок исчисления и уплаты налога на имущество организа ций.

Налогоплательщики: Организации, имеющие имущество, признаваемое объектом налогообложения.

Налог не платят: религ орг; общ орг инвалидов; орг, исп им-во для нужд культуры, спорта, искусства, образования.

Объект н/о: движимое и недвижимое им-во, подлеж аморт.

Налоговая база: среднегодовая остаточная стоимость имущества. Чтобы рассчитать суму налога определяют среднегодовую стоимость имущества, к рассчитывается: остат ст им на нач года+ остат ст-ть им на нач каждого мес отч пер+ ост ст на нач мес, след за отч пер, всё это делится на кол-во мес в отч пер+1.

Налогоый период: Налоговый период: календарный год. Отчетные периоды: первый квартал, полугодие и девять месяцев календарного года.

Органы власти субъектов РФ при установлении налога вправе не устанавливать отчетные периоды.

Налогоые ставки: Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества. (в Кир.об. – 2,2)

Порядок исчисления налога: Сумма налога исчисляется по итогам налогового периода как произведение налоговой ставки и налоговой базы за налоговый период.

Сумма налога, подлежащая уплате в бюджет по итогам года = исчисленная сумма налога минус сумма авансовых платежей по налогу, исчисленных в течение налогового периода.

Сумма налога исчисляется отдельно в отношении: имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), имущества каждого обособленного подразделения организации, имеющего отдельный баланс, каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации, имущества, входящего в состав Единой системы газоснабжения, облагаемого по разным налоговым ставкам.

Сумма авансового платежа исчисляется по итогам каждого отчетного периода в размере 1/4 произведения налоговой ставки и средней стоимости имущества, определенной за отчетный период.

Орган власти субъекта РФ при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу.

Уплата налога и отчетность: Налог и авансовые платежи подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ.

В течение налогового периода налогоплательщики уплачивают авансовые платежи, если законом субъекта не предусмотрено иное. По истечении налогового периода налогоплательщики уплачивают сумму налога за год.

Налогоплательщики обязаны по истечении каждого отчетного периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу на имущество в срок не позднее 30 дней с даты окончания отчетного периода.

По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года.