Примерный расчет ипотеки. Кредитный калькулятор

В случае, если вы хотите сохранить свои расчеты, нажимите «Сохранить расчет

«.

Вам будет доступна уникальная ссылка, которую вы можете добавить в закладки. При открытии данной ссылки автоматом подгрузятся раннее введеные данные кредита.

Если вы изменили данные — нажмите «Обновить расчет

«. При этом измененные данные с кредита сохранятся по текущей ссылке.

Если нужно сравнить варианты досрочного погашения

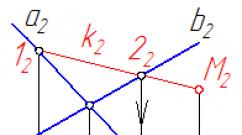

Если вы сомневаетесь, как правильно досрочно погашать — вносить в погашение суммы или срока, вносить раньше или позже, то можно открыть на 2х вкладках браузера 2 калькулятора и сравнивать. Но это не сильно удобно. Сейчас мы сделали специальный калькулятор сравнения схем досрочного погашения

См. также: .

Там можно ввести одинаковые параметры кредита слева и справа. А вот досрочные погашения можно сделать разных типов. По нажатию рассчитать первым будет показан самый выгодный вариант

Ввод различных параметров расчета

Для разных банков при расчете досрочного погашения нужно задать разные флаги в блоке дополнительно. Это позволит сделать более точным вычисление досрочного погашения.

Если у вас кредит в Сбербанке

При расчете в досрочного погашения в Сбербанке нужно установить галочки:

- Учет досрочного погашения в дату платежа

- Выплата Только процентов после досрочки(Сбербанк)

Сумма досрочного погашения вводится с учетом того, что часть этой суммы пойдет на погашение процентов для случая, когда дата досрочки не совпадает с датой очередного платежа.

Если у вас кредит в банке ВТБ24

- Поставьте галочку:

- Поставьте галочку:Аннуитет по первоначальному долгу при изменении %

Для Райффайзенбанка

- Поставьте галочку: Учет досрочного погашения в дату платежа

- Поставьте галочку: Расчет процентов в месяц как в Райффайзенбанке

- Поставьте галочку: Учитывать выходные дни

Для других банков

Если вы видите по графику банка, что платить нужно последний день каждого месяца, то поставьте

- Установите флаг — Первый платеж только проценты и введите дату выдачи

- Платеж в последний день месяца

Следует также понимать, что некоторые режимы расчета не сочетаются. Например: Учет досрочного погашения в дату платежа и учитывать выходные. При этих параметрах расчет может быть неверен

Звездочкой(*) на графике платежей отмечены даты, приходящиеся на выходной день — субботу или воскресенье.Обычно в этом случае вы должны заплатить кредит до выходного дня или в первый рабочий день.

Это также достаточно точный и универсальный кредитный калькулятор Хоум Кредит банка. Данный калькулятор используют многие, кто хочет взять кредит в Хоум. Кредитный калькулятор онлайн позволяет им прикинуть, сколько они будут платить по кредиту в месяц, а также насколько изменится их платеж, если погашение займа будет идти досрочно.

Внимание! Досрочное погашение, произведенное в дату очередного платежа учитывается в следующем платежном периоде. Т.е. если у вас дата очередного платежа 14 февраля и вы сделали досрочное погашение 14 февраля, то новая сумма ануитетного платежа будет только 14 апреля. если же вы сделаете досрочное погашение 13 февраля, то новый платеж будет уже 14 марта. Если вы хотите учитывать платежи в точно в дату досрочки, установите флаг — Учет досрочки в дату платежа на вкладке «Дополнительно»

Наиболее точный расчет досрочного погашения на данным момент реализован в кредитном калькуляторе для Андроид .

Некоторые термины и определения при использовании ипотечного калькулятора.

Сумма кредита

— сумма, которую вы хотите взять в кредит, которая указана в вашем кредитном договоре

Процентная ставка

— ставка, указанная в вашем договоре

Срок

— целое число месяцев, на который берется ипотечный кредит.

Аннуитет

— при этом типе платежей вы платите равными долями. Первоначально процентный платеж больше, но со временем он уменьшается

Дифференцированные платежи

— при данном типе платежей сумма в погашение основного долга всегда постоянна. Проценты начисляются на сумму основного долга. При этом очередной платеж со временем уменьшается. В данном кредитном калькуляторе онлайн реализован расчет для указанных выше типов платежей

Досрочное погашение в уменьшение суммы

— в данном случае сумма вашего досрочного платежа идет в погашение суммы основного долга. Раз уменьшается сумма основного долга, значит уменьшается сумма ежемесячного платежа. Это происходит благодаря уменьшению процентной части платежа.

Досрочное погашение в уменьшение срока — при данном досрочном погашении очередной платеж остается таким же, однако срок кредита уменьшается. Вы заплатите кредит раньше.

Первый платеж - проценты. Данный флаг нужно установить в случае, если у вас есть первый платеж по кредиту в графике платежей по ипотеке, который не равен остальным. Это плата банку в виде процентов, если у вас дата выдачи и дата первого платежа разные. Не устанавливайте данный флаг без надобности. Более подробно .

Изменение ставки — данный тип досрочного платежа подходит, если у вас например после получения квартиры в собственность произошло изменение процента по ипотечному кредиту. Это прописано в договоре ипотеки. Для изменения ставки вам нужно подать пакет документов в банк.

Комиссии и страховка — данные типы платежей не влияют на расчет графика платежей по кредиту и ипотеке, однако они используются при расчете общей переплаты по кредиту.

Используйте кредитный калькулятор онлайн для расчета ипотеки и потребительских кредитов.

Оплачивать потребительский кредит можно с расчетного счета или различные терминалы. После заполнения заявки вы можете получить бесплатную версию моего приложения ипотечный калькулятор для iPhone/iPad. После загрузки программы кредитный калькулятор из app store буду рад вашим отзывам.

Для большинства наших соотечественников ипотека является едва ли не единственной возможностью стать владельцем собственных квадратных метров. Падение стоимости подобного займа (по причине снижения базовой ставки Центробанка) наряду с некоторым удешевлением недвижимости, наблюдаемым в начале текущего 2016 года, обусловило рост его популярности. Всё чаще люди начинают искать ответ на вопросы, как рассчитать ипотечный кредит и как правильно оценить предстоящие затраты.

Особенности ипотеки как займа

– это разновидность залога, служащего страховкой для того кредитора, который выдал деньги в долг. В качестве залога выступает обычно имущество, приобретаемое заёмщиком – недвижимость (квартира, доля в квартире, дом, коттедж). Но таковым обеспечением может быть и уже имеющаяся жилплощадь.

Собственником любого из этих объектов остаётся покупатель, однако при нарушении им долговых обязательств кредитор вправе отсудить залоговое имущество в свою пользу. Лицо, купившее жилье путём получения ипотечной ссуды, лишено права распоряжаться этой собственностью. То есть без разрешения кредитодателя продавать, дарить, обменивать её нельзя.

В целом под ипотекой подразумевается не только сам залог, но и денежный долг, который под него предоставляется. Чаще всего, когда произносится фраза «купил жильё в ипотеку», говорящий имеет в виду, что приобрёл квартиру/дом в долг и оформил приобретённый объект недвижимости как залог для компании-кредитора.

Сегодня банки разработали множество подобных программ. Определиться с тем, какой ипотечный продукт вам больше всего подходит, вы сможете, изучив ниже размещённый список основных доступных на отечественном финансовом рынке вариантов ипотеки. Она предоставляется:

- На жильё в новостройке.

- На квартиру на вторичном рынке жилья.

- На земельный участок.

- На строительство или покупку загородного дома.

Кроме того, существуют следующие виды ипотечного кредитования:

- Для молодых семей.

- Без первоначального взноса.

- и прочие.

Как рассчитать ипотеку самостоятельно

Для того чтобы произвести расчет платы по ипотеке, потребуются некоторые цифры. Прежде всего это сама стоимость недвижимости и размер требуемого банком первоначального взноса (отображается он в процентах от цены жилья). Далее следует определиться со сроком договора кредитования. Как показывает практика, большинство наших соотечественников стремится взять заём на длительный промежуток времени, даже не пытаясь рассчитать, не будет ли ипотека слишком обременительна. И на то есть весомая причина – инфляция. С её учётом ипотека является выгодным мероприятием.

Кроме того, необходимо знать процентную ставку кредита. И ещё – потребуется ли страховка. Очень важную роль при расчёте доступности ипотечного займа играет метод его погашения. О существующих способах речь пойдёт ниже. А сейчас поговорим подробнее о том, как рассчитать ипотечный кредит самостоятельно.

Пример

Например, вы берёте заём на 30 лет под 12% годовых. Вид платежа – аннуитетный. Общая стоимость жилья составляет 1 млн рублей. Банк выдвигает условие, чтобы первоначальный взнос был равен 10%.

Получается, что вам необходимо внести 100 тыс. рублей. Оставшиеся 900 тыс. – это собственно сумма кредита. Чтобы узнать ежемесячный объём платежа, разделите её на количество месяцев (всего их 360). Получится 2,5 тысячи.

Но это сумма ежемесячных выплат без процентов. Те же рассчитываются путём умножения суммы кредита на размер процентной ставки с последующим делением результата на 12. В нашем случае сумма ежемесячных выплат по процентам составит 9 тыс. рублей. Прибавив 2,5 тыс., мы получим, что каждый месяц в банк необходимо будет перечислять 11,5 тыс. рублей.

Таким образом, за первый год тело кредита будет погашено на 30 тыс. рублей. Поэтому в следующем году базовой цифрой для расчета процентов будут уже 870 тыс. рублей. Соответственно, объём процентных выплат уменьшится и, наоборот, часть регулярного платежа, идущего на погашение основного долга, увеличится.

Варианты погашения

Как было сказано выше, существует два метода погашения. Рассмотрим их несколько подробнее.

- Аннуитетный. Это более частый вариант. Он был рассмотрен в предыдущем разделе, поэтому отметим лишь главные особенности аннуитета. Первые месяцы больший объём регулярных платежей уходит на выплату процентов. Основной долг погашается преимущественно на заключительном этапе. При такой методике заёмщик, даже не зная, как правильно рассчитать ипотеку, имеет возможность планировать свой бюджет с учётом равновеликости ежемесячных выплат по ссуде.

- Дифференцированный. На практике такой способ используется достаточно редко. Но структура платежа в этом случае проще. Тело кредита погашается равными частями. Отсюда следует, что объём процентных выплат уменьшается, ведь остаток долга постепенно сокращается. Таким образом, каждый месяц придётся платить разную сумму. Долговое бремя в первые годы будет значительным, но начиная где-то с середины срока кредитования платить станет заметно легче. Более подробно о том, как считается ипотека с дифференцированными платежами, речь пойдёт ниже.

Методики расчёта платежей

Каждый банк при любой схеме погашения ипотечного займа для вычисления суммы возврата основного долга использует операцию деления, где в качестве делимого выступает сумма кредита, а делителя – количество периодов (срок действия договора кредитования).

Именно последний параметр является главным отличием в подходе финансовых организаций к решению вопроса, как рассчитать платежи по ипотеке. Разница кроется в используемых временных интервалах. Так, в знаменателе дроби можно увидеть одно из двух чисел – 12 либо 365. Первое говорит о том, что за временной интервал принимается месяц, а второе – что таковым является день.

Расчёт в последнем случае является более точным. Он может быть актуальным для тех заёмщиков, которые приняли решение о досрочном погашении кредита. Они смогут сэкономить приличную сумму, особенно при большом объёме ссуды.

Существующие методики расчёта регулярных платежей по ипотеке отличаются по точности. Если принимать во внимание в первую очередь финансовую сторону вопроса, то наиболее правильным является расчёт платежей по ипотеке, основанный на дисконтировании. Сначала вычисляется сумма всех выплат, а затем это число подставляется в специальную формулу, с помощью которой и определяется ежемесячный платёж.

Например, в течение N лет вам нужно будет выплачивать по ипотеке S рублей. Размер годовой процентной ставки – P. Расчёт дисконтированной выплаты по ипотеке в конце первого периода (в данном случае это год) выполняется путём деления S на сумму 1 плюс P. Вычисление этого параметра для второго года выполняется аналогично, только сумму предварительно делят на два. Для третьего – на 3, и так далее. В результате у нас получится прогрессия, первым членом которой является S/(1+P), а в знаменателе находится 1/(1+P).

Конечно, даже зная, как рассчитать данным способом ежемесячный платёж по ипотеке, не всякий примет его на вооружение по причине относительной сложности. Тем более что на сайтах ведущих отечественных банков есть калькулятор, позволяющий сделать это в онлайн режиме.

Формулы и примеры

Выше было сказано, что существуют аннуитетные и дифференцированные платежи по ипотеке. Рассмотрим вопрос их расчёта несколько подробнее с использованием математики.

Аннуитетный платёж

Для вычисления объёма ежемесячных затрат на обслуживание ипотеки с аннуитетными платежами используется следующая формула:

МП=ПСК×{ПС+│ПС/((1+ПС)^м-1)}, где

МП – месячный платёж;

ПСК – первоначальная сумма кредита;

ПС – процентная ставка;

м – количество месяцев.

Формула для расчёта ипотеки, позволяющая выяснить, какая часть денежного перевода пошла на выплату процентов, а какая – на погашение тела кредита, достаточно сложная. Однако для определения данных величин можно воспользоваться более простым способом, дающим не менее точный результат.

Расчёт процентной составляющей производится по следующей формуле:

НПn=ОЗ×ПС/12, где

НПn– начисленные проценты за n-й период;

ОЗ – остаток задолженности на текущий период;

Чтобы узнать часть, которая идёт на погашение долга, от месячного платежа просто вычтите начисленные проценты.

Для полноты информации по вопросу, как рассчитывается ипотека по вышеуказанной формуле, уточним, что применять её необходимо последовательно, начиная с первой выплаты. Ведь каждый платёж изменяет сумму основного долга.

Рассмотрим пример. Первоначальная сумма кредита (ПСК) 1 000 000 рублей. Годовая процентная ставка (ПС) -10%. Срок погашения кредита – 6 месяцев.

Затем по месяцам рассчитаем процентную и кредитную составляющие ипотеки с аннуитетными платежами.

Проценты: 1000000×0,1/12=8333,33

Основной долг: 171561,4- 8333,3=163228,1.

Остаток займа:1000000-163228,1=836771,9.

Проценты: 836771,9×0,1/12= 6973,1

Основной долг: 171561,4-6973,1=164588,4.

Остаток займа: 836771,9-164588,4=672183,5.

Проценты: 672183,5×0,1/12=5601,5.

Основной долг: 171561,4 – 5601,5=165959,9

Остаток займа: 672183,5 – 165959,9=506223,6

Проценты: 506223,6×0,1/12=4218,53

Основой долг: 171561,4 – 4218,53=167343,1

Остаток займа: 506223,6 – 167343,1=338880,5.

Проценты: 338880,5×0,1/12=2824,0.

Основной долг: 171561,4 – 2824,0=168737,4

Остаток займа: 338880,5 – 168737,4= 170143,1.

Проценты: 170143,1×0,1/12=1417,9

Основной долг:171561,4 – 1417,9=170143,5.

Дифференцированный платёж

Вопрос, как рассчитывается ипотечный кредит с дифференцированными платежами, не менее актуален для потенциального заёмщика. Хоть в числе банковских продуктов подобный заём встречается не так часто, некоторые финансовые организации в погоне за клиентом предлагают взять ипотеку и на таком условии.

Для расчёта доступности обслуживания подобного займа можно использовать следующие формулы:

ОП= СК/М, где

ОП – размер основного платежа;

СК – сумма кредита;

М – количество месяцев.

НП= ОЗn×ПС/12, где

НП – начисленные проценты;

ОЗn – остаток задолженности на n-й период;

ПС – годовая процентная ставка.

Параметр ОЗn рассчитывается, в свою очередь, по такой формуле:

ОЗn=СК-(ОП×КП), где

КП – количество периодов.

Вы уже знаете, как рассчитывается ипотека с аннуитетными платежами. А выяснить возможность обслуживания дифференцированного ипотечного займа будет ещё проще.

Мы же акцентируем ваше внимание на ещё одном немаловажном вопросе: размере первоначального взноса. С одной стороны, всё вроде бы ясно: банк сам указывает величину этого платежа. Однако тем, кто хочет использовать в качестве такового материнский капитал, необходимо знать некоторые нюансы.

Прежде всего следует напомнить, что использование материнского капитала с целью расширения жилья допускается для:

- Частичного досрочного погашения долга по ранее оформленной ипотеке (включая проценты).

- Внесения первоначального взноса при оформлении новой ипотеки. До 2016 года такой вариант был возможен лишь после того, как возраст младшего ребёнка превысит 3 года.

- Увеличения суммы уже полученного кредита с целью приобретения жилья, большего по сравнению с оформленным ранее.

Пусть стоимость подходящего жилья составляет 3 млн рублей. Требования банка: размер первоначального взноса – 20% от этой суммы, то есть 600 тыс. Таким образом, воспользоваться только материнским капиталом не получится, придётся добавлять собственные средства в размере 600 000 – 453026=146974 рублей.

Если этой суммы нет, жильё необходимо подбирать не дороже рублей. Но следует знать, что существующие в отдельных российских регионах программы стимулирования рождаемости допускают увеличение размеров пособия. А это позволяет стать владельцем жилья более высокой стоимости.

Досрочное погашение ипотеки. Кредитный калькулятор: Видео

Бесплатный online ипотечный калькулятор рассчитает сумму платежей, срок погашения и проценты за пользование займом. Взять ипотеку - решение ответственное, но правильное. Молодой семье лучше выплачивать за своё жильё, чем аренду чужого. А чтобы минимизировать риски при выборе программы, нужен надёжный расчётный инструмент.

Условия и процентная ставка на ипотеку в Сбербанке в 2019 году

Акция на новостройки

Молодые семьи

Военная ипотека - приобретение готового жилья

Военная ипотека - приобретение строящегося жилья

Рефинансирование

Приобретение готового жилья

Загородная недвижимость

Строительство жилого дома

Калькуляторы помогут определить:

- сумму кредита в зависимости от ваших доходов или проверить соответствие дохода выбранной сумме кредита,

- самую выгодную программу в одном банке,

- самое выгодное предложение среди разных банков,

- возможности досрочного погашения.

Как узнать, какое банковское предложение наиболее выгодное? Или какое не содержит скрытых комиссий? Правильно, нужно всё просчитать! Просто попробуйте просчитать с помощью калькулятора три-четыре варианта кредита, и вы сразу поймёте, что ничего сложного в этом нет. Это даже занимательно - самому определить наиболее выгодный вариант.

Калькулятор ипотечный – это удобный способ онлайн расчета и анализа суммы платежей, а также выбора самой эффективной кредитной программы.

Собственное жильё испокон веков считалось заветной мечтой подавляющего большинства жителей нашей планеты. Заём на приобретение дома начал свою историю в 545 году до нашей эры, когда возле имения, купленного на занятые деньги, было предложено ставить специальный столб. Именно этот столб, на котором указывались обязательства должника, стал родоначальником термина «ипотека». (от греч. hypoteka - подставка, подпорка).

Самые популярные калькуляторы:

Сегодня кредитование является распространённой практикой во всех развитых странах. Россия вошла в этот рынок в 1754 с открытием дворянских банков, предоставлявших ссуды под залог приобретённого имущества. В настоящее время практически все крупные российские банки предоставляют долгосрочные ссуды для покупки жилья на разных условиях. Главной задачей соискателя такого кредита является определение оптимальных условий кредитования с учётом всех нюансов и возможных рисков.

Что такое кредит. Понятия и разновидности

Ипотечный займ – это целевой кредит, выдаваемый на покупку жилья, которое становится имущественным залогом до исполнения должником всех своих обязательств перед кредитором. Говоря более простыми словами, пока вы не погасите весь долг с процентами и другими начислениями, банк будет иметь неоспоримые права на приобретённую недвижимость.

В случае неисполнения должником взятых на себя обязательств кредитор вправе реализовать свои права на заложенное имущество в полном объёме. В частности, квартира, дом или другое недвижимое имущество может быть реализовано на публичных торгах. В некоторых случаях к ипотечным кредитным программам привлекаются граждане, готовые стать солидарными заёмщиками со всеми вытекающими обязательствами.

В наше время кредитование осуществляется в следующих целях:

- покупка недвижимости на вторичном рынке;

- приобретение квартиры в строящемся (сданном в эксплуатацию) многоквартирном доме;

- покупка дома, дачи, коттеджа, гаража, таунхауса и т.д., а также изолированной части жилой недвижимости;

- приобретение земельных участков, предназначенных для индивидуального строительства;

- капительное строительство или реконструкция жилых объектов;

- инвестирование в строительные программы по возведению жилья

Схемы кредитования могут подразделяться на следующие варианты:

- с возможностью досрочного погашения займа и без таковой;

- с фиксированным или переменным процентом;

- с нарастающими выплатами, фиксированными или переменными платежами;

- с привлечением одного или нескольких кредиторов (комбинированные займы);

- со штрафными санкциями или без таковых

Условия предоставления кредита на покупку жилья

- Возраст заёмщика должен быть больше 21 года и меньше 75 лет на момент полного погашения долга. Иногда возрастной диапазон может быть изменён банком в рамках конкретной кредитной программы.

- Соискатель кредита обязан иметь официальное место работы или регистрацию в статусе частного предпринимателя. Стаж для работающих граждан – не менее 6 месяцев, а для предпринимателей – от 2 лет и более (не обязательно, но желательно).

- Факт занятости и доходы должны быть подтверждены официальными документами в установленной форме.

- Потенциальный заёмщик должен быть гражданином РФ, а покупаемая недвижимость - находится на территории России.

- Износ приобретаемых объектов не должен превышать 60-70%.

- Покупаемое жильё не должно находиться в собственности родственников или созаёмщиков.

Какие нужны документы для получения займа

- паспорт гражданина РФ с постоянной пропиской;

- копия свидетельства о браке (о расторжении брака);

- справка о составе семьи;

- для наёмных работников справка 2-НДФЛ с «мокрой» печатью и заверенная копия трудовой книжки;

- заверенная копия трудового соглашения (если таковое имеется);

- для индивидуальных предпринимателей – налоговая декларация с подтверждением о принятии данного документа налоговой инспекцией;

- копия кадастрового паспорта приобретаемой недвижимости;

- при кредитовании возведения жилого объекта - документы, подтверждающие право собственности на земельный участок, разрешение на строительство;

- при покупке новой квартиры в строящемся доме - копия договора с застройщиком, копии учредительных документов строительной компании, копии правоустанавливающих документов строительной программы, решение о продаже квартиры соискателю кредита;

- справка об отсутствии арестов и других обременений приобретаемой недвижимости

В некоторых случаях банк может попросить заполнить справку о доходах по собственной форме с удостоверением печатью соответствующей организации (налоговой инспекции). В качестве дополнительных документов, увеличивающих вероятность ипотечного кредитования, могут выступать копии, подтверждающие владение дорогостоящим имуществом, ценными бумагами и другими активами. Зачастую банки просят предоставить действующие кредитные договоры, и в любом случае будут изучать кредитную историю потенциального заемщика.

В случае получения кредита после заключения договора купли-продажи с продавцом новый собственник получает на руки свидетельство о государственной регистрации, в котором ставится пометка о том, что данная недвижимость находится в банковском залоге.

Сегодня большинство официальных сайтов ведущих банков и других кредиторов предлагают рассчитать окончательный размер займа, используя калькулятор ипотеки онлайн. Чтобы рассчитать сумму ипотеки следует определиться со следующими приоритетами:

- Получение разрешения на кредитование (расчет по заработной плате).

- Вычисление оптимального ежемесячного взноса (расчёт по платежу).

- Определение окончательной суммы переплаты сверх стоимости жилья банковскими процентами (расчёт переплаты).

Максимально возможные отчисления от заработной платы составляют 35-40%. Калькулятор предоставляет возможность рассмотреть несколько вариантов, оценивая собственный финансовый потенциал в рамках годовых процентов, предлагаемых российскими банками.

Процентные ставки для расчета суммы подразделяются на следующие категории:

- ипотечное кредитование по государственной программе (12%);

- кредит в рамках программы «Молодая семья» (12%);

- заём молодым специалистам со стажем работы не менее 1 года (от 8,5%);

- ипотека для приобретения на обычных основаниях (от 13,5%);

- ссуда для индивидуального строительства (от 14%);

- кредит на покупку квартиры в строящемся доме (от 11%);

- займ на приобретение новой квартиры (от 10,9%)

Существуют также льготные кредитные линии для военных и работников бюджетной сферы. Предлагаемый калькулятор поможет вам найти оптимальный вариант с учётом текущих акций банков и актуальных процентных ставок. Чтобы подобрать оптимальный кредитный продукт необходимо потратить немало времени на изучение актуальных предложений на рынке ипотечного кредитования.

Краткий обзор кредитов в банках России (лето 2018 года)

- Сбербанк в этом году предлагает акционные кредиты на приобретение квартир в новостройках от 10,75% сроком до 30 лет. Первоначальный взнос составляет от 10% от стоимости приобретаемого жилья. Обычные программы кредитования реализуются с процентной ставкой 12%.

- ВТБ 24 предоставляет займы для приобретения нового и вторичного жилья под 10,9% годовых с первоначальным взносом от 12% от стоимости покупаемого объекта.

- Россельхозбанк определил ставку по стандартной ипотеке, выдаваемой на 30 лет, в размере 10,9% годовых.

- Газпромбанк готов выдавать кредиты желающим приобрести квартиру стоимостью до 45 млн. рублей в строящемся доме под 10,2 %.

- Райффайзен Банк на этот период зафиксировал процентную ставку в 11%, предоставляя займы для приобретения жилья стоимостью до 26 млн. рублей.

Зачастую крупные банки проводят различные акции, позволяющие получать дешёвые кредиты. Самыми активными организаторами программ лояльности считаются Сбербанк и ВТБ 24, предоставляющие гражданам ссуды на покупку новых квартир по льготным процентным ставкам от 8,9% до 10,9%.

Ипотека и материнский капитал

Выдаваемый после рождения второго ребёнка денежный сертификат может быть использован в программах ипотечного кредитования. Основное условие для привлечения этого актива - это покупка жилья на всех членов семьи в равных долях. В случае использования материнского капитала отпадает возможность получения льготных и субсидированных кредитов. Эта государственная субсидия не может применяться для погашения задолженностей и штрафов в рамках ипотечных кредитных договоров.

Такие банки как Сбербанк РФ, Альфа Банк, Российский Капитал, ТранскапиталБанк Промсоцбанк и ВТБ 24 готовы принимать материнский капитал в качестве части первоначального взноса. На предлагаемые процентные ставки такие решения не влияют.

Страхование кредитов

Сегодня большинство кредиторов требуют от заёмщиков заключения договоров со страховыми компаниями, которые станут гарантами выполнения должником своих обязательств. В случае отказа от заключения таких соглашений банк, как правило, повышает процентную ставку на 5-7%, ограждая себя от возникающих рисков.

В обязательном порядке страхуются предметы залога, то есть приобретённая недвижимость. Цена страхового полиса летом 2018 года варьировалось от 0,09% до 2% от оценочной стоимости страхуемого объекта. Банки требуют страхования недвижимости на всю стоимость ипотечного займа +10%. При страховании кредитных договоров основным выгодоприобретателем становится кредитор.

Калькулятор ипотеки Москвы для физических лиц позволяет получить информацию о банках, предлагающих оформить ипотечный кредит на квартиру в Москве . В 2019 году финансовые учреждения предлагают оформить его на разных условиях с фиксированной или плавающей процентной ставкой.

Рассчитать калькулятором ипотеку в Москве

Калькулятор ипотеки онлайн в Москве удобен в использовании, поскольку позволяет подобрать все банки Москвы , которые соответствуют заданным условиям. Можете воспользоваться калькулятором досрочного погашения ипотеки в Москве, когда будет рассчитан срок с учетом вносимых сумм.

Процентная ставка в московских банках зависит от справок и возможности привлечь поручителей. Расчет ипотеки калькулятором Москвы позволяет учитывать эти параметры. При выборе банка выходят как лучшие предложения, так и ипотека от крупных учреждений: Сбербанк, Банк ВТБ, Газпромбанк, Россельхозбанк, Альфа-Банк и других.

Кредитный калькулятор ипотеки в Москве показывает варианты с указанием ставок в год, платежей и суммы переплат. Пользователи могут сортировать по уменьшению или увеличению любых из этих параметров. Рассчитать платеж по ипотеке в Москве от конкретного московского банка легко, если перейти на страницу учреждения. Ипотечный калькулятор в Москве может использоваться и для определения основных взносов.