Счет фактура на перевозку груза образец. Счет фактура на перевозку груза образец — У нас есть все

Компания не вправе заявить вычет НДС по счетам-фактурам с арифметическими ошибками. Экспедитор вправе производить упаковку груза Клиента в случае передачи груза в ненадлежащей упаковке надлежащий характер упаковки определяется исходя из характеристик груза. Если поврежденные автомобили груз не могут быть восстановлены, Перевозчик в течение 10 десяти рабочих дней с момента получения акта от независимого эксперта, обязан возместить Заказчику стоимость автомобилей груза в размере их фактической стоимости, указанной в счет-фактуре или справке-счет. В случае невозможности изготовления ТТН и актов приема-передачи силами Заказчика или Грузоотправителя, Перевозчик может по своему желанию подготовить эти документы своими силами. Ведь подрядчик выполняет работы, а не отгружает товары и накладной у него нет. При разногласии сторон по размеру затрат на восстановительные работы автомобилей груза. Заказчик вправе привлечь независимого эксперта для проведения экспертизы и определения ущерба. Кроме того, счет-фактура должен быть составлен в рублях, даже если в договоре стоимость товаров выражена в иностранной валюте. Корректная работа сайта невозможна! Ведь ошибка мешает идентифицировать сумму налога и стоимость товаров п.

СРОК ДЕЙСТВИЯ И ПОРЯДОК РАСТОРЖЕНИЯ ДОГОВОРА 10. ОСВОБОЖДЕНИЕ ОТ ОТВЕТСТВЕННОСТИ 8. Перевозчик обязуется: а выполнять перевозку Автомобилей автовозами по заявкам Заказчика, отправляя Автомобили в сроки, согласованные обеими сторонами; б подтверждать либо предоставлять письменный отказ от выполнения Заявки, предоставленной Заказчиком, в течение двенадцати рабочих часов с момента ее получения. Подпись бухгалтера на данной доверенности не требуется, за исключением, унитарных и муниципальных предприятий. Перевозчик отправляет заполненные ТТН и акты по указанному Заказчиком электронному адресу, а Заказчик обеспечивает необходимые печати и подписи в этих документах. Экспедитор принимает заявку от. Настоящий Договор составлен в двух экземплярах, по одному для каждой из Сторон. Клиента не позднее сроков, утверждённых ст.

Счет-фактура на услуги перевозок образец — сегодня обновлено.

Перевозчик осуществляет контроль за правильностью погрузки и крепления груза. Защитить вычеты получится только в суде постановление Федерального арбитражного суда Северо-Западного округа от 19. Из-за этого у покупателя тоже будет завышен вычет. Все права на любые материалы, опубликованные на сайте АвтоТрансИнфо, защищены в соответствии с российским и международным законодательством об авторском праве и смежных правах. Даже при незначительной разнице инспекторы могут отказать в вычете НДС. Сторона, привлекающая третье лицо к исполнению своих обязательств по Договору, несет перед другой Стороной по настоящему Договору ответственность за неисполнение или ненадлежащее исполнение обязательства третьим лицом как за собственные действия. При необходимости представитель Перевозчика вправе сделать запись о замеченных недостатках в товарно-транспортной накладной и акте приема - передачи Автомобилей.

Назначение счета-фактуры различно для разных стран:

- В странах Евросоюза он нужен для подтверждения уплаты акцизов и НДС.

- В России – для налогового учета НДС.

В Налоговом Кодексе РФ законодательно закреплены . Выставление счета-фактуры свидетельствует о том, что продавец или исполнитель обязуется выплачивать НДС в бюджет.

Важно! Фирма-покупатель по счету-фактуре может произвести вычет НДС при оплате налогов.

Когда выставляется?

В НК РФ утвержден пятидневный срок выставления счета-фактуры . (Имеются в виду календарные дни). От какой даты его отсчитывать, зависит от наличия предоплаты: если заказчиком внесен аванс в полном или частичном объеме, но услуга еще не оказана, то документ должен быть подготовлен не позднее, чем через 5 дней с момента зачисления денег на счет. Если же услуга оказана, заказчик обязан выписать счет-фактуру в течение следующих 5 дней.

Если срок выставления счета истекает в выходные дни, исполнитель должен подготовить счет-фактуру не позднее ближайшего понедельника.

Срок рассчитывается от дня, следующего за днем непосредственного оказания услуги , или от даты, следующей после даты зачисления авансовых средств на расчетный счет исполнителя.

Рассмотрим это на примерах.

Пример 1 .

Компания ООО «Транспорт сервис» занимается пассажирскими перевозками. В эту компанию поступила заявка на перевозку сотрудников организации ООО «Инвест». Предоплата на счет ООО «Транспорт Сервис» была осуществлена 19.02.2018. Срок выписки счета-фактуры на транспортные услуги истекает фактически 24.02.2018, но эта дата выпадает на субботу. Значит, документ должен быть выставлен не позднее понедельника, 26.02.2018.

Пример 2 .

ИП Богданов И.В. заказал перевозку груза у компании ООО «Мегаперевозки». Услуга была оказана 20.01.2018. Окончание срока, когда должен быть выписан счет-фактура, – 25.01.2018.

О выставлении счёт-фактуры, а также о хранении и оплате, читайте в .

Как правильно оформить и передать выставленный счет?

В Российском законодательстве предусмотрена подготовка данного документа как в бумажном, так и в электронном виде. Способ предоставления должен быть обозначен в договоре

, предварительно заключенном между заказчиком и исполнителем. По факту оказания услуг составляется акт, на основании которого и формируется счет-фактура. Если договор не предусматривает оформления актов, счет должен быть передан заказчику в течение 5 дней по окончании периода оказания услуги (месяц, квартал).

Счет-фактура, предоставляемый в бумажном виде, должен быть выписан в двух экземплярах. Первый отдается заказчику, второй фиксируется в Книге продаж исполнителя.

Если стороны предпочитают электронную форму обмена документами, то необходимо письменное соглашение на выставление счетов-фактур в электронном виде. Также и исполнителю, и заказчику нужно иметь усиленную квалифицированную электронную подпись и специальное техническое оборудование.

Об особенностях оформления документа можно узнать .

Как заполнить?

Существуют подробные инструкции с правилами и порядком заполнения счетов-фактур, основанные на письмах Минфина. Мы же постараемся рассмотреть этот вопрос на конкретном примере.

Существуют подробные инструкции с правилами и порядком заполнения счетов-фактур, основанные на письмах Минфина. Мы же постараемся рассмотреть этот вопрос на конкретном примере.

Пример 3 .

Компания ООО «Подъем» осуществляла перевозку стройматериалов для организации ООО «Стройплюс». Нюансы заполнения счета-фактуры таковы:

- Так как исполнитель непосредственно связан с грузоперевозками, В строке «Грузоотправитель и его адрес» можно поставить прочерк.

- Наименование услуг – «Транспортные услуги: перевозка стройматериалов» .

- Так как в договоре указано, что расчет стоимости услуг производится в зависимости от массы стройматериалов, то единица измерения, которая должна быть указана в счете-фактуре – килограмм. (В других случаях можно встретить почасовую оплату, соответственно, единицей измерения будет являться час).

- В графе «Количество(объем)» указывается фактическая масса перевезенных стройматериалов.

- Тариф должен совпадать с таковым в договоре.

- Сумма налога рассчитывается в соответствии с принятой налоговой ставкой.

Более детально о правильном заполнении документа мы рассказывали .

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

ФАЙЛЫ

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

- если в тексте договора сумма к оплате не была установлена (например, за услуги связи и т.п.);

- по операциям, предусматривающим уплату НДС;

- если организация-продавец имеет освобождение от уплаты НДС;

- фирма-продавец, находящаяся на , от своего имени продает товары или предоставляет услуги по договорам агента;

- если заказчик внес предприятию-продавцу аванс или перечислил предварительный платеж за товар или услугу.

Итак, счёт на оплату не является обязательным документом

, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах , один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

- полное наименование предприятия,

- его ИНН,

- сведения об обслуживающем счёт банке,

- реквизиты счёта.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец

таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце

– наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце

необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец

нужно поставить цену за одну единицу измерения, а в последний

– общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру : ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

- Реквизиты

предпринимателя-физического лица или ООО (как продавца, так и покупателя):

- название предприятия;

- правовая форма организации;

- юридический адрес регистрации;

- КПП (только для юридических лиц).

- Сведения о банке, обслуживающем сделку:

- название банковского учреждения;

- его БИК;

- номера расчетного и корреспондентского счетов.

- Платежные коды:

- ОКПО;

- ОКОНХ.

- Номер счёта и дата его оформления (эта информация для внутреннего пользования фирмы; нумерация сквозная, ежегодно начинаемая сначала).

- НДС (или его отсутствие). Если наличествует, указывается его сумма.

- Фамилия, инициалы, личная подпись составителя.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

- Не расшифрована подпись. Одной росписи недостаточно: должны быть сведения о том, кто поставил подпись. В онлайн-версии документа такой ошибки допустить не получится, так как там требуется электронная подпись.

- Пропуск сроков счёта-фактуры. Дата оформления счёта-фактуры обязана совпадать с датой выставления счёта и не превышать 5 дней со дня отпуска товара или предоставления услуги.

- Просрочка получения счёта для оформления вычета НДС. Налоговый вычет по НС должен быть заявлен в том же налоговом периоде, в котором был получен документ, это подтверждающий, то есть счёт-фактура. Чтобы не допустить этой проблемы, необходимо хранить свидетельства о дате получения счетов (почтовые извещения, конверты, квитанции, записи в журнале входящей корреспонденции и пр.).

- Перепутаны даты на экземплярах счёта-фактуры. Оба участника сделки должны иметь идентичные экземпляры, иначе счёт не доказывает законность сделки.

- «Шапка» с ошибками. При неточностях в названиях организаций, их ИНН, адресах и т.п. документ окажется недействительным.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Инструкция

Составьте договор на перевозку груза, который является коммерческим документом и оформляется при оплате услуг автомобильных, морских, воздушных и железнодорожных перевозчиков. Соглашение может быть составлено на единовременную перевозку конкретного груза из одного места в другой, так и быть долговременным. Обязательно в документе стоит указывать данный момент. Поставьте дату и номер договора и заверьте его подписями и печатями сторон.

Оформите заявку на перевозку груза. Только на основании данного документа, который прикладывается к договору, производиться оказание услуги и дальнейшие расчеты. После выполнения перевозки заполните товарно-транспортную накладную по форме 1-Т. Данный документ подтверждает факт передачи груза и составляется в четырех экземплярах, которые передаются в бухгалтерию грузоотправителя, грузоперевозчика, заказчика и водителю.

Составьте счет-фактуру на оплату услуг по перевозке груза. Если предприятие не является плательщиком НДС, то выставляется обычный счет, с указанием реквизитов сторон и стоимости оказанной услуги. Счет-фактуру необходимо выписать в течение пяти дней со дня выполнения перевозки. В противном случае контрагент не сможет принять к вычету предъявленную сумму НДС.

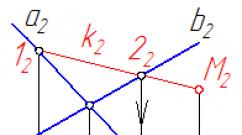

Заполните все строки счета-фактуры. Поставьте порядковый номер и дату выписки документа на оплату. Отметьте в строках 2, 2а и 2б сведения о вашем предприятии в соответствии с учредительными документами. Стоит отметить, что в строке 3, как правило, отмечаются данные о грузоотправителе, но поскольку производиться именно оказание услуг по перевозке, то в этой строке ставится прочерк. Далее укажите данные заказчика и реквизиты товарно-транспортной накладной, на основании которой выставляется счет. Внесите сведения об оказанной услуге, укажите стоимость и предъявленную сумму НДС.

Выставьте счет на перевозку. Для этого передайте заказчику один экземпляр товарно-транспортной накладной и выписанный счет на оплату.

Связанная статья

Источники:

- счет на оплату грузоперевозки

Деятельность организаций невозможна без каких-либо оплат контрагентам. Для их осуществления используют различные способы, например, оплата по договору (если в договоре прописана сумма оплат или прилагается график), оплата по счету. Можно оплатить как наличными средствами организации, так и безналичными.

Вам понадобится

- - счет от поставщика;

- - денежные средства.

Инструкция

Чтобы оплатить по , естественно, вам необходимо его иметь. Как правило, он содержит , дату составления, сумму и наименование платежа, например, оплата за канцелярские товары, реквизиты получателя. Составляется он в одном экземпляре, который и передается плательщику.

Чтобы у вас была возможность оплачивать по безналичному расчету, вам необходимо открыть расчетный счет в любом отделении . После этого составьте платежное поручение на основании выставленного . Сумму и назначение платежа укажите соответственно полученному документу.

Платежное поручение необходимо составить в двойном экземпляре, один из которых остается в , второй – передается вам. После проведения платежа (на это, как правило, уходит от часа до трех суток) вам предоставят выписку и платежный документ со штампом банка. Эти бумаги будут являться подтверждением платежа.

Также оплатить по счету вы можете, не выходя из офиса. Для этого вам необходимо установить программу Банк-клиент. Плюсы этой программы в том, что имеется возможность контролировать движение денежных средств самостоятельно. Минусы же лишь в том, что вам нужно будет ежемесячно оплачивать использование Банк-клиент.

Если вы оплачиваете наличными средствами, то есть из кассы организации, следует учитывать, что сумма оплаты не должна превышать 100 тысяч рублей, также следует учитывать лимит денежных средств в кассе организации, который устанавливается обслуживающим банком.

На основании счета составляется расходно-кассовый ордер (форма № КО-2). В основании необходимо написать наименование платежа, а в приложении указать номер и дату счета.

Следует также учитывать, что денежные средства выдаются по доверенности, то есть если сотрудник поставщика приехал за наличными средствами, он должен предоставить вам доверенность. Его данные также нужно записать в расходно-кассовом ордере. Документ подписывает руководитель организации, главный бухгалтер и кассир. После этого документ регистрируется в кассовой книге.

Видео по теме

Время от времени каждому человеку приходится оплачивать какие-либо счета. Однако для того чтобы это сделать, совершенно необязательно выстаивать долгую очередь в кассу. Век информационных технологий предлагает множество возможностей для совершения подобных операций.

Инструкция

Самый традиционный и наиболее распространенный способ – через Сбербанк Российской Федерации. Так оплачиваются коммунальные платежи, государственные пошлины, дорожные штрафы и многие другие виды счетов. Заполните квитанции, подойдите с паспортом в отделение Сбербанка и внесите деньги. Данный способ очень надежен, но требует изрядных времени из-за больших очередей.

Оплата , сотовой связи и других услуг возможна с помощью банковской . Это дает вам возможность непосредственно перевести деньги со своего счета на счет нужной вам компании. Вставьте в банкомат, введите пин-код, выберите нужную платежную операцию и осуществите платеж. Деньги будут отправлены на нужный счет целиком без комиссии.

Оплатить сотовую связь, предоставление доступа в сеть интернет и другие виды услуг можно с помощью терминалов Qiwi, X-plat и некоторых других. В этом случае вам нужно будет знать номер договора, номер счета или другие реквизиты. Не забудьте взять квитанцию, так как она является единственным подтверждением проведенной операции. Если при заполнении номера договора вы допустили ошибку, обратитесь в центр поддержки, и при предъявлении квитанции деньги будут отправлены на нужный счет. Комиссия при проведении платежа составит от 3 до 5 %.

В настоящее время набирает популярность способ оплаты счетов через интернет. В этом вам могут помочь такие сервисы как Яндекс-деньги, Web-money и другие. Преимущество данного метода в том, что вы можете оплатить счет, не выходя из дома. Это очень удобно при оплате покупок из интернет-магазинов. Таким образом, возможностей достаточно много. От того, в каких условиях вы находитесь, зависит, какой способ оплаты ваших счетов вы выберете, но в любом случае вам гарантирована безопасность ваших средств.

Видео по теме

В соответствии с настоящим Договором Исполнитель обязуется осуществлять грузовые перевозки на собственном транспорте, а также погрузо-разгрузочные работы по поручению Заказчика, а Заказчик обязуется оплатить предоставленные транспортные услуги в порядке и сроки, предусмотренные Договором. 2.1. Права и обязанности Заказчика: 2.1.1. Заказчик обязуется заблаговременно предоставить Исполнителю полную информацию для оказания данного вида услуг. 2.1.2.

Первичные документы для ИП на УСН — договора, акты

Мой пост написан, исходя из того, что я выбрал упрощенную систему налогообложения (УСН 6%) и возможно есть какие-то нюансы в других системах. Тем не менее договора/акты/счета/Кудир будут у всех примерно одинаковыми и суть первичной документации тоже не меняется. Практически все бланки и готовые шаблоны можно скачать в интернете, если они вам понадобятся.

Так как я давно пользуюсь сервисом Мое Дело.

Счет-фактура на транспортные услуги

Вы должны выставить заказчику счет, если:

- Вы оказываете экспедиторские услуги в рамках посреднического договора, но только в том случае, когда заказчик услуг применяет ОСНО.

- Ваша транспортная компания является плательщиком НДС (касается как предпринимателей, так и юрлиц);

В то же время счет выписывать не следует, если оказываемые Вами услуги освобождены от уплаты НДС.

Бланк счета на оплату

Счета на оплату обычно отправляют Клиенту по электронной почте.

- наименование организации или Индивидуального предпринимателя;

- банковские реквизиты, расчетный или лицевой счет, кор. счет, наименование банка и его БИК;

- перечисленные товары (и услуги);

- Обязательными в Счете являются реквизиты:

- ИНН (и КПП для ЮЛ);

- итоговая сумма платежа и ставка НДС.

Унифицированной формы Счета нет, компания самостоятельно может разработать свою форму Счета.

Счет на оплату: образец заполнения, бланк скачать

В графе бланка счета на оплату «Условия поставки» указывается условие совершения сделки: самовывоз, уведомление о предоплате, обязательное уведомление об оплате.

В графе бланка счета на оплату «Банк получателя» указывается наименование банка (с № филиала), а справа в графах «БИК» и «Сч.№» указываются БИК банка получателя и его корреспондентский счет соответственно. В графах «ИНН» и «КПП» прописывается ИНН и КПП покупателя соответственно.

Основное требование к «самодельному» бланку — содержание основных реквизитов, необходимых для документирования факта продажи товара (оказания услуги). К таковым относятся:

- платежные реквизиты получателя денежных средств (продавца). Могут быть указаны в качестве образца заполнения платежного поручения;

- перечень оплачиваемых товаров (услуг), с указанием их наименования, единицы измерения, количества и цены, а также налоговой информации (в случае необходимости выделить из общей стоимости товаров и указать сумму НДС).

- уникальный порядковый номер документа, указываемый в заголовочной части, с датой его составления;

- реквизиты плательщика и грузополучателя, с указанием ИНН, полного или сокращенного (согласно Уставу) названия организации, а также почтового адреса;

В качестве дополнительной информации также можно указать условия совершения сделки.

Как сделать счет за грузоперевозки?

- В разделе «Бухгалтерия» выбираете «Счета» → «Добавить документ».

- В открывшемся окне заполняете необходимые поля. В большинство из них достаточно подставить готовые значения из выпадающего списка.

Например , вы уже работали с данным контрагентом и у вас есть его карточка, поэтому в поле «Клиент» вам нужно выбрать его из списка.

Так как предприниматель осуществляет грузоперевозки с применением специального режима налогообложения ЕНВД, то ему не нужно вести учёт расходов. Также он освобождается от заполнения путевых листов. Однако это не освобождает его от отчётности: ежеквартальная декларация по ЕНВД и справки по сотрудникам, если они есть.

Сервис для ведения бухгалтерии и сдачи отчетности, разработанный для малых предпринимателей. Сервис помогает людям сохранять время и фокусироваться на бизнесе.

Договор транспортной экспедиции: как избежать проблем с — НДС

Исчерпывающие разъяснения мы получили от Департамента страхования профессиональных рисков ФСС. Если компания для экономии на налогах, вместо того, чтобы набрать штат работников, заключила с несколькими ИП договоры на оказание услуг, налоговики все равно могут признать работу таких ИП трудовой деятельностью и привлечь хитрого работодателя к ответственности за уклонение от обязанностей налогового агента по НДФЛ.

Соцстрах наконец-то утвердил электронный формат обновленного расчета 4-ФСС.