Счет-фактура по агентскому договору и особенности ее оформления. Перевыставление документов агентом Перевыставление счетов фактур агентами

Перевыставление счетов-фактур по агентскому договору — довольно распространенное действие, совершаемое агентом, осуществляющим те или иные закупки в целях выполнения какого-либо поручения его поручителя, по договору называемого принципалом. В целях предотвращения возникновения у принципала проблем с уплатой НДС и получения соответствующих вычетов необходим четко и правильно составленный и выставленный документ. О том, как он составляется, выставляется и учитывается, расскажет наша статья.

Счет-фактура — как перевыставить, есть ли образец заполнения?

Счет-фактура в силу ст. 169 Налогового кодекса является не только свидетельством приемки какого-либо товара, но и основанием для применения налогового вычета по уплате НДС. Однако при наличии агентского договора образуется более сложная цепочка, где промежуточным звеном между продавцом и покупателем может выступать агент, который действует в интересах принципала-покупателя (в силу ст. 1005 ГК).

Указанная ситуация, когда агент приобретает права в отношении приобретенного имущества, возможна лишь в том случае, когда агент действует в интересах принципала-покупателя и за его средства, но от своего имени. Данный вывод основывается на ст. 1011 ГК, предусматривающей применение к указанной группе отношений по агентскому договору правил, регулирующих договор комиссии. Следовательно, первоначальные счета-фактуры продавцов должны выставляться именно в адрес агента. Для того чтобы принципал смог воспользоваться налоговым вычетом, агенту необходимо перевыставить ему счета-фактуры, т. е. фактически просто выставить ему данный документ при передаче прав на товар.

Счет-фактура имеет утвержденную форму, правила заполнения и выставления, определенные в постановлении Правительства РФ «О формах и правилах заполнения…» от 26.12.2011 № 1137. Образец заполнения документа вы можете скачать на нашем сайте.

Не знаете свои права?

Порядок учета у принципала

Чтобы воспользоваться налоговым вычетом по уплате НДС, важно не только иметь представленные посредником счета-фактуры по агентскому договору, но и правильно их учитывать. Указанным выше постановлением регламентируется в том числе порядок осуществления учета принятых счетов-фактур, согласно которому их получение от агента надлежит отражать сразу в нескольких документах, а именно:

- в журнале учета;

- книге продаж;

- книге покупок.

С середины 2016 года действует новый перечень кодов операций, которые необходимо отражать в указанных книгах и журналах, в том числе и по агентскому договору. Указанный список содержится в приложении к приказу налоговой службы от 14.03.2016 № ММВ-7-3/136@. Согласно п. 1 приложения, полученные от агента вместе с товаром счета-фактуры должны быть отражены под кодом 01 (в ранее действовавшем перечне фигурировал самостоятельный код 04).

Таким образом, при так называемом перевыставлении агентом фактически выставляется принципалу новый счет-фактура, который составляется и заполняется по общим правилам, установленным законодательством. При этом в журнале учета и книге покупок, согласно новому действующему перечню, отражается код 01.

Наша организация заключила агентский договор с Фирмой ООО"Н", на поставку оборудования.Согласно агентского договора фирма ООО"Н" заключила договор на поставку оборудования для нас с третьей фирмой ООО "А". Вопрос: как правильно должна быть составлена счет-фактура, по которой мы будем приходовать оборудование и возмещать НДС, т.е. кто указан в графе продавец, № регистрации счета-фактуры?

В данной ситуации оформление счетов-фактур зависит от того от чьего имени выступает посредник, порядок заполнения приведен в рекомендации.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

По посредническому договору посредник (комиссионер, агент, поверенный) может выступать:*

- от имени заказчика (комитента, принципала, доверителя) – при исполнении договоров поручения и агентских договоров;

- от своего имени – при исполнении агентских договоров и договоров комиссии.

При купле-продаже товаров (работ, услуг, имущественных прав) через посредника оформляют счета-фактуры:

- на сумму проведенной посредником операции (купли-продажи), в том числе на сумму полученной (выданной) предоплаты;

- на сумму вознаграждения, которое заказчик платит посреднику.

Покупка через посредника*

Если заказчик – плательщик НДС приобретает товары (работы, услуги, имущественные права) через посредника, действующего от его имени (агента, поверенного) , заказчик принимает НДС к вычету на основании счета-фактуры, выставленного продавцом на имя заказчика.* Система налогообложения, которую применяет посредник, не влияет на документооборот продавца и заказчика. То есть продавец выставляет счет-фактуру напрямую на имя заказчика, минуя посредника. Данный счет-фактуру заказчик регистрирует в книге покупок. Об этом сказано в пункте 11 раздела II приложения 4 к .

В аналогичном порядке заказчик может принять к вычету НДС с аванса, перечисленного им продавцу через посредника. Для этого у заказчика должны быть:

- договор, предусматривающий перечисление аванса посреднику;

- копия договора, предусматривающего последующее перечисление аванса продавцупосредником;

- платежные документы, подтверждающие фактическое перечисление аванса посреднику;

- копии платежных документов, подтверждающих фактическое перечисление аванса продавцупосредником;

- счет-фактура, выставленный продавцом заказчику на сумму полученного аванса. В строке 5 этого счета-фактуры должны быть указаны реквизиты платежного документа, по которомупосредник перечислил аванс продавцу.

Такой порядок следует из положений пункта 12 статьи 171 Налогового кодекса РФ, подпункта «з» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и подтверждается письмом Минфина России от 13 марта 2013 г. № 03-07-11/7651 .

Если заказчик приобретает товары (работы, услуги, имущественные права) через посредника, действующего от своего имени (комиссионера, агента) , порядок выставления счетов-фактур имеет некоторые особенности.*

1. Продавец выставляет счет-фактуру на имя посредника.

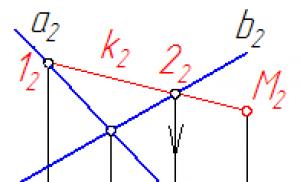

2. На основании этого счета-фактуры посредник оформляет счет-фактуру на имя заказчика. При этом номер счета-фактуры посредник устанавливает в соответствии с хронологией выставляемых им счетов-фактур. Дата должна соответствовать дате счета-фактуры, полученной от продавца. В строках 2, 2а и 2б счета-фактуры посредник указывает наименование и адрес продавца, его ИНН и КПП. В строках 6, 6а и 6б приводятся сведения о покупателе (заказчике). Все остальные показатели должны соответствовать показателям, указанным в счете-фактуре, который продавец товаров (работ, услуг, имущественных прав) выставил на имя посредника.* В том числе и код валюты. Например, когда товары (работы, услуги) приобретаются для иностранного комитента (принципала). Если продавец (исполнитель) выставил посреднику счет-фактуру в рублях, то и иностранному заказчику счет-фактуру тоже нужно выставить в рублях (письмо Минфина России от 16 марта 2015 г. № 03-07-09/13804).

К своему счету-фактуре посредник прилагает заверенную им копию счета-фактуры, полученного от продавца. Если счет-фактуру от продавца посредник получил в электронном виде, он может передать заказчику его заверенную бумажную копию. При этом на копии нужно сделать отметку о том, что оригинал счета-фактуры подписан квалифицированной электронной подписью. Об этом сказано в письме Минфина России от 5 марта 2015 г. № 03-07-09/11604 .

Если посредник купил товары (работы, услуги, имущественные права) у нескольких продавцов, он вправе указать в счете-фактуре данные сразу из нескольких счетов-фактур, полученных посредником от продавцов. Но это возможно, если все счета-фактуры выписаны одной датой. При оформлении сводного счета-фактурыучитывайте особый порядок заполнения некоторых строк (граф):

| Строка (графа) | Что указывать посреднику |

| Строка 1 | Дату выписки счетов-фактур продавцами посреднику. А номер счета-фактуры посредник указывает в соответствии со своей хронологией |

| Строка 2 | Полные или сокращенные наименования продавцов (Ф. И. О. предпринимателей), которые выставилипосреднику счета-фактуры через знак «;» |

| Строка 2а | Адреса продавцов, которые выставили посреднику счета-фактуры через знак «;» |

| Строка 2б | ИНН и КПП продавцов, которые выставили посреднику счета-фактуры через знак «;» |

| Строка 3 | Полные или сокращенные наименования грузоотправителей и их адреса через знак «;» |

| Строка 4 | Полное или сокращенное наименование грузополучателя |

| Строка 5 | Номера и даты платежных поручений о перечислении денег посредником продавцам и заказчикомпосреднику через знак «;» |

| Строка 6 | Полное или сокращенное наименование покупателя |

| Строка 6а | Адрес покупателя |

| Строка 6б | ИНН и КПП покупателя |

| Графа 1 | Наименования товаров (работ, услуг, имущественных прав) по каждому продавцу. Эти показатели нужно взять из счетов-фактур, выставленных продавцами посреднику. Их нужно отразить отдельными позициями |

| Графы 2-11 | Данные из счетов-фактур, выставленных продавцами посреднику. Данные отразите по каждому продавцу отдельной позицией |

| Остальные графы | Соответствующие показатели (ед. измерения, стоимость, НДС и т. д.) по каждому наименованию товара (работы, услуги, имущественных прав) |

При регистрации счета-фактуры в части 1 журнала учета счетов-фактур посредник дополнительно указывает:

- в графе 10 – наименование продавца, у которого посредник приобрел товары для комитента;

- в графе 11 – ИНН и КПП продавца.

Это следует из подпунктов «к»–«л» пункта 7 Правил ведения журнала учета счетов-фактур приложения 3 кпостановлению Правительства РФ от 26 декабря 2011 г. № 1137 .

3. Счет-фактуру, полученный от продавца, посредник регистрирует в части 2 журнала учета счетов-фактур. Это требование распространяется в том числе на посредников, которые не являются плательщиками НДС (п. 3.1 ст. 169 НК РФ). В книге покупок посредник такой документ не регистрирует. Это следует из положенийпункта 11 приложения 3 и пункта 19 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 .

Сведения о полученном от продавца счете-фактуре посредник указывает в графе 12 части 1 журнала учетасчетов-фактур (подп. «м» п. 7 Правил ведения журнала учета счетов-фактур приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Кроме того, если посредник покупает товары через субкомиссионера (субагента), в части 2 журнала учета счетов-фактур комиссионер (агент) должен зарегистрировать счет-фактуру, выставленный субкомиссионером (субагентом). При этом в графе 10 журнала указывается наименование субкомиссионера (субагента), в графе 11 – его ИНН/КПП, а в графе 12 – код «1».

Это следует из подпунктов «к»–«м» пункта 11 Правил ведения журнала учета счетов-фактур приложения 3 кпостановлению Правительства РФ от 26 декабря 2011 г. № 1137).

4. Посредник выставляет в адрес заказчика счет-фактуру на сумму своего вознаграждения (за исключениемпосредников на спецрежимах). Регистрирует такой документ в книге продаж. Второй экземпляр счета-фактурыпосредник должен отдать заказчику. Это следует из положений пункта 20 раздела II приложения 5 кпостановлению Правительства РФ от 26 декабря 2011 г. № 1137 .

5. Заказчик при получении счета-фактуры от посредника на сумму вознаграждения регистрирует его в книге покупок (п. 11 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Аналогичный алгоритм действий применяется при составлении и передаче счетов-фактур на сумму оплаты (частичной оплаты):

- выданной посредником продавцу в счет предстоящих поставок;

- полученной посредником от заказчика в счет посреднического вознаграждения.

Заказчик принимает к вычету входной НДС на основании счета-фактуры, выставленного посредником (от имени продавца) на имя заказчика. Этот счет-фактура должен быть зарегистрирован в книге покупок заказчика (п. 11 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Как правило, помимо указанного документа для правомерного вычета налога со стоимости приобретенных товаров (работ, услуг, имущественных прав) у заказчика должны быть:

- копия счета-фактуры, выставленного продавцом на имя посредника при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав) (на основании которого посредник оформил счет-фактуру на имя заказчика);

- копии первичных учетных и расчетных документов по сделке.

Если посредник приобретает товары для нескольких заказчиков у одного поставщика, то сумму НДС, которую ему предъявил поставщик, он распределяет по нескольким счетам-фактурам. В результате суммы НДС всчетах-фактурах, которые получит от посредника каждый заказчик, не будут совпадать с той, что значится в копии счета-фактуры поставщика. Однако такое расхождение не может стать причиной отказа заказчикам в вычете НДС. Они вправе заявить входной налог в том размере, который указан в счете-фактуре от посредника. Аналогичные разъяснения содержатся в письмах Минфина России от 14 марта 2014 г. № 03-07-15/11221 иФНС России от 18 апреля 2014 г. № ГД-4-3/7473 . Документы размещены на официальном сайте ФНС России в разделе «Разъяснения, обязательные для применения налоговыми органами».

Для подтверждения права на вычет с суммы выданного аванса помимо счета-фактуры, выставленного посредником, у заказчика должны быть:

- копия счета-фактуры, выставленного продавцом посреднику при получении оплаты (частичной оплаты) в счет предстоящих поставок (на основании которого посредник оформил счет-фактуруна имя заказчика);

- договор, заключенный между посредником и продавцом, а также договор, заключенный между заказчиком и посредником (предусматривающие авансовую форму расчетов по сделке купли-продажи);

- документы, подтверждающие фактическое перечисление оплаты (частичной оплаты) между сторонами сделки (заказчиком, посредником и продавцом).

Подробнее об учете НДС при приобретении товаров (выполнении работ, оказании услуг, передаче имущественных прав) по посредническим договорам см. Как начислить НДС с посредническихопераций .

Пример оформления счетов-фактур при покупке товаров через посредника*

АО «Альфа» (заказчик) заключило договор комиссии от 5 октября 2015 г. № 12 с ООО «Торговая фирма "Гермес"» (посредник, являющийся плательщиком НДС). Согласно договору «Гермес» закупает товары в собственность «Альфы». Сумма вознаграждения, выплачиваемая посреднику за оказанные услуги, составляет 17 700 руб. (в т. ч. НДС – 2700 руб.).

20 октября «Гермес» заключил с АО «Производственная фирма "Мастер"» договор купли-продажи тостеров. Цена договора составляет 118 000 руб. (в т. ч. НДС – 18 000 руб.).

23 октября товар был отгружен в адрес «Гермеса». Счет-фактуру от 23 октября 2015 г. № 200 бухгалтер «Мастера» выписал на имя «Гермеса».

При получении счета-фактуры от «Мастера» бухгалтер «Гермеса» зарегистрировал его в части 2 журнала учета счетов-фактур . Кроме того, в части 1 журнала в графах 10–11 бухгалтер указал реквизиты продавца («Мастера»), а в графе 12 – реквизиты счета-фактуры, полученного от «Мастера». В книге покупок счет-фактуру бухгалтер не зарегистрировал. В этот же день бухгалтер «Гермеса» выставил в адрес «Альфы»:

- счет-фактуру от 23 октября 2015 г. № 123 на сумму своего вознаграждения;

- счет-фактуру от 23 октября 2015 г. № 124 на стоимость товаров, приобретенных для «Альфы» у «Мастера» (к нему бухгалтер приложил копию счета-фактуры, полученного от «Мастера»).

Счет-фактуру № 124 бухгалтер «Гермеса» зарегистрировал в части 1 журнала учета счетов-фактур . А счет-фактуру на сумму своего вознаграждения – в книге продаж.

Бухгалтер «Альфы» при получении счетов-фактур (№ 123, № 124) от «Гермеса» зарегистрировал их в книге покупок. Дополнительно в графах 11–12 книги покупок бухгалтер «Альфы» указал сведения о посреднике (ООО «Торговая фирма "Гермес"»).

Ольга Цибизова , заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

- Скачайте формы

И разъяснил порядок заполнения реквизитов в ситуации, когда агент покупает товар от своего имени за счет принципала. В частности, чиновники ответили на вопрос, кого указать в строке 2 «Продавец», строке 2а «Адрес» и строке 2б «ИНН/КПП продавца».

Получение счета-фактуры посредником

Требование о предоставлении доступа к электронным счетам будет инициировать налоговые процедуры или налоговые проверки. Положения постановления не изменяют обязательства налогоплательщика, возникающие, например, из Налогового кодекса . Термин «немедленно» не означает, что электронные счета-фактуры должны быть доставлены в орган в момент запроса, но только без неоправданной задержки, то есть в кратчайшие сроки, без задержки из-за организационных препятствий, таких как отсутствие электронной почты , Счет-фактура сотрудника.

«Сводные» счета-фактуры

*Полное название документа - «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», утв. постановлением Правительства РФ

Последствия отсутствия счета-фактуры на покупку

Он также имеет обязательство до истечения срока давности для налогового обязательства. Дублировать счет-фактуру на утерянный счет-фактуру и дату вычета входного налога. Таким образом, налогоплательщик не обязан исправлять ранее рассчитанный исходный налог.Дублируйте счет-фактуру на счет-фактуру, не доставленный адресату, и дату удержания входного налога

В этой ситуации дублирующийся счет-фактура рассматривается как первичный счет-фактура. Таким образом, право вычитать входной налог будет возникать только в том периоде, в который был получен дубликат счета или в течение двух последовательных отчетных периодов.

Кроме того, агент должен перевыставить принципалу полученный счет-фактуру, перенеся из него большинство данных с учетом следующих особенностей (пп. «а» , «з» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137):

- в строке 1 счета-фактуры указывается дата выставления продавцом счета-фактуры агенту, однако номер счету-фактуре агент присваивает с учетом своей индивидуальной хронологии;

- в строке 5 счета-фактуры агенту нужно указать реквизиты (номер и дата составления) платежек на перечисление денег агентом продавцам, а также принципалом агенту. Сведения указываются через знак «;»;

- в строках 6, 6а и 6б указываются реквизиты принципала.

Естественно, если агент приобретал товары (работы, услуги) для нескольких принципалов и в счете-фактуре приведены сведения обо всей покупке, перевыставляя счет-фактуру конкретному принципалу, агент должен перенести в него сведения только по тем товарам (работам, услугам), которые предназначались для данного конкретного принципала (Письмо ФНС от 18.04.2014 № ГД-4-3/).

Если даты выставления счетов-фактур, полученных агентом от продавцов, совпадают, то он при перевыставлении их принципалу может объединить сведения в один счет-фактуру. Для этого просто все переносимые данные из разных счетов-фактур приводится через знак «;». Так, к примеру, по строке 2 перевыставляемого счета-фактуры агент перечислит через знак «;» полные или сокращенные наименования продавцов - юрлиц, фамилии, имена, отчества ИП (пп. «в» п. 1 Правил

При этом в графах 2-11 счета-фактуры агент должен отдельно указывать данные из счетов-фактур, выставленных каждым продавцом (п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137).

В аналогичном порядке агентом перевыставляются счета-фактуры, полученные от продавцов на перечисленные им агентами авансы.

Обращаем внимание, что ни полученные, ни перевыставленные агентом счета-фактуры в книге покупок и книге продаж не регистрируются. Они заносятся агентами только в Журнал учета полученных и выставленных счетов-фактур (п. 3.1 ст. 169 НК РФ, п. 1 Правил ведения журнала учета счетов-фактур, утв. Постановлением Правительства от 26.12.2011 № 1137). Если агент не должен представлять в налоговую инспекцию;

В экономической деятельности с привлечением посредника фигурируют три участника. Первый - лицо, реализующее или приобретающее товары (работы, услуги) с привлечением посредника, второй - сторонний поставщик или покупатель, третий - посредник между ними. Законодательство России содержит три правовые формы осуществления посреднической деятельности:1) договор комиссии (глава 51 ГК РФ), комитент привлекает комиссионера;

2) агентский договор (глава 52 ГК РФ), принципал привлекает агента;

3) договор поручения (глава 49 ГК РФ), доверитель привлекает поверенного.

Посредник (комиссионер, агент, поверенный) обязуется за вознаграждение совершать по поручению комитента (принципала, доверителя) юридические и иные действия (сделки): от своего имени, но за счет комитента (принципала, доверителя) либо от имени и за счет комитента (принципала, доверителя).

Посредническая по экономическому содержанию деятельность может быть оформлена договором, содержащим иные термины (например, поверенный назван «Исполнителем»). Если в регистрах бухгалтерского учёта хозяйственные операции должны быть отражены по существу (абз.5 п.6 ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина РФ от 06.10.2008 N 106н), то правила заполнения счетов-фактур, ведения книги покупок и книги продаж (утв. Постановлением Правительства РФ от 26.12.2011 N 1137) включают точные наименования:

- агент и комиссионер в Правилах заполнения счета-фактуры (Приложения N1 и N2 к Постановлению N1137) и правилах ведения книги покупок (Приложение N4);

- комиссионеры (агенты, поверенные) в правилах ведения книги продаж (Приложение N5).

Обращаю также внимание на перевыставление арендодателем арендатору коммунальных расходов и стоимости электроэнергии при сдаче в аренду помещений. По существу арендодатель выступает посредником между арендатором и энергоснабжающими организациями, однако договоры с этими организациями, как правило, заключаются арендодателем до заключения сделки с арендатором. Следовательно, не выполняется одинаковое условие всех трёх видов указанных в ГК РФ посреднических договоров (ст.971, 990, 1005 ГК РФ): действие посредника по поручению комитента (принципала, доверителя). Таким образом, распространение утверждённых для договоров комиссии, агентского и поручения правил на компенсацию расходов арендодателя, по мнению автора, законодательству не соответствует.

Счета-фактуры на собственное вознаграждение (включая оплату авансом путём удержания из сумм, поступивших для комитента, принципала, доверителя) посредник выставляет в обычном порядке, в данной статье не рассматриваемом.

Ситуация 1. Приобретение товаров от имени посредника за счет принципала

Принципал поручает посреднику от своего имени, но за счет принципала найти подходящего поставщика и договориться о поставке товаров (работ, услуг) для принципала.Полученные посредником от поставщика счета-фактуры:

- подлежат регистрации посредником в части 2 журнала учета выдачи полученных и выставленных счетов-фактур (п.10, 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС (далее - правила ведения журнала), утв. Постановлением N 1137);

- не подлежат внесению в книгу покупок посредника, поскольку у него не возникает право на вычет, (пп.«г» п.19 Правил ведения книги покупок (далее - правил ведения книги покупок), утв. Постановлением N 1137);

- должны быть скопированы, а копии - заверены и переданы принципалу (пп.«а» п.15 правил ведения журнала);

- перевыставляются посредником на имя принципала.

| Строка счета-фактуры | Порядок заполнения строки |

|---|---|

Строка 1 (номер и дата) | Порядковый номер в соответствии с индивидуальной хронологией посредника Дата счета-фактуры, оформленного продавцом на имя посредника (пп.«а» п.1 правил заполнения счета-фактуры, применяемого при расчетах по НДС (далее правила заполнения счета-фактуры), утв. Постановлением Правительства РФ от 26.11.2011 N1137) |

Строка 2 (продавец) | Сведения о заключившем договор с посредником продавце: полное или сокращенное наименование организации (пп. «в» п.1 правил заполнения счета-фактуры) |

Строка 2а (адрес продавца) | Место нахождения стороннего поставщика (пп.«г» п.1 правил заполнения счета-фактуры) |

ИНН и КПП стороннего продавца (пп.«д» п.1 правил заполнения счета-фактуры) |

|

Строка 4 (грузополучатель и его адрес) | Полное или сокращенное наименование грузополучателя (Принципала) (пп. «ж» п.1 правил заполнения счета-фактуры) |

Номера и даты платежно-расчетных документов на перечисление денежных средств посредника стороннему поставщику и от принципала посреднику (пп.«з» п.1 правил заполнения счета-фактуры) |

|

Строка 6 (покупатель) | Полное или сокращенное наименование покупателя (принципала) (пп.«и» п.1 правил заполнения счета-фактуры) |

Перевыставленные счета-фактуры у посредника:

- подлежат регистрации в части 1 журнала полученных и выданных счетов-фактур (п.7 правил ведения журнала);

- не подлежат включению в книгу продаж, поскольку обязанности по начислению НДС у посредника не возникает (п.3 Правил ведения книги продаж (далее - правил ведения книги продаж), утв. Постановлением N 1137).

- принципал регистрирует в части 2 журнала учета выдачи полученных и выставленных счетов-фактур (п.11 правил ведения журнала) и в книге покупок.

Ситуация 2. Приобретение товаров посредником для принципала от имени и за счет принципала

Посредник получает от продавца товара (работ, услуг) выписанный на имя принципала счет-фактуру, который не регистрирует в книге покупок. Данный счет-фактуру посредник передает принципалу.Принципал регистрирует его в части 2 журнала учета полученных и выставленных счетов-фактур (п.11 правил ведения журнала) и в книге покупок.

Ситуация 3. Реализация товаров принципала от имени посредника

Принципал поручает посреднику от своего имени реализовать товар (работы, услуги) принципала третьим лицам.Операции по реализации через посредника от своего имени оформляется двумя счетами-фактурами.

1. Посредник:

- регистрирует счет-фактуру, выписанную им на имя стороннего покупателя при отгрузке товара, в части 1 журнала учета полученных и выставленных счетов-фактур (п.7 правил ведения журнала);

- запись в книге продаж не делает, поскольку товар принадлежит принципалу и обязанности по начислению НДС у посредника не возникает (п.20 правил ведения книги продаж);

- сообщает принципалу показатели счета-фактуры для перевыставления счета-фактуры принципалом от своего имени.

2. Принципал, получив показатели выставленного посредником счета-фактуры, перевыставляет счет-фактуру на имя стороннего покупателя и регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж (п.7 правил ведения журнала, п.20 правил ведения книги продаж).

Таблица 2. Сведения, указываемые в счете-фактуре, перевыставленном принципалом на имя покупателя

| Строка счета-фактуры | Порядок заполнения строки |

|---|---|

Строка 1 (номер и дата) | Порядковый номер в соответствии с индивидуальной хронологией принципала Дата счета-фактуры, оформленного посредником на имя стороннего покупателя (пп.«а» п.1 правил заполнения счета-фактуры, применяемого при расчетах по НДС (далее правила заполнения счета-фактуры |

Строка 2 (продавец) | Сведения о принципале: полное или сокращенное наименование организации (пп. «в» п.1 правил заполнения счета-фактуры) |

Строка 2а (адрес продавца) | Место нахождения принципала (пп.«г» п.1 правил заполнения счета-фактуры) |

Строка 2б (ИНН и КПП продавца) | ИНН и КПП принципала (пп.«д» п.1 правил заполнения счета-фактуры) |

Строка 3(грузоотправитель) | Полное или сокращенное наименование и почтовый адрес грузоотправителя (посредника), если доставка осуществляется не со склада продавца (принципала); если доставка осуществляется со склада продавца (принципала), делается запись «он же» (пп. «е» п.1 правил заполнения счета-фактуры) |

Строка 5 (реквизиты платежно-расчетного документа) | Номера и даты платежно-расчетных документов на перечисление денежных средств покупателя посреднику и от посредника принципалу (пп.«з» п.1 правил заполнения счета-фактуры аналогично случаю приобретения товара (работ, услуг) через посредника) |

Строка 6 (покупатель) | Полное или сокращенное наименование фактического покупателя (а не посредника) (пп.«и» п.1 правил заполнения счета-фактуры, Письмо Минфина РФ от 10.05.2012 N 03-07-09/47) |

Получив перевыставленный счет-фактуру от принципала (в котором указана дата исходного счета-фактуры посредника), посредник регистрирует его в части 2 журнала учета полученных и выставленных счетов-фактур (п.11 правил ведения журнала). При этом запись в книге покупок посредник не делает (пп. «в» п.19 правил ведения книги покупок).

Начислять НДС к уплате принципал должен в том периоде, когда посредник реализовал товар стороннему покупателю (пп.1 п.1 ст.167 НК РФ). Если посредник сообщит об отгрузке в следующем периоде, принципалу обязан оформить дополнительный лист книги продаж и сдать уточненную декларацию по НДС.

Аналогичный порядок оформления перевыставляемого счета-фактуры предусмотрен в случае, если договором предусмотрена предоплата при приобретении товара (работ, услуг).

Споры о моменте определения налоговой базы при передаче товара на комиссию путём перемещения на склад комиссионера для реализации покупателю со склада комиссионера автор считает завершёнными с момента вступления в силу Постановления Пленума ВАС РФ от 30.05.2014 № 33. «16. Положениями статьи 167 НК РФ не предусмотрены специальные правила в отношении момента определения налоговой базы при реализации товаров (работ, услуг) с привлечением третьих лиц на основании договоров поручения, комиссии, агентских договоров. Следовательно, налогоплательщик обязан определять налоговую базу по правилам статьи 167 НК РФ и в том случае, когда осуществляет реализацию товаров (работ, услуг) с участием поверенного (комиссионера, агента), обеспечивая в этих целях своевременное получение от поверенного (комиссионера, агента) документально подтвержденных данных о совершении операций по отгрузке (передаче) товаров (работ, услуг) и их оплате».

Ситуация 4. Реализация товаров посредником от имени и за счет принципала

Принципал поручает посреднику продать товары (работы, услуги) для принципала третьим лицам от имени принципала.Принципал выставляет счет-фактуру на имя покупателя и регистрирует его в книге продаж в части 1 журнала учета полученных и выставленных счетов-фактур (п.3 ст.168 НК РФ, п.п.1,7 правил ведения журнала, п.20 правил ведения книги продаж). Посредник не регистрирует в книге продаж полученный от принципала счет-фактуру по реализованному товару (работам, услугам), выписанный на имя покупателя. Данный счет-фактуру посредник передает покупателю.

При получении предоплаты принципал выписывает на имя стороннего покупателя счет-фактуру в общеустановленном порядке и передает адресату через посредника. Принципал регистрирует счет-фактуру в части 1 журнала учета полученных и выставленных счетов-фактур и книге продаж. Сумму НДС, исчисленную со стоимости реализованного товара (работ, услуг), принципал обязан уплатить в бюджет.

При получении принципалом аванса в счет предстоящих поставок (работ, услуг), он выписывает счет-фактуру на имя стороннего покупателя в общеустановленном порядке. Данный счет-фактуру посредник передает покупателю. Принципал регистрирует счет-фактуру в журнале учета полученных и выставленных счетов-фактур и в книге продаж, исчисляет НДС к уплате.

Перевыставление счетов-фактур по договору транспортной экспедиции (Мухина (Лукасевич) М.С.)

Дата размещения статьи: 06.09.2016

Ситуация: По договору транспортной экспедиции экспедитор обязуется оказать транспортно-экспедиционные услуги по доставке груза общества по маршруту.

В соответствии с условиями договора экспедитор, действуя от своего имени и за счет клиента (общества), должен выполнить или организовать выполнение услуг, связанных с организацией перевозок грузов всеми видами транспорта по маршруту, указанному в поручениях экспедитору, в том числе хранение грузов, погрузочно-разгрузочные работы, оформление перевозочных документов, а также организацию иных услуг по поручению клиента. Для взаиморасчетов принимается стоимость транспортно-экспедиционных услуг по отправке груза. В целях исполнения своих обязательств экспедитор обязан заключать от своего имени договоры с третьими лицами. Перечень транспортно-экспедиционных услуг в договоре и дополнительном соглашении не определен. Из квитанции о приеме груза обществом следует, что непосредственным перевозчиком является третье лицо (РЖД). При этом в первичных документах экспедитор не выделяет расходы непосредственно на перевозку груза.

Вопрос: Обязан ли экспедитор в акте отдельно выделять расходы по перевозке? Обязан ли экспедитор по услугам по перевозке перевыставлять счета-фактуры аналогично правилам, действующим для агентских договоров, и в строке "Продавец" счета-фактуры указывать непосредственно перевозчика (РЖД)? Какие риски существуют для общества при принятии к учету первичных документов без выделения услуг по перевозке и перевыставления счета-фактуры с реквизитами непосредственного перевозчика?

Ответ: Гражданско-правовая квалификация договора транспортной экспедиции. Договор транспортной экспедиции выделен в отдельный тип обязательств и является самостоятельным видом гражданско-правового договора (гл. 41 "Транспортная экспедиция" Гражданского кодекса РФ).

Согласно п. 1 ст. 801 ГК РФ по договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента - грузоотправителя или грузополучателя) выполнить или организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза. Договором транспортной экспедиции могут быть предусмотрены следующие обязанности экспедитора:

Организовать перевозку груза транспортом и по маршруту, избранными экспедитором или клиентом;

Заключить от имени клиента или от своего имени договор (договоры) перевозки груза;

Обеспечить отправку и получение груза, а также другие обязанности, связанные с перевозкой.

Если из договора транспортной экспедиции не следует, что экспедитор должен исполнить свои обязанности лично, экспедитор вправе привлечь к исполнению своих обязанностей других лиц (ст. 805 ГК РФ).

Согласно п. 2 ст. 5 Федерального закона от 30 июня 2003 г. N 87-ФЗ "О транспортно-экспедиционной деятельности" клиент в порядке, предусмотренном договором транспортной экспедиции, обязан уплатить причитающееся экспедитору вознаграждение, а также возместить понесенные им расходы в интересах клиента.

Как видно из приведенных положений, правовая конструкция договора транспортной экспедиции в зависимости от условий, включенных в договор, может быть построена как по типу посреднического договора (договоров комиссии, агентирования), так и по типу договора оказания услуг. При этом та или иная правовая конструкция, применяемая к отношениям сторон по договору транспортной экспедиции, зависит исключительно от воли сторон и не является законодательно установленной.

Положения договора транспортной экспедиции аналогичны договору оказания услуг. Если стороны по договору транспортной экспедиции выбрали правовую конструкцию, характерную для договора оказания услуг, то, по нашему мнению, в этом случае отношения клиента и экспедитора схожи с отношениями заказчика и подрядчика, который привлекает к выполнению работ третьих лиц по договорам субподряда.

Напомним, что в соответствии со ст. 783 ГК РФ общие положения о подряде (ст. ст. 702 - 729 ГК РФ) применяются к договору возмездного оказания услуг.

Согласно п. 1 ст. 706 ГК РФ, если из закона или договора подряда не вытекает обязанность подрядчика выполнить предусмотренную в договоре работу лично, подрядчик вправе привлечь к исполнению своих обязательств других лиц (субподрядчиков). При этом генеральный подрядчик несет перед заказчиком ответственность за последствия неисполнения или ненадлежащего исполнения обязательств субподрядчиком (п. 3 ст. 706 ГК РФ).

Таким образом, в отношениях с заказчиком подрядчик, привлекший субподрядчиков, выступает как непосредственный исполнитель работ. Аналогичным образом экспедитор в отношениях с клиентом при рассматриваемой правовой конструкции договора также выступает в качестве исполнителя услуг.

При данной конструкции цена договора определяется в виде единой стоимости услуг экспедитора, состоящей в том числе из расходов по перевозке. Так, согласно п. 2 ст. 709 ГК РФ цена в договоре подряда включает в себя компенсацию издержек подрядчика и причитающееся ему вознаграждение.

Допустимость применения к отношениям сторон по договору транспортной экспедиции по аналогии правил, предусмотренных в отношении договора оказания услуг, подтверждается арбитражной практикой.

В Постановлениях ФАС Поволжского округа от 9 октября 2015 г. N Ф06-1353/2015, ФАС Московского округа от 22 января 2008 г. N КА-А41/14327-07 (Определением ВАС РФ от 7 мая 2009 г. N ВАС-2785/09 отказано в передаче в Президиум ВАС РФ для пересмотра в порядке надзора данного решения) указано, что транспортно-экспедиционная деятельность признается самостоятельным видом деятельности, которая не является посреднической, а договор транспортной экспедиции не относится к посредническим договорам, так как признается самостоятельным видом гражданско-правового договора.

Положения договора транспортной экспедиции аналогичны посредническому договору. При данной правовой конструкции договора экспедитор выполняет роль посредника, что выражается, в частности, в порядке оплаты услуг по договору, предполагающем возмещение издержек посредника.

Отметим: то обстоятельство, что в данном случае экспедитор также несет перед клиентом ответственность за выполнение обязательств привлеченными им исполнителями (перевозчиками) (ст. 803 ГК РФ), не противоречит правовой природе анализируемых отношений как посреднических.

В силу положений п. 1 ст. 993 ГК РФ по общему правилу комиссионер не отвечает перед комитентом за неисполнение третьим лицом сделки, заключенной с ним за счет комитента, кроме случаев, когда комиссионер не проявил необходимой осмотрительности в выборе этого лица либо принял на себя ручательство за исполнение сделки (делькредере).

Таким образом, если стороны договора транспортной экспедиции избрали для своих отношений правовую конструкцию, характерную для посреднической сделки, то обязательство экспедитора по договору характерно для обязательства посредника, принявшего на себя ручательство за исполнение сделки третьим лицом.

При подобной конструкции договора цена договора определяется в виде вознаграждения экспедитора, расходы по перевозке экспедитору возмещаются отдельно и в цену услуг не включаются.

Из изложенного следует, что критерием, по которому следует относить транспортно-экспедиционный договор к той или иной правовой конструкции, является порядок определения цены договора.

Порядок обложения услуг экспедитора НДС и выставления им счетов-фактур в зависимости от правовой квалификации договора. Глава 21 "Налог на добавленную стоимость" Налогового кодекса РФ не содержит особенностей налогообложения при оказании услуг по договору транспортной экспедиции.

Если договор составлен по правовой конструкции договора оказания услуг, то согласно п. 1 ст. 154 НК РФ налоговая база при реализации налогоплательщиком услуг, если иное не предусмотрено данной статьей, определяется как стоимость этих услуг.

Таким образом, у экспедитора налоговой базой по НДС будут все поступления по договору - стоимость всех услуг, оказанных клиенту в рамках договора, включая стоимость перевозки.

В силу п. 3 ст. 169 НК РФ при совершении операций, признаваемых объектом налогообложения, налогоплательщик обязан составить счет-фактуру, вести книги покупок и книги продаж.

Таким образом, в данном случае счет-фактура составляется экспедитором в общеустановленном порядке.

Если договор составлен по посреднической правовой конструкции, то, как следует из п. 1 ст. 156 НК РФ, налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров.

Таким образом, налоговой базой экспедитора по НДС будет только его вознаграждение без учета стоимости перевозки.

Соответственно, для применения порядка выставления счетов-фактур, предусмотренного для посредников, необходимо, чтобы в договоре транспортной экспедиции вознаграждение экспедитора было выделено отдельно от стоимости услуг, оказанных экспедитору третьими лицами.

Согласно п. 3.1 ст. 169 НК РФ в случае выставления и (или) получения налогоплательщиками счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров транспортной экспедиции налогоплательщики обязаны вести журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности при определении ими налоговой базы как суммы дохода, полученной в виде вознаграждения при исполнении данных договоров.

Порядок оформления счетов-фактур в настоящее время установлен Постановлением Правительства РФ от 26 декабря 2011 г. N 1137 (далее - Постановление N 1137).

Указанным Постановлением прямо установлен порядок заполнения реквизитов счетов-фактур в случаях, когда указанные счета-фактуры оформляются лицами, которые непосредственно оказывают услуги, а также агентами, комиссионерами, оказывающими услуги по посредническим договорам.

При этом порядок заполнения счетов-фактур в случае, если экспедитором были оказаны услуги с помощью третьих лиц, Постановлением N 1137 не установлен.

В связи с этим до внесения изменений в указанное Постановление финансовое ведомство в Письме от 15 апреля 2015 г. N 03-07-09/21339 рекомендует руководствоваться Письмом Минфина России от 29 декабря 2012 г. N 03-07-15/161.

Так, на основании указанного Письма экспедиторы, определяющие налоговую базу по НДС как сумму дохода, полученного в виде вознаграждения, в счете-фактуре по услуге экспедитора отражают сумму своего вознаграждения без указания стоимости услуг, определенных договором транспортной экспедиции, приобретаемых экспедитором от своего имени за счет клиента. По услугам третьих лиц, приобретенным экспедитором от своего имени за счет клиентов, экспедиторы могут выставлять счет-фактуру с указанием стоимости всех услуг третьих лиц, возмещаемой клиентами. Но при этом в книге продаж такой счет-фактура не регистрируется.

Аналогичная точка зрения была высказана в совместном Письме ФНС России и Минфина России от 18 февраля 2013 г. N ЕД-4-3/2650@, в Письмах Минфина России от 26 августа 2015 г. N 03-07-11/49125, от 15 апреля 2015 г. N 03-07-09/21339, от 10 января 2013 г. N 03-07-09/01, от 1 ноября 2012 г. N 03-07-09/148.

Из изложенных Писем следует, что порядок составления счетов-фактур, предусмотренный для посреднических договоров, используется в ситуациях, когда экспедитор сумму дохода для цели определения налоговой базы по НДС определяет только как сумму вознаграждения.

Резюмируя, отметим, что если в договоре транспортной экспедиции вознаграждение указано отдельно от стоимости возмещаемых расходов на перевозку груза, то экспедитор оформляет для клиента два счета-фактуры:

1) на сумму вознаграждения без указания стоимости услуг по перевозке;

2) на стоимость услуг по перевозке. При этом данный счет-фактура составляется в порядке, предусмотренном для агентов и комиссионеров. Счет-фактура, который выставляется экспедитором клиенту, не подлежит регистрации в книге продаж. Счет-фактура, полученный экспедитором от перевозчика, не регистрируется в книге покупок, в связи с чем у экспедитора отсутствуют основания для предъявления НДС, выделенного в таком счете-фактуре, к вычету.

Анализ ситуации. В рассматриваемой ситуации договор составлен по правовой конструкции договора оказания услуг, т.е.:

1) экспедитор не обязан исполнять услуги лично, договоры с третьими лицами экспедитор обязан заключать от своего имени;

2) цена услуг по договору является единой и включает в себя вознаграждение экспедитора и стоимость услуг по перевозке груза, выполненной фактическим исполнителем.

В связи с этим, на наш взгляд, налоговые риски в рассматриваемой ситуации отсутствуют. Счет-фактура правомерно выставлен экспедитором в общеустановленном порядке.

В подтверждение данной позиции найдено одно положительное решение. В Постановлении от 22 мая 2014 г. по делу N А11-2391/2013 ФАС Волго-Вятского округа пришел к выводу, что счет-фактура экспедитора, в котором стоимость услуг по перевозке не выделена отдельно от непосредственного вознаграждения экспедитора, может подтверждать право заказчика (клиента) на вычет. При этом суд отметил:

"Приняв во внимание, что услуги экспедитора, оказываемые по договору транспортной экспедиции, сводятся не к заключению сделок от имени клиента (то есть не в представительстве при совершении сделок и иных юридических действий от имени доверителя), а имеют целью обеспечение перевозки груза на отдельных стадиях перевозочного процесса, вывод судов о том, что экспедитор в счете-фактуре должен отражать сумму вознаграждения без указания стоимости услуг, определенных договором транспортной экспедиции, приобретаемых экспедитором от своего имени за счет клиента, следует признать ошибочным.

Возражения налогового органа относительно того, что экспедитор уплачивал НДС только с вознаграждения, а не со всей стоимости услуг по перевозке, во внимание не принимаются, поскольку заказчик не несет ответственности за исполнение контрагентом налоговых обязанностей, в частности за правильность исчисления НДС".

Отрицательная арбитражная практика отсутствует.

Таким образом, по нашему мнению, экспедитором правомерно оформлен единый акт оказания услуг без выделения расходов, понесенных на приобретение услуг третьих лиц.

Налоговые риски при выставлении экспедитором на возмещаемые расходы сводных счетов-фактур с указанием в строке "Продавец" своих данных. Составление сводных счетов-фактур экспедиторами и указание в строке "Продавец" таких счетов-фактур сведений об экспедиторе не предусмотрены налоговым законодательством.

Однако составление подобных счетов-фактур признано допустимым на уровне разъяснений контролирующих органов. Так, в Письме Минфина России от 11 марта 2015 г. N 03-07-09/12550 указано, что Правилами заполнения счета-фактуры, применяемого при расчетах по НДС, утвержденными Постановлением N 1137, порядок составления счетов-фактур экспедиторами по услугам третьих лиц, приобретаемым экспедитором от своего имени за счет клиента, не установлен. Поэтому до внесения соответствующих изменений в Правила при оказании услуг по договору транспортной экспедиции возможно руководствоваться Письмом от 29 декабря 2012 г. N 03-07-15/161. По услугам третьих лиц, приобретенным экспедитором от своего имени за счет клиентов, экспедиторы имеют право выставлять счета-фактуры с указанием стоимости всех услуг третьих лиц, возмещаемой клиентами. При этом отражение в таких счетах-фактурах в строках 2 "Продавец", 2а "Адрес", 2б "ИНН/КПП продавца" данных экспедитора не противоречит нормам Правил (см. также Письмо Минфина России от 15 апреля 2015 г. N 03-07-09/21339).

Из изложенного следует, что контролирующие органы признали специфику оказания транспортно-экспедиционных услуг и необходимость урегулирования вопроса документооборота по НДС на законодательном уровне, в связи с чем позволили при оказании таких услуг оформлять сводные счета-фактуры.

В упомянутом Письме Минфина России N 03-07-15/161 указано, что к сводному счету-фактуре экспедитора должны прилагаться копии счетов-фактур исполнителя . В связи с этим при наличии сводного счета-фактуры экспедитора, а также копий счетов-фактур непосредственных перевозчиков у общества проблем с подтверждением вычетов возникнуть не должно.

При этом сведения о счете-фактуре исполнителя (перевозчика), расходы по которому были предъявлены обществу к возмещению в рамках сводного счета-фактуры, должны быть указаны экспедитором в журнале выставленных счетов-фактур (графы 10 - 12) и включены в его налоговую декларацию (п. 5.1 ст. 174 НК РФ). Однако будет ли контрольная программа налоговой инспекции учитывать специфику выставления сводных счетов-фактур и обеспечивать автоматическое сопоставление книги покупок общества со сведениями, указанными в журнале выставленных счетов-фактур экспедитора, с тем чтобы выйти на книгу продаж исполнителя услуг (перевозчика), на данный момент неизвестно.

В любом случае несовпадение сведений в налоговых декларациях общества и экспедитора не является основанием для отказа в вычете НДС, а может послужить поводом для истребования у общества подтверждающих документов по данным операциям (п. п. 8, 8.1 ст. 88 НК РФ).

В связи с изложенным налоговые риски вычета НДС по сводным счетам-фактурам экспедиторов, в которых в качестве продавца указаны экспедитор и его данные, оцениваются как несущественные.

Избежать необходимости представления документов в налоговую инспекцию в случае выявления противоречий в налоговых декларациях общества и экспедитора позволит только отказ от использования в отношениях с экспедиторами сводных счетов-фактур и переход на счета-фактуры, где в качестве продавцов указываются исполнители услуг.

Выводы. Учитывая, что цена услуг по договору сформирована как единая величина, включающая в себя вознаграждение экспедитора и стоимость всех приобретенных экспедитором услуг, экспедитор не обязан в рассматриваемой ситуации перевыставлять счета-фактуры аналогично правилам, действующим для посреднических договоров.

По мнению автора, в случае принятия к учету первичных документов без выделения стоимости услуг по перевозке и без перевыставления счетов-фактур с реквизитами непосредственного перевозчика у общества отсутствуют налоговые риски.

В случае выставления экспедитором в адрес общества на возмещаемые расходы сводных счетов-фактур с указанием в строке "Продавец" своих данных налоговые риски вычета НДС по сводным счетам-фактурам экспедиторов оцениваются как несущественные.