Статья 8 пункт 3.2 описание. Административное наказание

- Налог как сложнейшая экономическая и правовая категория

- Социально-экономическая сущность налогов в современном обществе

- Понятия «налог» и «сбор», их разграничение

- Функции налогов

- Принципы налогообложения

- Юридические и организационные принципы налогообложения

- Классификация налогов

- Обязательные и факультативные элементы налога

- Сущность и классификация налоговых льгот

- Налоговая система и налоговая политика государства

- Понятие и теоретические характеристики налоговой системы

- Налоговая политика государства: сущность, цели и формы

- Сущность и основные аспекты налоговых реформ

- Налоговое администрирование как неотъемлемый атрибут налоговой системы

- Понятие и сущность налогового администрирования

- Функции налогового администрирования

- Налоговые органы как центральное звено налоговых администраций

- Функции налоговых органов

- Модернизация налоговых органов - стратегическое направление совершенствования налогового администрирования

- Взаимодействие таможенных и налоговых органов

- Взаимодействие органов внутренних дел и налоговых органов

- Понятие и сущность налогового администрирования

- Реализация налоговыми органами основных полномочий налогового контроля

- Формы налогового контроля

- Постановка на учет налогоплательщиков (плательщиков сборов) и налоговых агентов

- Организация камеральных налоговых проверок

- Организация выездных налоговых проверок

- Действия по осуществлению налогового контроля, проводимые в процессе выездной налоговой проверки

- Окончание выездной проверки и реализация ее результатов

- Взыскание недоимок по налогам и сборам

- Реализация прав и обязанностей налогоплательщиков, плательщиков сборов и налоговых агентов

- Понятия «налогоплательщик», «плательщик сбора» и «налоговый агент»

- Характеристика и обеспечение прав налогоплательщиков

- Отсрочка или рассрочка по уплате налога

- Обязанности налогоплательщиков и налоговых агентов

- Способы обеспечения исполнения обязанностей по уплате налогов и сборов

- Ответственность за нарушение законодательства о налогах и сборах

- Общая характеристика способов снижения налоговых обязательств

- Ответственность за нарушения налогового законодательства

- Налоговые правонарушения и ответственность за их совершение

- Административная ответственность в сфере налогообложения

- Налоговые преступления и ответственность за их совершение

- Характеристика налогов, сборов и страховых взносов Российской Федерации

- Виды налогов и сборов современной России

- Порядок установления, изменения и отмены федеральных, региональных и местных налогов и сборов

- Федеральные налоги и сборы

- Налог на добавленную стоимость

- Плательщики НДС

- Объект налогообложения НДС

- Операции, не подлежащие обложению НДС

- Налоговая база по НДС

- Налоговые агенты по НДС

- Налоговые ставки по НДС

- Порядок исчисления НДС

- Акцизы

- Налог на доходы физических лиц

- Доходы, не подлежащие налогообложению

- Налоговые вычеты

- Налоговые ставки

- Порядок исчисления и уплаты налога на доходы физических лиц

- Единый социальный налог

- Налог на прибыль организаций

- Налог на добычу полезных ископаемых

- Налоговая база по НДПИ

- Водный налог

- Сборы за пользование объектами животного мира и объектами водных биологических ресурсов

- Государственная пошлина

- Порядок и сроки уплаты госпошлины

- Налог на добавленную стоимость

- Региональные налоги

- Транспортный налог

- Налог на игорный бизнес

- Налог на имущество организаций

- Местные налоги

- Земельный налог

- Порядок исчисления земельного налога

- Налог на имущество физических лиц

- Земельный налог

- Специальные налоговые режимы

- Упрощенная система налогообложения

- Объекты налогообложения при УСН

- Налоговый период при УСН

- Особенности применения УСН индивидуальными предпринимателями на основе патента

- Система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности

- Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

- Объектом налогообложения по ЕСХН

- Система налогообложения при выполнении соглашений о разделе продукции

- Cпособы раздела продукции при выполнении соглашений о разделе продукции

- Упрощенная система налогообложения

- Обязательные страховые взносы

- Концептуальные основы обязательного социального страхования

- Страховые взносы на обязательное пенсионное, социальное и медицинское страхование

- Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

- Налоговое право зарубежных стран

- Общая характеристика налогового права зарубежных стран

- Налоговая политика и налоговое право зарубежных стран

- Система источников налогового права зарубежных стран

- Принципы налогового права зарубежных стран

- Практика местного налогообложения за рубежом

- Санкции за налоговые правонарушения в зарубежных государствах

Налоговые преступления и ответственность за их совершение

Уголовная ответственность за совершение налоговых преступлений в России была впервые введена в 1992 г., когда УК РСФСР был дополнен ст. 162.1 «Уклонение от подачи декларации о доходах» и 162.2 «Сокрытие доходов (прибыли) или иных объектов налогообложения».

Налоговое преступление - это виновное общественно опасное деяние (действие или бездействие) в сфере налогообложения, за совершение которого Уголовным кодексом РФ (УК) предусмотрено наказание.

Уголовная ответственность за совершение налоговых преступлений является самым тяжелым видом ответственности за нарушение законодательства о налогах и сборах. Она характеризуется следующими юридическими особенностями:

- субъектами являются только физические лица;

- осуществляется только в судебном порядке;

- применяется за наиболее общественно опасные деяния - преступления;

- предусматривает строгие меры государственного принуждения;

- производство по делам о налоговых преступлениях осуществляется подразделениями по налоговым преступлениям МВД.

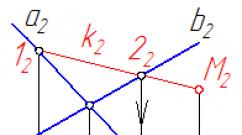

Признаки налогового представления представлены на рисунке.

Общественная опасность деяния является признаком налогового преступления, раскрывающим его социальную сущность. Она проявляется в том, что общественно опасное деяние причиняет вред или создает угрозу его причинения как напрямую - налоговой системе и государству (ибо направлена против государственной казны), так и опосредованно - создают угрозу причинения вреда личности и обществу (ибо государственный бюджет, является средством финансового обеспечения государством его функций перед обществом и человеком - охранительных, организационных и социальных).

Противоправность означает запрещенность деяния уголовным законодательством. Значение данного признака состоит в том, что от его соблюдения зависит реализация провозглашенного в Конституции РФ и ст. 3 УК принципа законности. Противоправность, являясь юридическим выражением общественной опасности, связана с общественной опасностью так же, как форма с содержанием.

Виновность как признак означает необходимость наличия вины в действиях лиц. Общественно опасное деяние признается преступлением лишь с учетом психического отношения лица к действию (бездействию) и преступным последствиям в форме умысла или неосторожности (ст. 24-27 УК).

Наказуемость как признак заключается в угрозе применения наказания при нарушении норм уголовного законодательства, запрещающих совершать те или иные деяния. Таким образом, только запрещенное уголовным законодательством под угрозой наказания деяние признается преступлением.

Мерами наказания в рамках уголовной ответственности за совершение налоговых преступлений являются в основном пени и штрафы. В УК РФ предусмотрена ответственность:

- за уклонение от уплаты налогов и сборов (ст. 198-199);

- за неисполнение обязанностей налогового агента (ст. 199.1);

- за сокрытие имущества от взыскания (ст. 199.2).

По закону не всякая недоимка признается преступлением. Для возбуждения уголовного дела важен размер налогового долга. Уголовному преследованию подвергаются два вида неуплат: в крупном и особо крупном размерах.

Крупным размером признается сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более 500 тыс. руб., при условии, что доля неуплаченных налогов и (или) сборов превышает 10% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 1,5 млн. руб. А особо крупным размером признается сумма, составляющая за период в пределах трех финансовых лет подряд более 2,5 млн. руб., при условии, что доля неуплаченных налогов и (или) сборов превышает 20% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 7,5 млн. руб.

Пример 1. В ходе налоговой проверки за 2006-2008 гг. выяснилось, что ЗАО «Партнер» в 2008 г. недоплатило в бюджет 744 тыс. руб. Всего за период общество должно было заплатить 6,2 млн. руб. Следователь возбудил уголовное дело (ч. 1 ст. 199 УК РФ), потому что сумма недоимки превысила 500 тыс. руб. и составила 12% причитающихся с общества налогов (7 440 000 руб. / / 6 200 000 руб. х 100% = 12%).

Если размер недоимки больше 1,5 млн. руб., процентное соотношение неуплаченных и причитающихся налогов не имеет значения.

Недоимка рассчитывается только за три финансовых года, следующих подряд.

Пример 2. В 2006 г. ООО «Атлант» не заплатило налогов на сумму 140 тыс. руб., в 2007 г. - 150 тыс. руб., в 2008 г. - 180 тыс. руб., в 2009 г. - 135 тыс. руб. Общая сумма недоимки за четыре года составила 605 тыс. руб. Возбудить уголовное дело следователь не мог, так как сумма недоимки за три года подряд (с 2006 по 2008 г. или с 2007 по 2009 г.) была меньше 500 тыс. руб.

В НК РФ и УК РФ установлен исчерпывающий перечень преступных способов уклонения от уплаты налогов. В частности, к таковым относятся непредставление в налоговую инспекцию налоговой декларации или других обязательных документов и (или) указание в этих документах заведомо ложных сведений. Следует заметить, что обязанность представления в инспекцию «других документов» должна быть прописана в федеральных налоговых законах. Если же бухгалтер не выполнил требование, предусмотренное, например, в указе Президента РФ или постановлении Правительства РФ, уголовная ответственность в этом случае не возникает.

Если же организация представила в налоговую инспекцию достоверную отчетность, но налоги при этом не уплатила (независимо от причин), привлечь ее руководство к ответственности по ст. 199 УК следователь не вправе.

В ст. 199 УК перечислены все виды наказания за уклонение от уплаты налогов:

- штраф от 100 тыс. до 300 тыс. руб.;

- штраф в размере заработной платы или другого дохода осужденного за период от одного года до двух лет;

- арест на срок от четырех до шести месяцев;

- лишение свободы на срок до двух лет;

- лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет.

При наличии отягчающих обстоятельств, к которым относятся случаи совершения преступления группой лиц (например, руководителем и главным бухгалтером) по предварительному сговору, а также уклонения от уплаты налогов в особо крупном размере, то наказание устанавливается более строгое:

- лишение свободы на срок до шести лет;

- лишение права занимать руководящие должности или заниматься определенной деятельностью на срок до трех лет;

- штраф от 200 тыс. до 500 тыс. руб.;

- штраф в размере заработной платы или другого дохода осужденного за период от одного года до трех лет.

Точно такие же виды наказаний и объем ответственности предусмотрены для руководства организации - налогового агента за неисполнение обязанностей «налогового посредника» (ст. 199.1 УК).

Как правило, за уклонение организации от уплаты налогов суд привлекает к уголовной ответственности ее руководителя, потому что именно он отвечает за законность всех хозяйственных операций (так сказано в ст. 6 ФЗ «О бухгалтерском учете»). Как показывает практика, одновременно и руководителя, и главного бухгалтера наказывают лишь в 10-15% случаев, и лишь в 3-5% случаев ответственность несет один главный бухгалтер. Если главный бухгалтер не был заинтересован в уклонении от уплаты налогов, но при этом осведомлен о незаконных действиях своего руководителя (так как подписывал все необходимые документы), тогда суд может привлечь его как соисполнителя.

В связи с упразднением Федеральной службы налоговой полиции уголовные дела по уклонению от уплаты налогов и сборов сейчас расследует структурное подразделение МВД - Главное управление по налоговым преступлениям (а на местах - управления и отделы). Сведения о налоговых преступлениях могут поступать к следователю из разных источников, например от других государственных органов (налоговой инспекции, таможенных органов, службы финансового мониторинга и т.п.), даже из средств массовой информации (когда организация постоянно размещает рекламу, а в налоговую инспекцию сдает «нулевые» балансы). Но чаще всего сведения о возможном наличии состава преступления поступают из налоговых инспекций. Это связано с тем, что налоговые органы обязаны направлять материалы своих проверок в МВД, если обнаружат, что сумма неуплаченных налогов больше 500 тыс. руб.

Судебная практика показывает, что независимо от суммы недоимки суды наказывают обвиняемых, как правило, условно, ссылаясь на различные смягчающие обстоятельства (положительные характеристики осужденного с места учебы, от друзей, коллег по работе и т.д., наличие маленьких детей, различные заболевания). Оплата недоимки по налогам также может быть расценена судом как смягчающее обстоятельство. Если же обвиняемый недоимку не возместил, прокурор может предъявить к нему также гражданский иск. Однако по НК платить налоги обязано предприятие из своих средств, а не его руководитель или главный бухгалтер из личных средств. При этом Верховный Суд РФ считает, что если обвиняемые не использовали деньги, подлежащие уплате в качестве налогов, в личных целях, то погашать недоимку нужно из средств организации.

Пример 3. Останкинский районный суд (г. Москва) осудил директора и главного бухгалтера ЗАО «Тарос корпорейшен» за уклонение фирмы от уплаты налогов и обязал осужденных недоимку погасить.

Верховный Суд РФ отменил решение районного суда в части взыскания с осужденных неуплаченных налогов, так как обязанность платить налоги лежит на организации, а не на ее сотрудниках. Кроме того, осужденные использовали неуплаченные деньги на нужды фирмы (определение Судебной коллегии по уголовным делам Верховного Суда РФ от 11 января 2001 г.).

Следует заметить, что представленные признаки налогового преступления в полной мере могут быть отнесены и к налоговым правонарушениям. Только характеристика их в последнем случае раскрывается через соответствующие нормы налогового и административного законодательства.

НАЛОГОВЫЕ ПРЕСТУПЛЕНИЯ

разновидность преступлений в сфере экономической деятельности, посягающих на финансовую систему государства; включают в себя две группы преступныхдеяний: "Уклонение гражданина от уплаты налога",(ст. 198 УК);

"Уклонение от уплаты налогов с организаций" (ст. 199 УК). В первой статье речь идет о непредставлении декларации о доходах в случаях, когда подача декларации обязательна, либо включении в декларацию заведомо искаженных данных о доходах или расходах (в крупном размере, т.е. когда сумма неуплаченного налога превышает 200 МРОТ). Гражданин, ранее судимый за уклонение от уплаты налога либо совершивший преступление в особо крупном размере (свыше 500 МРОТ), может быть осужден на срок до 3 лет лишения свободы. Во второй статье речь идет об уклонении, которое осуществляется путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо путем сокрытия других объектов налогообложения, совершенного в крупном размере, которым в данном случае признается сумма неуплаченного налога, превышающая 1 тыс. МРОТ. Неоднократное совершение этого преступления влечет за собой наказание в виде лишения свободы сроком до 5 лет.. *

Случаи обязательной подачи налоговой декларации определены Законом РФ от 7 декабря 1991 г. № 1998-1 "О подоходном налоге с физических лиц".

К налогам не относятся отчисления во внебюджетные социальные фонды (пенсионный, занятости,обязательного медицинского страхования,социального страхования), которые производят юридические лица.

Субъектом преступления, предусмотренного ст. 199 УК, является служащий организации,в обязанности которого входит подписание представляемых в органы налоговой службы документов, необходимых для исчисления и уплаты налогов и обеспечения достоверности изложенных в них сведений, либо лицо, фактически выполняющее указанные действия. Фактическое выполнение обязанностей руководителя и главного бухгалтера охватывает и такие ситуации, как "посредственное причинение", при которых юридические руководители лишь выполняют указания фактического, действуя невиновно. В этих случаях фактический руководитель является исполнителем, а не соучастником преступления.

Пленум Верховного Суда РФ указал, что уголовную ответственность влечет не само непредставление (либо представление искаженных) отчетных документов в налоговые органы, а связанная с такими действиями (бездействием) фактическая неуплата налога в срок, установленный законодательством. Если

полная и достоверная информация об объекте налогообложения была представлена органам налоговой службы, то фактическая неуплата налога с этого объекта не влечет уголовной ответственности по ст.198,199 УК. Уклонение от уплаты налогов с организаций может быть признано совершенным в крупном размере как в случаях, когда сумма неуплаченного налога превышает 1 тыс. МРОТ по какому-либо одному из видов налогов, так и в случае, когда эта сумма складывается из нескольких различных налогов.

Как и все экономические преступления, деяние расценивается как И.п. только если оно совершено умышленно. Нарушения налогового законодательства, допущенные по неосторожности, по УК не преследуются. Работники налоговых органов, умышленно, с использованием своих служебных полномочий содействовавшие совершению преступлений, предусмотренных ст. 198, 199 УК, несут ответственность как соучастники данных преступлений, а в соответствующих случаях - и за преступления против интересов государственной службы.

Энциклопедия юриста . 2005 .

Смотреть что такое "НАЛОГОВЫЕ ПРЕСТУПЛЕНИЯ" в других словарях:

НАЛОГОВЫЕ ПРЕСТУПЛЕНИЯ - общественно опасные деяния, предусмотренные ст. 194, 198 и 199 УК РФ, виновно (с умыслом или по неосторожности) совершенные вменяемым лицом, достигшим возраста уголовной ответственности. В соответствии с п. 2 ст. 10 НК производство по делам о… …

НАЛОГОВЫЕ ПРЕСТУПЛЕНИЯ - (англ. tax offences) – предусмотренные уголовным законом виновно совершенные противоправные общественно опасные деяния (действия или бездействие), посягающие на действующую налоговую систему, за которые предусмотрена уголовная ответственность.… …

Налоговые преступления это преступления, связанные с уклонением от уплаты налогов. В настоящее время уголовная ответственность за совершение налоговых преступлений в российском законодательстве предусмотрена статьями 198, 199, 199.1, 199.2… … Википедия

Группа в значительной мере сходных по объекту посягательства преступлений, объединенная законодателем в разделе VIII УК. который состоит из трех глав: гл. 21 Преступления против собственности, гл. 22 Преступления в сфере экономической… … Энциклопедия юриста

Налоговые органы - (англ. tax bodies) по законодательству РФ о налогах и сборах Министерство РФ по налогам и сборам (МНС РФ) и его подразделения (ст. 30 НК РФ*). В случаях, предусмотренных НК РФ … Энциклопедия права

НАЛОГОВЫЕ ПОЛНОМОЧИЯ - 1) предусмотренная налоговым законодательством возможность участника налоговых правоотношений (государственных органов) осуществлять определенные действия или требовать известных действий от других участников этих правоотношений… … Финансово-кредитный энциклопедический словарь

НАЛОГОВЫЕ ОРГАНЫ - государственные органы, осуществляющие в соответствии с действующим налоговым законодательством сбор налогов. Налоговыми органами в РФ являются МНС и его подразделения. В случаях, предусмотренных НК, полномочиями налоговых органов обладают… … Энциклопедия российского и международного налогообложения

налоговые органы - по законодательству РФ Государственная налоговая служба Российской Федерации и ее территориальные подразделения в РФ. * * * (англ. tax bodies) по законодательству РФ о налогах и сборах Министерство РФ по налогам и сборам (МНС РФ) и его… … Большой юридический словарь

Финансовые преступления это общественно опасные деяния, посягающие на финансово экономические отношения, урегулированные нормами финансового (в том числе налогового, валютного) права, по формированию, распределению, перераспределению и… … Википедия

ХОЗЯЙСТВЕННЫЕ ПРЕСТУПЛЕНИЯ - В советском уголовном праве – преступления, причиняющие вред социалистической системе хозяйства, но совершённые без контрреволюционного умысла. Ст. 4 Конституции СССР устанавливает, что экономическую основу СССР составляют социалистическая… … Советский юридический словарь

Книги

- Налоговые преступления. Расследование. Монография , Александров Игорь Викторович. Монография является комплексным криминалистическим исследованием проблем расследования уклонения от уплаты налогов. Научная новизна этой работы состоит в том, что она является первой…