Упд строка 5 правила заполнения. Универсальные передаточные документы

Универсальный передаточный документ (далее УПД) принят 21 октября 2013 года – это единая форма, замещающая комплект первичных документов по передачи материальных ценностей и счет-фактуру. Документ имеет рекомендательный характер, и как оформлять факты хозяйственной жизни решает сам предприниматель или организация. УПД разработан на основе формы счета-фактуры, который позволяет объединить счет-фактуру с разными формами учета (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН), а так же:

- Учесть оформленный факт хозяйственной жизни в целях бухгалтерского учета;

- Использовать право на налоговый вычет по НДС ;

- Подтвердить затраты в целях исчисления налога на прибыль;

- Исключить дублирование.

Применение УПД:

- Отгрузка товаров (без транспортировки и с транспортировкой);

- Передача результатов выполненных работ;

- Оказание услуг;

- Передача имущественных прав;

- Отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

Форма УПД не применяется только в качестве счета-фактуры . Поэтому, при получении предоплаты или сумм, связанных с оплатой реализованных товаров (работ, услуг), а так же при исполнении обязанностей налоговых агентов, необходимо выставлять счета-фактуры отдельно, в установленном порядке.

Факт хозяйственной жизни – сделка, событие, операция, которые оказывают или способны оказывать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств.

Налоговые вычеты – суммы, на которые можно уменьшить налог, начисленный к уплате в бюджет. В основном, это те суммы НДС, которые поставщики указали в счет-фактурах на товары (работы, услуги), приобретенные предпринимателями или организациями.

Наименование и расшифровка заполнения УНИВЕРСАЛЬНОГО ПЕРЕДАТОЧНОГО ДОКУМЕНТА

Раздел СЧЕТ-ФАКТУРА

Счет-фактура № ___1 ______ от 10.12.2016 __ (1) – порядковый номер и дата составления счета-фактуры , применяемого при расчетах по налогу на добавленную стоимость. При составлении (выставлении) комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенты), реализующему товары (работы, услуги), имущественные права от своего имени, а так же при составлении в указанном случае комиссионером (агентом) счета-фактуры, выставляемого покупателю, указывается дата выписки счета-фактуры комиссионером (агентом). Порядковые номера таких счет-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур.

Исправление № ___--- ____ от ____--- ____ (1а) - порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления . При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

Продавец __ООО «Петров» ___ (2) - полное или сокращенное наименование продавца – юридического лица в соответствии с учредительными документами, фамилия , имя , отчество индивидуального предпринимателя или название организации.

Адрес _____129657, Москва, ул. Петрова, д. 10 ____ (2а) – место нахождения продавца – юридического лица в соответствии с учредительными документами, место жительства индивидуального предпринимателя или юридический адрес организации.

ИНН/КПП продавца ___8563577373/784678678 _ (2б) – идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца . Иностранные организации ставят прочерк.

Грузоотправитель и его адрес _____он же ___(3) – полное или сокращенное наименование грузоотправителя

Грузополучатель и его адрес ____ООО «Иванов», Москва, ул. Иванова, д. 125___ (4 ) – полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес.

К платежно-расчетному документу № ________ от _________ (5) – реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Покупатель ____ООО «Иванов»__ (6) – полное или сокращенное наименование покупателя в соответствии с учредительными документами.

Адрес ___ 128904, Москва, ул. Иванова, д. 125____ (6а) – место нахождения покупателя в соответствии с учредительными документами.

ИНН/КПП покупателя ____4565473777/767670763_ (6б ) – идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя.

Валюта: наименование, код ____Российский рубль, 643__ (7) – наименование валюты , которая является единой для всех перечисленных в счет-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов.

ГРАФЫ в товарном отделе

Графа 1 – наименование поставляемых (отгружаемых) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав , а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) передачи имущественных прав – наименование поставляемых товаров (описание работ, услуг), имущественных прав.

Графа 2 и 2а - единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк.

Графа 3 – количество (объем) поставляемых товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк.

Графа 4 – цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк.

Графа 5 – стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость.

Графа 6 – сумма акциза по подакцизным товарам . При отсутствии показателя вносится запись «без акциза».

Графа 7 – налоговая ставка . По операциям, указанным в п.5 статьи 168 Налогового кодекса РФ, вносится запись «без НДС».

Графа 8 – сумма налога на добавленную стоимость , предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав – сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии п.4 статьи 164 Налогового кодекса РФ.

Графа 9 – стоимость всего количества поставляемых (отгружаемых) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав – получение суммы оплаты, частичной оплаты.

Графа 10 и 10а – страна происхождения товара (цифровой код и соответствующее уму краткое наименование) в соответствии с Общероссийским классификатором стран. Данные графы заполняются в отношении товаров, страной происхождения которых не является РФ.

Графа 11 – номер таможенной декларации . Данная графа заполняется в отношении товаров, страной происхождения которых не является РФ

Строка «Всего к оплате»

заполняется для составления книги покупок, книги продаж

, а в случаях, предусмотренных приложениями N 4 и 5 к постановлению Правительства РФ от 26 декабря 2011 г. N 1137, для составления дополнительных листов к книгам покупок и книгам продаж.

Левая колонка УПД

Графа «Статус» - «1» -УПД заменяет счет-фактуру и передаточный акт; «2» - УПД заменяет только передаточный акт, т.е. является первичным документом.

Графа А «№ п/п» - порядковый номер записи в таблице .

Графа Б «Код товара/ работ, услуг» - если в УПН отражается товар, то необходимо указать его артикул . Если отражаются работы или услуги – то ОКВЭД, или ОКУН.

Строки под товарным отделом и подписи сторон

«Основание передачи (сдачи) / получения (приемки)» Договор поставки N10 от 1.12.2016, доверенность на получение товарно-материальных ценностей № 001 от 10.12.2016_ – необходимо указать информацию, идентифицирующую возникающие отношение сторон: виды отношений, реквизиты договоров, соглашений, поручений и пр. (или сведения о договоре , указанные в документе Реализация (акт, накладная)).

«Данные о транспортировке и грузе» ____Транспортная накладная № 1 от 10.12.2016___ – необходимо указать реквизиты транспортных документов (транспортной накладной, путевого листа), поручение экспедиторам, складских расписок и другую уточняющую информацию перевозке.

«Товар (груз) передал/услуги, результаты работ, права сдал» – - должность лица, совершившего отгрузку или лица уполномоченного действовать по сделки передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта. Если лицо одновременно является лицом, уполномоченным на подписание счетов-фактур и подписавшее документ от имени руководителя (главного бухгалтера), то в этой строке указывают только сведения о его должности и Ф.И.О без повторения подписи.

«Дата отгрузки, передачи (сдачи)» – необходимо указать дату совершения факта хозяйственной жизни, то есть фактическую дату отгрузки товара, оказания услуги, передачи результатов выполненных работ, передачи имущественных прав.

«Иные сведения об отгрузке, передаче» - дополнительная информация, например, данные о паспортах, сертификатов продукции. Если имеются неотъемлемые приложения к УПД – указывают количество этих документов и их вид.

– необходимо указать должность лица , ответственного за правильное оформление сделки (операции) со стороны продавца, его подпись с указанием фамилии и инициалов . Если это лицо одновременно является лицом, совершившим отгрузку или уполномоченным действовать по сделке от имени экономического субъекта (строка ), то (при наличии подписи в строке ) в этой строке можно указать только его должность и Ф.И.О. без повторения подписи. Если это лицо одновременно является лицом, уполномоченным на подписание счетов-фактур и подписавшим документ от имени руководителя (главного бухгалтера), то в этой строке также указывают только его должность и Ф.И.О. без повторения подписи. Если за правильность оформления операции отвечают одновременно несколько лиц, то в документ нужно ввести дополнительную строку () для указания должности, Ф.И.О. и подписи второго ответственного лица.

«Наименование экономического субъекта – составителя документа (в т.ч. комиссионера (агента))» - может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны продавца . В этой строке указывают: сведения об экономическом субъекте, ведущем бухгалтерский учет продавца на основании договор или сведения о комиссионере (агенте), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные у продавца от своего имени (в этом случае в строке указываются реквизиты договора между комитентом (принципалам) и посредником). Строку можно не заполнять при наличии печати, имеющей в своем составе полное наименование экономического субъекта, составившего документ.

«Товар (груз) получил/ услуги, результаты работ, права принял» – необходимо указать должность лица, получившего груз и (или) уполномоченного на принятие услуг, результатов работ, прав по сделке передачи результатов работ (услуг, имущественных прав) от имени покупателя; а также его подпись с указанием фамилии и инициалов .

«Дата получения (приемка)» – указывают фактическую дату получения товара (груза), принятия результатов выполненных работ, получения имущественных прав покупателем или иным лицом, уполномоченным покупателем. Имейте в виду, дата получения не может быть ранее даты составления УПД (строка 1) и даты передачи, зафиксированной продавцом в строке .

«Иные сведения о получении, приемке» - в этой строке отражают сведения о наличии либо отсутствии претензий ; а также данные о документах, оформленных покупателем (заказчиком) при получении товаров (работ, услуг, имущественных прав), являющихся неотъемлемыми приложениями к УПД. Например: без претензии. При наличии претензий указывают сведения о дополнительных документах, оформленных при получении/приемке товаров.

«Ответственный за правильное оформление сделки, операции» – указывается должность лица, ответственного за правильное оформление сделки , операции со стороны покупателя, его подпись с указанием фамилии и инициалов. В случае если лицо, ответственное за оформление сделки, одновременно является лицом, уполномоченным действовать по сделке от имени экономического субъекта (строка ), то в этой строке заполняют только сведения о должности и Ф.И.О. без повторения подписи. Если за правильность оформления операции отвечают одновременно несколько лиц, то в документ нужно ввести дополнительную строку, () для указания должности, Ф.И.О. и подписи второго ответственного лиц.

«Наименование экономического субъекта – составителя документа»

- в строке может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны покупателя (участника сделки, операции

). Например, сведения о лице, ведущем бухгалтерский учет экономического субъекта на основании договора. Строку можно не заполнять при наличии печати, имеющей в своем составе полное наименование экономического субъекта, принимающего участие в составлении конкретного двустороннего документа.

«М.П.»

- ставятся печати (или ИНН/КПП) экономических субъектов - составителей документа. Однако отсутствие печатей (при наличии всех обязательных реквизитов) не будет основанием для отказа в принятии документа к налоговому учету.

Первый экземпляр счет-фактуры, составленным на бумажном носителе, выставляется покупателю, второй остается у продавца.

Исправление

Правила исправления УПД зависит от статуса оформленного УПД.

Статус «1»: ошибки в показателях, относящихся одновременно и к счету-фактуре, и к первичному учетному документу, которые для счета-фактуры квалифицируются как ошибки, препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг, имущественных прав), наименование товаров (работ, услуг, имущественных прав), их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю. В таком случае рекомендуется оформление нового исправленного УПД со статусом «1». В новом экземпляре УПД сохраняются данные строки (1), составленного до внесения в него исправлений, в строке (1а) указываются порядковый номер исправлений и дата исправления, с указанием новых сведений. Подписание нового исправленного УПД рекомендуется осуществлять в том же порядке, как и составленный УПД до внесения исправлений.

Статус «2»:

налогоплательщик ошибочно признал операцию освобождаемой от налогообложения в соответствии со ст. 149 НК РФ или ошибочно определил место реализации товаров (работ, услуг, имущественных прав) в соответствии со ст. ст. 147, 148 НК РФ. В этом случае УПД первоначально мог быть оформлен только в качестве первичного учетного документа, т.е. со статусом «2». В результате внесения исправлений возникла необходимость внесения в него исправлений, влекущих за собой изменение данных о стоимости отгрузки и обязанность выставления счета-фактуры.

В таких случаях исправление показателей УПД в части первичного учетного документа может производиться согласно общим рекомендациям; в новом экземпляре УПД сохраняются данные строки (1), составленного до внесения в него исправлений, в строке (1а) указываются порядковый номер исправлений и дата исправления, с указанием новых сведений. А счет-фактуру в этом случае на основании исправленных данных об отгрузке рекомендуется выставлять отдельно.

Статья 141.1. Нарушение порядка финансирования избирательной кампании кандидата, избирательного объединения, деятельности инициативной группы по проведению референдума, иной группы участников референдума

Универсальный передаточный документ (УПД) позволяет объединить передаточный акт и счет-фактуру в одном первичном документе. Какая форма УПД действует сегодня, как правильно заполнить УПД, образец ее заполнения – все это вы найдете в нашей статье.

Форма УПД и сфера ее применения

Форма УПД была опубликована в письме ФНС РФ от 21.10.2013 № ММВ-20-3/96. Она носит рекомендательный характер, то есть налогоплательщики не обязаны использовать ее вместо привычных форм документов, а налоговики не могут оштрафовать за ее неприменение.

УПД (образец заполнения см. в конце статьи) включает в себя реквизиты, обязательные для документов по передаче материальных ценностей и счета-фактуры, что позволяет объединить в нем информацию следующих унифицированных документов:

- товарная накладная ТОРГ-12 ,

- накладная на отпуск материалов на сторону М-15 ,

- акт приема-передачи основных средств ОС-1 ,

- товарно-транспортная накладная 1-Т (товарный раздел),

Таким образом, оформление УПД (образец заполнения вы найдете ниже) возможно для операций:

- отгрузки товара,

- оказания услуг,

- передачи результата выполненных работ,

- отгрузки/передачи товара/работ/услуг комиссионером/агентом комитенту/принципалу,

- передачи имущественных прав.

Применяя бланк УПД, налогоплательщик не нарушает законодательства о бухучете и налогообложении, и вправе использовать его для бухгалтерского учета передачи товара, выполненных работ, услуг и имущественных прав, для заявления налогового вычета по НДС и для подтверждения затрат в целях исчисления налогов, в т.ч. на прибыль.

Заполняя универсальный передаточный документ, бланк (скачать можно ) разрешено дополнять новыми строками и графами, не изменяя при этом реквизитов счета-фактуры, а также обязательных реквизитов документа, предусмотренных ст. 9 Закона о бухучете № 402-ФЗ. Применяемая форма УПД утверждается руководителем вместе с остальными формами «первички», прилагаемыми к учетной политике фирмы.

Может использоваться не только печатная форма УПД, но и электронная, формат которой утвержден приказом ФНС РФ от 24.03.2016 № ММВ-7-15/155.

Правила оформления УПД

В приложениях № 2-4 к письму ФНС № ММВ-20-3/96 приводится инструкция по заполнению УПД, включая и перечень операций, для оформления которых может использоваться данная форма. Особенности оформления УПД различны в зависимости от статуса документа:

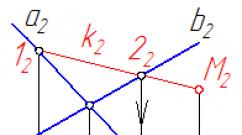

- Статус «1» означает, что УПД сочетает счет-фактуру и акт передачи, значит, заполняются все строки, обязательные для этих документов (поля счета-фактуры оформляют с учетом правил для их заполнения, утв. Постановлением Правительства от 26.12.2011 № 1137 в последней редакции). Наш пример заполнения УПД приведен для статуса «1».

- Статус «2» – УПД включает только передаточный акт и используется, как первичный документ. В этом случае не заполняются поля, обязательные для счета-фактуры: строка 5, графы 6, 7, 10, 10а, 11; остальные поля нужно заполнить. Неверное указание статуса «2», вместо «1», не лишает покупателя права на налоговый вычет по НДС, если в УПД правила заполнения всех показателей, относящихся к счету-фактуре, соблюдены. Статус «2» применим для «упрощенцев» и тех, кто не является плательщиком НДС, поскольку выставление УПД не влечет для них обязанности уплаты данного налога.

Правильное оформление УПД (образец заполнения которой мы приводим) предполагает, что документу, имеющему статус «1», присваивается номер, согласно хронологии нумерации счетов-фактур.

УПД со статусом «2» нумеруются в порядке, соответствующем нумерации «первички»: актов, накладных и т.п.

Нужна ли печать на УПД?

Для печати фирмы в УПД предусмотрено поле «М.П.». При ее наличии можно не заполнять строки о наименовании составителя документа 14 и 19.

В то же время, печать организации не является обязательным реквизитом для счета-фактуры и первичного передаточного документа, поэтому в УПД она также не обязательна. Вычету НДС и подтверждению расходов в целях налогообложения отсутствие печати не препятствует.

Какую форму УПД применять при изменении формы счета-фактуры

В 2017 г. форма счета-фактуры меняется уже второй раз, ее новую версию нужно будет применять с 1 октября 2017 г. (постановление Правительства РФ от 19.08.2017 № 981). Что касается электронных УПД, то их форматы утверждены одновременно с новыми форматами счетов-фактур, а вот «бумажный» бланк УПД до сих пор остается неизменным, ведь ФНС его обновленную форму не утверждала. Как быть в такой ситуации?

Учитывая, что правила заполнения УПД образец бланка разрешает дополнять новыми полями, рекомендуем привести с 01.10.2017 г. свою форму УПД в соответствие с новой формой счета-фактуры, например, скорректировав бланк УПД в «эксель» или иной программе (утв. постановлением Правительства от 26.12.2011 № 1137 в редакции от 19.08.2017).

Универсальный передаточный документ: образец заполнения

Федеральная налоговая служба направляет для сведения и использования при проведении мероприятий налогового контроля рекомендации по вопросу оценки налоговыми органами документов, которые одновременно содержат все обязательные реквизиты, предусмотренные законодательством и для счетов-фактур, и для первичных учетных документов.

В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее - НК РФ) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном главой 21 НК РФ.

При этом глава 21 НК РФ и постановление Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее - постановление Правительства РФ № 1137) не содержат ограничений на введение в формы счетов-фактур дополнительных реквизитов. Указание в счетах-фактурах дополнительных реквизитов (сведений) не является основанием для отказа в вычете сумм налога на добавленную стоимость (далее - НДС), предъявленных покупателю продавцом.

Согласно статье 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Статьей 313 НК РФ определено, что подтверждением данных налогового учета являются в том числе первичные учетные документы (включая справку бухгалтера).

Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее - Закон № 402-ФЗ) предусмотрена самостоятельность хозяйствующих субъектов в выборе форм документирования фактов хозяйственной жизни. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов первичных учетных документов.

Таким образом, начиная с 2013 года любой хозяйствующий субъект, не нарушая законодательство, может объединить информацию ранее обязательных для применения форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами с информацией счетов-фактур, выписываемых в целях исполнения законодательства по налогам и сборам. Такое объединение при соблюдении требований Закона № 402-ФЗ и главы 21 НК РФ не может лишить хозяйствующего субъекта ни возможности учитывать оформленный факт хозяйственной жизни в целях бухгалтерского учета, ни возможности использовать право на налоговый вычет по НДС и возможности использовать право подтверждения затрат в целях исчисления налога на прибыль организаций (и других налогов).

Используя приведенные здесь принципы и основания, ФНС России предлагает к применению форму универсального передаточного документа (далее - УПД) на основе формы счета-фактуры.

Предложение ФНС России формы универсального передаточного документа не ограничивает права хозяйствующих субъектов на использование иных соответствующих условиям статьи 9 Закона № 402-ФЗ форм первичных учетных документов (из действовавших ранее альбомов или самостоятельно разработанных) и формы счета-фактуры, установленной непосредственно постановлением Правительства РФ № 1137.

Согласовано с Минфином России (заместитель Министра финансов Российской Федерации С. Д. Шаталов) письмом от 07.10.2013 № 03-07-15/41644.

2. Перечень операций, для оформления которых может быть использована форма УПД на 3 листах.

4. Определение в форме УПД со статусом «1» показателей, установленных законодательством в качестве обязательных, на 2 листах.

5. Отражение показателей УПД со статусом «1» в книге покупок и продаж, а так же в журналах учета выставленных и полученных счетов-фактур 3 листах.

6. Отражение показателей УПД со статусом «1» в налоговом учете в соответствии с требованиями главы 25 НК РФ на 2 листах.

|

Универсальный передаточный документ |

Счет-фактура № __________ от ___________ (1) Исправление № __________ от ___________ (1а) | Приложение № 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Продавец | (2) | ||||||||||||||

| Адрес | ________________________________________________________________________________________________________ | (2а) | |||||||||||||

| Статус: | ИНН/КПП продавца | ________________________________________________________________________________________________________ | (2б) | ||||||||||||

| Грузоотправитель и его адрес | ________________________________________________________________________________________________________ | (3) | |||||||||||||

|

1 - счет-фактура и передаточный документ (акт) 2 - передаточный документ (акт) |

Грузополучатель и его адрес | ________________________________________________________________________________________________________ | (4) | ||||||||||||

| К платежно-расчетному документу | № ________ от __________________________________________________________________________________________ | (5) | |||||||||||||

| Покупатель | ________________________________________________________________________________________________________ | (6) | |||||||||||||

| Адрес | ________________________________________________________________________________________________________ | (6а) | |||||||||||||

| ИНН/КПП покупателя | ________________________________________________________________________________________________________ | (6б) | |||||||||||||

| Валюта: наименование, код | ________________________________________________________________________________________________________ | (7) | |||||||||||||

| № п/п | Код товара/ работ, услуг | Наименование товара (описание выполненных работ, оказанных услуг), имущественного права | Единица измерения | Количество (объем) | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг), имущественных прав без налога - всего | В том числе сумма акциза | Налоговая ставка | Сумма налога, предъявляемая покупателю | Стоимость товаров (работ, услуг), имущественных прав с налогом - всего | Страна происхождения товара | Номер таможенной декларации | |||

| код | условное обозначение (национальное) | Цифро вой код | Краткое наименование | ||||||||||||

| А | Б | 1 | 2 | 2а | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 10а | 11 | |

| Всего к оплате | Х | ||||||||||||||

| Документ составлен на ______ листах |

Руководитель организации или иное уполномоченное лицо |

____________ (подпись) | _______________________ (ф.и.о.) |

Главный бухгалтер или иное уполномоченное лицо |

_______________ (подпись) | ____________________________ (ф.и.о.) | |||||||||

| Индивидуальный предприниматель | ____________ | _______________________ | _______________________________________________________________ | ||||||||||||

| (подпись) | (ф.и.о.) | (реквизиты свидетельства о государственной регистрации индивидуального предпринимателя) | |||||||||||||

| Основание передачи (сдачи) / получения (приемки) | _____________________________________________________________________________________________________________ | ||||||||||||||

| (договор; доверенность и др.) | |||||||||||||||

| ________________________________________________________________________________________________________________________ | |||||||||||||||

| (транспортная накладная, поручение экспедитору, экспедиторская / складская расписка и др. / масса нетто/ брутто груза, если не приведены ссылки на транспортные документы, содержащие эти сведения) | |||||||||||||||

| Товар (груз) передал / услуги, результаты работ, права сдал | Товар (груз) получил / услуги, результаты работ, права принял | ||||||||||||||

| ____________________ | _____________________ | __________________________ | ________________________ | ____________________ | ________________________ | ||||||||||

| (должность) | (подпись) | (ф.и.о) | (должность) | (подпись) | (ф.и.о) | ||||||||||

| Дата получения (приемки) | «____» ________________________ 20 ____ г. | ||||||||||||||

| _______________________________________________________________________ | |||||||||||||||

| (ссылки на неотъемлемые приложения, сопутствующие документы, иные документы и т.п.) | (информация о наличии/отсутствии претензии; ссылки на неотъемлемые приложения, и другие документы и т.п.) | ||||||||||||||

| Ответственный за правильность оформления факта хозяйственной жизни | |||||||||||||||

| ____________________ | _____________________ | __________________________ | ________________________ | ____________________ | ________________________ | ||||||||||

| (должность) | (подпись) | (ф.и.о) | (должность) | (подпись) | (ф.и.о) | ||||||||||

| Наименование экономического субъекта - составителя документа (в т.ч. комиссионера / агента) | |||||||||||||||

| _______________________________________________________________________ | _______________________________________________________________________ | ||||||||||||||

| (может не заполняться при проставлении печати в М.П., может быть указан ИНН / КПП) | |||||||||||||||

| М.П. | М.П. | ||||||||||||||

Приложение 2

Перечень операций, для оформления которых может быть использована форма УПД

Форма УПД при надлежащем заполнении позволяет отразить в документе все необходимые показатели, не только предусмотренные законодательством в области бухгалтерского учета для первичных учетных документов, но и установленные для счета-фактуры как документа, служащего основанием для принятия в указанном главой 21 НК РФ порядке покупателем к вычету сумм НДС, предъявленных продавцом товаров (работ, услуг), имущественных прав.

Поэтому заполнение всех реквизитов УПД, установленных в качестве обязательных для первичных документов статьей 9 Закона № 402-ФЗ и для счетов-фактур статьей 169 НК РФ, позволяет использовать его одновременно в целях исчисления налога на прибыль и расчетов с бюджетом по НДС (статус документа «1»).

В этих случаях под продавцами и покупателями (строки (2) и (6)) понимаются участники следующих гражданских правоотношений (приводится для наиболее распространенных фактов хозяйственной жизни):

| Оформляемый факт хозяйственной жизни | Под продавцами / покупателями в этих случаях понимаются |

|---|---|

| Факты отгрузки товаров (любого имущества, кроме объектов недвижимости) без транспортировки с передачей товара покупателю (его доверенному лицу). | Под продавцами и покупателями в указанных выше случаях понимаются прямо поименованные в качестве таковых стороны хозяйственных отношений, регулируемых нормами глав 30, 31, 32 Гражданского кодекса Российской Федерации (далее - ГК РФ), в том числе и в случаях, если продавцами в рамках сделки купли-продажи выступают комиссионеры (агенты, поверенные). |

| Факты отгрузки товаров с транспортировкой и передачей товара покупателю (его доверенному лицу) либо иному лицу, привлеченному для транспортировки товаров. | |

| Факт передачи имущественных прав | - правообладатель, передающий исключительные права на результаты интеллектуальной деятельности и (или) на средства индивидуализации, и приобретатель этих прав (статья 1234 ГК РФ при регулировании оформляемых отношений разделом VII ГК РФ)); - лицензиар и лицензиат (статья 1235 ГК РФ при регулировании оформляемых отношений разделом VII ГК РФ); - правообладатель и пользователь по договору коммерческой концессии (статья 1027 ГК РФ при регулировании оформляемых отношений главой 54 ГК РФ); - кредитор, передающий права (требования) на возмездной основе и лицо, к которому переходит право (требования) (статья 382 ГК РФ при регулировании оформляемых отношений параграфом 1 главы 24 ГК РФ); |

| Факты передачи результатов выполненных работ | - подрядчик (субподрядчик) и их заказчик (генподрядчик) по договору подряда (статьи 702 ГК РФ при регулировании отношений главой 37 ГК РФ); - исполнитель научно-исследовательских работ и их заказчик (статья 769 ГК РФ при регулировании отношений главой 38 ГК РФ) |

| Подтверждение фактов оказания услуг. | - исполнитель услуг и их заказчик (статья 779 ГК РФ при регулировании отношений главой 39 ГК РФ); - экспедитор и клиент (статья 801 при регулировании отношений главой 41 ГК РФ) - при составлении документа на вознаграждение экспедитора; - финансовый агент и клиент (статья 824 ГК РФ при регулировании отношений главой 43 ГК РФ); - хранитель и поклажедатель (статья 886 ГК РФ при регулировании отношений главой 47 ГК РФ); - доверительный управляющий и доверитель управления (статья 1012 ГК РФ при регулировании отношений главой 53 ГК РФ); - поверенный и доверитель** (статья 971 ГК РФ при регулировании отношений главой 49 ГК РФ) - комиссионер и комитент** (статья 990 ГК РФ при регулировании отношений главой 51 ГК РФ); - агент и принципал** (статья 1005 ГК РФ при регулировании отношений главой 52 ГК РФ) ** При составлении документа на вознаграждение поверенному/ комиссионеру/ агенту. |

| Подтверждение фактов отгрузки (передачи) комитенту (принципалу) товаров (работ, услуг) комиссионером (агентом), который приобрел эти товары (работы, услуги) от своего имени в интересах комитента (принципала) | Продавцы - налогоплательщики НДС, реализующие товары (работы, услуги) действовавшему от своего имени комиссионеру (агенту), которые приобретаются комиссионером (агентом) для комитента (принципала). Покупатели - комитенты (принципалы), для которых были приобретены товары (работы, услуги) комиссионерами (агентами) от своего имени |

Выставление отдельного счета-фактуры при отгрузке товаров (работ, услуг, имущественных прав) в перечисленных выше случаях не требуется.

Вместе с тем, форма может быть использована только в качестве первичного документа для оформления вышеперечисленных фактов хозяйственной жизни (статус документа - «2»). Тогда в документе не заполняются (или в соответствующих полях ставятся прочерки) показатели, установленные в качестве обязательных исключительно для счета-фактуры:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

Использование предлагаемой формы документа, имеющего в своем названии слова «Счет-фактура», в статусе только первичного документа организациями и предпринимателями, не являющимися плательщиками НДС, не влечет за собой для них обязанности по исчислению и уплате в бюджет НДС (при этом, у таких организаций не будет значений в показателях граф 7 и 8).

Кроме того, форма УПД со статусом «2», если это удобно организациям, может быть использована также при отгрузке комитентом (принципалом, доверителем) товаров комиссионеру (агенту, поверенному) для продажи от своего имени или от имени комитента (принципала, доверителя). В таком случае это будет первичный документ на передачу ценностей комиссионеру (агенту, поверенному) для продажи без перехода права собственности на них. В строке тогда указывается договор на оказание посреднических услуг, строки (2), (2а), (2б) и (6), (6а), (6б) не заполняются).

Используемый хозяйствующими субъектами статус документа проставляется в верхнем левом углу формы.

Приложение 3

| №, № Строки, графы | Реквизит УПД | Возможные значения и рекомендации и пояснения |

|---|---|---|

| б/н | статус | «1», «2» Выбирается налогоплательщиком в зависимости от цели использования универсального передаточного документа (УПД) |

| строки (1) - (7) графы 1-11 | - | Для УПД со статусом «1» заполняются в соответствии с Приложением № 1 к постановлению Правительства РФ от 26.12.2011 № 1137. В случае, если счета-фактуры в организации подписываются иным лицом, уполномоченным на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации, то в счете-фактуре может быть указан соответствующий распорядительный документ или указана должность уполномоченного лица, подписавшего конкретный счет-фактуру Допустимо дополнение показателей строк (3) и (4) информацией об ИНН, КПП грузоотправителя и ИНН, КПП грузополучателя. Для УПД со статусом «2» возможно заполнение строк (1), (1а), (2), (6), (7), граф 1, 2 или 2а, 3 и 9 в целях исполнения требований п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ о наличии в документе подробной информации о содержании факта хозяйственной жизни и величины натурального и (или) денежного измерения. Показатели, уточняющие условия совершения факта хозяйственной жизни могут также быть отражены в строках, (2а), (2б), (3), (4), (5), (6), (6а), (6б), графах (4), (5), (6) и др. |

| Графа А | № п/п | Порядковый номер записи в таблице Законодательно реквизит в качестве обязательного не установлен. Может заполняться для удобства поиска и визуального выделения позиций. |

| Графа Б | Код товара/ работ, услуг | Артикул (иное) - в отношении товаров; код видов деятельности, в рамках которых выполняются работы, услуги (ОКВЭД, ОКУН). Законодательно реквизит в качестве обязательного не установлен. Может заполняться с использованием ОКВЭД (ОКУН) для однозначной идентификации работ/услуг в целях обозначения применения специальных налоговых режимов, налоговых льгот (освобождений от уплаты налогов), пониженных тарифов страховых взносов и пр. (при договоренности с контрагентом; наличие/отсутствие показателя само по себе налоговых последствий не несет). |

| строка | Основание передачи (сдачи)/ получения (приемки) | Информация, идентифицирующая возникающие отношения сторон (виды отношений, реквизиты договоров, соглашений, поручений и т.д.) Показатель, который позволяет определить содержание факта хозяйственной жизни и специфические условия сделки непосредственно в первичном документе. |

| строка | Данные о транспортировке и грузе | Реквизиты транспортных документов (транспортной накладной, путевого листа), поручений экспедиторам, складских расписок и пр. уточняющая информация о перевозке. Например, в качестве информации, более полно характеризующей операцию, может быть указан базис поставки, с учетом которого сформирована договорная цена товара (выборка, отгрузка, доставка и пр. с возможным использованием ИНКОТЕРМС 2000) или наименование организации, несущей транспортные расходы или др. Так же строка может содержать сведения о грузе: масса нетто/брутто и т.д. Законодательно реквизит в качестве обязательного не установлен. Уточняет содержание факта хозяйственной жизни при осуществлении транспортировки грузов своим транспортом и силами сторонних организаций; при приемке товаров по количеству мест, по весу и т.д. |

| строка | Товар (груз) передал/ услуги, результаты работ, права сдал | Может быть указана должность лица, совершившего отгрузку и (или) лица, уполномоченного действовать по сделке передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ. Показатель, уточняющий обстоятельства осуществления операции (сделки). Если этим лицом является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки ), то в данной строке могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи. |

| Строка | Дата отгрузки, передачи (сдачи) | Дата совершения факта хозяйственной жизни (дата отгрузки товара, оказания услуги, передачи результатов выполненных работ, передачи имущественных прав). Законодательно реквизит в качестве обязательного не установлен. Однако, показатель определяет такое существенное обстоятельство факта хозяйственной жизни, как реальную дату отгрузки товара (груза), имущественных прав / реальную дату предъявления заказчику выполненных работ, предъявления документа о выполненных услугах. Например: документ может быть оформлен 11 июня 2013 года (строка 1), но фактически по ряду причин отгрузка может состояться только на следующий день. В таком случае в строке указывается дата «12.06.2013». Показатель рекомендуется заполнять и при совпадении даты составления документа (строка 1) и даты совершения (оформления) факта хозяйственной жизни. Это не допустит несогласованного внесения изменений в документ (произвольного проставления даты) любой заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений. В общем случае* значение показателя будет равно или позднее даты составления УПД (строка 1). * Кроме предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаев, когда составить документ при совершении факта хозяйственной жизни не было возможности и документ был составлен непосредственно после его окончания. |

| Строка | Иные сведения об отгрузке, передаче | Могут быть приведены ссылки на иную сопутствующую передаче / сдаче информацию, например, данные о паспортах, сертификатах и пр., а так же о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД. Законодательно реквизит в качестве обязательного не установлен. Может заполняться в случае наличия существенной дополнительной информации об исполнении сделки продавцом (исполнителем), не вошедшей в форму УПД. |

| Строка | Должность лица, ответственного за правильное оформление сделки, операции со стороны продавца, его подпись с указанием фамилии и инициалов. Показатель, позволяющий определить лицо, ответственное за оформление операции. Если лицом, ответственным за оформление сделки, является лицо, совершившее отгрузку и (или) лицо уполномоченное действовать по сделке от имени экономического субъекта (строка ), то при наличии подписи в строке в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи. Если лицом, ответственным за оформление сделки, является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки ), то в данной строке так же могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи. Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, для указания должности, Ф.И. О. и подписи второго ответственного лица. | |

| Строка | Наименование экономического субъекта - составителя документа (в т.ч. комиссионера (агента) | Может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны продавца. Показатель, позволяющий включить в документ информацию о хозяйствующем субъекте, принимающем участие в составлении двустороннего документа со стороны продавца. В данной строке могут указываться сведения об экономическом субъекте, ведущем бухгалтерский учет продавца на основании договора. Так же это могут сведения о комиссионере (агенте), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные у продавца от своего имени. В строке в этом случае указываются реквизиты договора между комитентом (принципалам) и посредником. Может не заполняться при наличии печати, имеющей в своем составе полное наименование экономического субъекта, составившего документ. |

| Строка | Товар (груз) получил/ услуги, результаты работ, права принял | Может быть указана должность лица, получившего груз и (или) уполномоченного на принятие услуг, результатов работ, прав по сделке передачи результатов работ (услуг, имущественных прав) от имени покупателя; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ. Показатель, уточняющий обстоятельства осуществления операции (сделки). |

| Строка | Дата получения (приемки) | Дата получения товара (груза), принятия результатов выполненных работ, получения имущественных прав покупателем или иным лицом, уполномоченным покупателем. Законодательно реквизит в качестве обязательного не установлен. Однако, показатель определяет такое обстоятельство факта хозяйственной жизни, как реальная дата получения покупателем (представителем покупателя) товара (груза), имущественных прав / реальная дата принятия услуг, результатов работ. Например: документ составлен 11 июня 2013 года (строка (1)), но фактически по ряду причин отгрузка состоялась только на следующий день (в строке - дата «12.06.2013»). При этом покупатель получил товар 18.06.2013 (в строке - дата «18.06.2013») Рекомендуется к заполнению в любом случае. Это не допустит несогласованного внесения изменений в документ (произвольного проставления даты) заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений. Не может быть ранее даты составления УПД (строка 1) и даты передачи, зафиксированной продавцом в строке . Например: документ составлен 11 июня 2013 года (строка 1), отгрузка для транспортировки состоялась в этот же день (в строке - дата «11.06.2013»). При этом и покупатель получил от перевозчика товар в этот же день (в строке - дата «11.06.2013») |

| Строка | Иные сведения о получении, приемке | Сведения о наличии/отсутствии претензий; данные о документах, оформленных покупателем (заказчиком) при получении товаров (работ, услуг, имущественных прав) являющихся неотъемлемыми приложениями к УПД. Законодательно реквизит в качестве обязательного не установлен. Может заполняться в случае наличия у покупателя существенной дополнительной информации об исполнении сделки. В частности, может заполняться покупателем (заказчиком) для подтверждения факта приемки без претензии. При наличии претензий могут указываться сведения о дополнительных документах, оформленных при получении/приемке товаров (работ, услуг, имущественных прав). |

| Строка | Ответственный за правильное оформление сделки, операции | Должность лица, ответственного за правильное оформление сделки, операции со стороны покупателя, его подпись с указанием фамилии и инициалов. Показатель, позволяющий определить лицо, ответственное за оформление операции. Если лицом, ответственным за оформление сделки, является лицо, уполномоченное действовать по сделке от имени экономического субъекта (строка ), то в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи. Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, для указания должности, Ф.И. О. и подписи второго ответственного лица. |

| Строка | Наименование экономического субъекта - составителя документа | Может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны покупателя (участника сделки, операции). Показатель, позволяющий включить в документ информацию о хозяйствующем субъекте, принимающем участие в составлении двустороннего документа со стороны покупателя. В данной строке могут указываться сведения о лице, ведущем бухгалтерский учет экономического субъекта на основании договора. Может не заполняться при наличии печати, имеющей в своем составе полное наименование экономического субъекта, принимающего участие в составлении конкретного двустороннего документа. |

| М.П. | Печати экономических субъектов-составителей документа. Законодательно реквизит в качестве обязательного не установлен. Отсутствие печати при наличии всех обязательных реквизитов, предусмотренных статьей 9 Закона № 402-ФЗ, не может являться основанием для отказа в принятии документа к налоговому учету. |

_____________________________

*(1) Письмо Минфина России от 23.04.2012 № 03-07-09/39.

Приложение 4

Определение в форме УПД показателей, установленных законодательством в качестве обязательных

При использовании организацией документа со статусом «1» в качестве основания для применения права на вычет по НДС, необходимо убедиться в том, что заполнение показателей строк (1) - (7), граф (1) - (11) и подписи руководителя организации (или иного уполномоченного лица) и главного бухгалтера (или иного уполномоченного лица) соответствуют требованиям пунктов 5 и 6 статьи 169 НК РФ с учетом положения абзаца 2 пункта 2 данной статьи.

При использовании УПД индивидуальным предпринимателем учитываются требования к содержанию информации о подписанте, установленные пунктом 6 статьи 169 НК РФ для этой категории субъектов хозяйственной деятельности.

При использовании организацией или индивидуальным предпринимателем универсального передаточного (отгрузочного) документа со статусом «1» и «2» в качестве первичного учетного документа необходимо убедиться в том, что внесенная в него информация в полной мере определяет показатели, установленные как обязательные пунктом 2 статьи 9 Закона № 402-ФЗ (см. таблицу ниже).

| Обязательный показатель первичного учетного документа/ (норма законодательства) | Оценка наличия обязательных реквизитов в передаточном (отгрузочном) документе (или где можно найти значение показателя) |

|---|---|

| Наименование документа (подп. 1 п.2 ст. 9 Закона № 402-ФЗ) | Принимает значение «передаточный (отгрузочный) документ» - показатель расположен в левом верхнем углу формы с указанным статусом «1» или «2» |

| Дата составления документа (подп. 2 п.2 ст. 9 Закона № 402-ФЗ) | Показатель строки (1) |

| Наименование экономического субъекта, составившего документ (подп. 3 п.2 ст. 9 Закона № 402-ФЗ) | Показатели строк и или информация, содержащаяся в печатях, заверяющих подписи ответственных за правильность оформления документа |

| Содержание факта хозяйственной жизни (подп. 4 п.2 ст. 9 Закона № 402-ФЗ) | Показатели: - строк (2), (2а), (2б) - одна сторона сделки; - строк ((6), (6а), (6б) - вторая сторона сделки; - граф 1, Б - предмет сделки; - строки - основание возникновения конкретных правоотношений; - строк , , - дополнительная существенная информация об условиях и обстоятельствах сделки (операции, событии) - если есть; - строк , - уточняющие данные о датах действий сторон во исполнение сделки (операции) - если есть |

| Величина натурального и (или) денежного изменения факта хозяйственной жизни с указанием единиц измерения (подп. 5 п.2 ст. 9 Закона № 402-ФЗ) | Показатели: - граф 2, 2а, 3 - натуральное измерение; - графы 9, строки (5) - денежное измерение - графы 4, 5, 6 - промежуточные значения |

| Наименование должностей лиц: - совершивших сделку, операцию и ответственных* за правильность ее оформления; ИЛИ - ответственных* за правильность оформления свершившегося события (подп. 6 п.2 ст. 9 Закона № 402-ФЗ) * согласно соответствующим распорядительным документам | Информация о должности: - в строке - для продавца; - в строке - для покупателя ИЛИ - в строке - для продавца - в строке - для покупателя |

| Подписи лиц, ответственных за правильность оформления сделки, операции, свершившегося события с указанием их фамилий, инициалов либо иных реквизитов, необходимых для идентификации этих лиц (подп. 7 п.2 ст. 9 Закона № 402-ФЗ) | Подписи: - продавца - в строке , если передающее физическое лицо одновременно является лицом, ответственным за правильность оформления операции (сделки) или в строке , если физическое лицо, указанное в строке не является ответственным за правильность оформления операции (сделки), а при отсутствии подписей в строках или - подпись в строке ФИО руководителя организации или иного лица, уполномоченного на подписание счетов-фактур, если это же лицо одновременно уполномочено и на оформление первичных документов; - покупателя - в строке , если получающее физическое лицо одновременно является лицом, ответственным за правильность оформления операции (сделки) или в строке , если физическое лицо, указанное в строке , не является ответственным за правильность оформления операции (сделки) |

Если информация, содержащаяся в перечисленных выше рекомендованных строках УПД, не позволяет достоверно и полно определить значения обязательных показателей первичного учетного документа, то вывод о несоответствии документа требованиям законодательства необходимо делать с учетом возможного наличия в документе дополнительной информации в полях, введенных налогоплательщиком самостоятельно.

Статус документа, указанный хозяйствующим субъектом в верхнем левом углу УПД, носит информационный характер.

Фактический статус документа определяется наличием/отсутствием в нем всех обязательных показателей, установленных Законом № 402-ФЗ в отношении первичных учетных документов и (или) пунктами 5 и 6 статьи 169 НК РФ в отношении счетов-фактур.

Отсутствие в документе строки или прочерк в ней дают основания считать, что дата совершения действий передающей стороны совпадает с датой составления документа (строка (1), если не может быть доказано иное).

Отсутствие в документе строки или прочерк в ней дают основания считать, что дата совершения действий принимающей стороны совпадает с датой совершения действий передающей стороной (строка ), а если строка отсутствует или в ней проставлен прочерк - с датой составления документа (строка (1), если не может быть доказано иное).

Приложение 5

Отражение показателей УПД со статусом «1» в книге покупок и продаж, а так же в журналах учета полученных и выставленных счетов-фактур

У продавца.

Согласно пункту 2 раздела II приложения 5 к постановлению Правительства РФ № 1137 регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство, то есть по моменту определения налоговой базы в соответствии с пунктом 1 статьи 167 НК РФ. Применительно к рассматриваемой ситуации, когда документ формируется при отгрузке товаров (работ, услуг, имущественных прав), моментом определения налоговой базы в соответствии с подпунктом 1 пункта 1 или пунктом 14 статьи 167 НК РФ является день отгрузки (передачи) товаров (работ, услуг), имущественных прав.

Согласно пункту 3 раздела II приложения 3 к постановлению Правительства РФ № 1137 подлежащие выставлению счета-фактуры подлежат единой регистрации в хронологическом порядке в части 1 журнала учета полученных и выставленных счетов-фактур по дате их выставления.

Особенности составления и использования универсального передаточного (отгрузочного) документа в статусе «1» позволяют определить дату отгрузки.

При этом выделяются две ситуации.

Ситуация 1 - документ (УПД) составлен продавцом непосредственно:

В день передачи товара (груза) покупателю или для перевозки для доставки покупателю;

В день передачи имущественного права;

В день оказания услуг (при длящихся услугах - последний день налогового периода ;

В день сдачи заказчику результатов выполненных работ (и в тех случаях, если созданная (обработанная, переработанная) в ходе работ вещь передавалась для перевозки в более ранние сроки).

Ситуация 2 - документ (УПД) составлен продавцом как перед, так и непосредственно после окончания совершения факта хозяйственной жизни то есть в день, не совпадающий с датой:

Передачи товара (груза) покупателю или для перевозки для доставки покупателю;

Передачи имущественного права;

Оказания услуг;

Сдачи заказчику результатов выполненных работ.

Порядок отражения продавцом УПД со статусом «1» в указанных ситуациях в книгах продаж и Журналах учета полученных и выставленных счетов-фактур приведен в таблице ниже.

| СИТУАЦИЯ 1 В УПД со статусом «1» показатель строки (1) определяет фактическую дату составления и первичного документа и счета-фактуры. В этот же день производится и отгрузка (передача). В общем случае эта же дата рассматривается и в качестве даты выставления счета-фактуры на бумажном носителе покупателю (кроме сдачи работ). В таком случае УПД регистрируется в книге продаж за налоговый период, к которому относится момент определения налоговой базы, т.е. дата отгрузки, совпадающая с датой составления счета-фактуры, кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки (строка ). В журнале учета полученных и выставленных счетов-фактур этот УПД регистрируется в налоговом периоде, к которому относится дата его выставления. | ||

|---|---|---|

| Регистрация в Книге продаж | ||

| Графа 1 - дата строки (1) | ||

| Графа 1 - дата строки (1) | Графа 2 - дата строки (1) Графа 6 - дата строки (1) | |

| - при оказании услуг | Графа 1 - дата строки (1) | Графа 2 - дата строки (1) Графа 6 - дата строки (1) |

| Графа 1 - дата строки (1) | ||

| СИТУАЦИЯ 2 В УПД со статусом «1» показатель строки (1) определяет фактическую дату составления и первичного документа и счета-фактуры. Однако при этом в строке указывается еще и фактическая дата отгрузки (передачи) товара (груза) / услуг, результатов работ, имущественных прав, вносимая ответственным лицом продавца (им непосредственно или уполномоченным им лицом). В общем случае эта дата рассматривается и в качестве даты выставления счета-фактуры покупателю (кроме сдачи работ). Дата составления документа в таких условиях является просто показателем, позволяющим однозначно идентифицировать документ. В таком случае УПД регистрируется в книге продаж за налоговый период, к которому относится момент определения налоговой базы, т.е. дата фактической отгрузки (дата строки ), кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки (строка ). В журнале учета полученных и выставленных счетов-фактур этот УПД регистрируется в налоговом периоде, к которому относится дата его выставления. | ||

| Продавец в зависимости от вида передаваемого: | Регистрация в Книге продаж | Регистрация в Части 1 Журнала учета полученных и выставленных счетов-фактур |

| - при передаче товара (груза) | Графа 1 - дата строки (1) | Графа 2 - дата строки Графа 6 - дата строки (1) |

| - при передаче имущественных прав | Графа 1 - дата строки (1) | Графа 2 - дата строки Графа 6 - дата строки (1) |

| - при оказании услуг | Графа 1 - дата строки (1) | Графа 2 - дата строки Графа 6 - дата строки (1) |

| - при передаче результатов работ | Графа 1 - дата строки (1) | Графа 2 - дата строки Графа 6 - дата строки (1) |

У покупателя.

Согласно пункту 10 раздела II приложения 3 к Постановлению правительства РФ № 1137 полученные счета-фактуры подлежат регистрации в части 2 журнала учета полученных и выставленных счетов-фактур в хронологическом порядке по дате получения.

Особенности составления и использования универсального передаточного (отгрузочного) документа со статусом «1» позволяют определить эту дату датой оформления (подписания) грузополучателем/заказчиком документа о принятии товара (груза), имущественных прав, оказанных услуг, результатов выполненных работ - показатель строки .

Эта дата проставляется в графе 2 части 2 журнала учета полученных и выставленных счетов-фактур, а в графе 6 части 2 журнала указывается дата составления документа, приведенная в показателе строки (1).

Согласно пункту 2 раздела II приложения 4 к Постановлению правительства РФ № 1137 регистрация счетов-фактур в книге покупок производится после их регистрации в части 2 журнала учета полученных и выставленных счетов-фактур, по мере возникновения права на налоговые вычеты в порядке, установленном статьей 172 НК РФ, то есть не ранее принятия на учет полученных товаров, результатов работ, услуг, имущественных прав.

При составлении и использовании универсального передаточного (отгрузочного) документа с указанным статусом «1» дата получения счета-фактуры и дата возникновения основания для принятия к учету приобретенных товаров (работ, услуг, имущественных прав) совпадают - показатель строки .

Эта дата отражается в графе 4 книги покупок. При этом в графе 2 книги покупок указывается дата, приведенная в показателе строки (1) универсального передаточного документа.

_____________________________

* Приведенный здесь порядок ориентирован на налогоплательщиков, реализующих товары (работы, услуги, имущественные права), облагаемые по налоговым ставкам в размере 10% и 18%, либо освобождаемые от налогообложения в соответствии со ст. 149 НК РФ.

** Письмо Минфина РФ от 25.06.2008 №07-05-06/142.

*** Если составить документ при совершении факта хозяйственной жизни не было возможности.

Приложение 6

Отражение показателей УПД со статусом «1» в налоговом учете в соответствии с требованиями главы 25 НК РФ.

Налог на прибыль у продавца.

В целях исчисления налога на прибыль при применении налогоплательщиком метода начисления датой признания полученных доходов продавцом признается дата реализации товаров (работ, услуг, имущественных прав) (пункт 3 статьи 271 НК РФ).

С учетом правил статьи 39 НК РФ, это дата передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и/или имущественных прав) в их оплату.

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета (пункт 1 статьи 248 НК РФ).

Таким образом, в целях включения выручки в состав налоговой базы по налогу на прибыль согласно информации универсального передаточного документа со статусом «1» дата признания дохода определяется:

Датой оформления отпуска груза (показатель строки (1) или более поздний показатель строки ), если право собственности на передаваемый груз переходит в момент передачи вещи продавцом покупателю/заказчику или уполномоченному им лицу, или перевозчику;

Датой оформления получения груза (показатель строки ), если право собственности на передаваемый груз переходит в момент вручения вещи покупателю или уполномоченному им лицу;

Датой оформления обоими сторонами факта приемки-передачи услуг, имущественных прав, результатов работ, то есть наиболее позднее значение показателей строк (1), и .

Во всех перечисленных случаях при наличии иных документов, подтверждающих указанные факты, в целях налогообложения продавца/исполнителя/правообладателя будет применяться более ранняя дата, следующая из иного документа.

Налог на прибыль у покупателя

Аналогичные даты используются покупателем/заказчиком при определении даты осуществления расходов в целях их отражения в регистрах налогового учета. Принятые по универсальному передаточному (отгрузочному) документу ценности отражаются в налоговом учете как приобретенные материалы, товары, основные средства, имущественные права, потребленные услуги и полученные результаты работ для дальнейшего применения к ним соответствующих правил учета в составе расходов, установленных главой 25 НК РФ для различного вида затрат.

При этом дата признания отраженной в универсальном передаточном документе со статусом «1» суммы в уменьшение налоговой базы по налогу на прибыль покупателем/заказчиком/правополучателем не может быть ранее показателя строки , если только из содержания факта хозяйственной жизни, зафиксированного в документе, не следует иное.

_____________________________

* При использовании универсального передаточного (отгрузочного) документа только в качестве учетного документа (статус документа «2») учет оформленной таким образом операции для целей налогообложения осуществляется в общем порядке, что не требует пояснений применительно к специфике использования УПД.

Обзор документа

В силу НК РФ счет-фактура позволяет принять НДС к вычету. При этом не запрещено вводить дополнительные реквизиты. Указание дополнительных сведений не должно повлечь отказ в вычете.

Расходами признаются обоснованные и подтвержденные затраты. В частности, заполняются первичные учетные документы.

Действующее законодательство разрешает выбирать формы документирования фактов хозяйственной жизни. Определен лишь перечень обязательных реквизитов.

Таким образом, с 2013 г. любой субъект может объединить информацию ранее обязательных форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами и данные счетов-фактур.

В УПД можно отражать факты отгрузки товаров с транспортировкой или без нее (кроме недвижимости); передачи имущественных прав, результатов выполненных работ; оказания услуг и некоторые другие.

Комментарий к Письму ФНС России от 21.10.2013 N ММВ-20-3/96@ "Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры"

При отгрузке товаров продавец передает покупателю , в состав которого помимо счета-фактуры входит накладная на отгруженные материальные ценности (ТОРГ-12, М-15, ОС-1 и т.д.). Информация о товаре в счете-фактуре дублирует сведения, включенные в отгрузочные документы. При этом организации не могут отказаться от применения этих документов, поскольку они имеют различные цели.

Накладная

относится к первичным учетным документам, которыми оформляются факты хозяйственной жизни (п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете").

Первичные учетные документы

служат основанием для ведения бухгалтерского учета и учета для целей налогообложения прибыли (ст. 313 НК РФ, п. 1 ст. 9 и п. 1 ст. 10 Закона N 402-ФЗ).

Счет-фактура

служит для принятия покупателем к вычету НДС, предъявленного продавцом товаров (п. 1 ст. 169 НК РФ).

Специалисты ФНС России считают, что налогоплательщики могут объединить накладную и счет-фактуру в единый документ, который будет соответствовать как требованиям Закона о бухгалтерском учете, так и нормам НК РФ - гл. 25 "Налог на прибыль организаций" и 21 "Налог на добавленную стоимость".

Дело в том, что с 1 января 2013 г. формы, содержащиеся в альбомах унифицированных форм первичной учетной документации (ТОРГ-12, М-15, ОС-1 и др.), перестали быть обязательными к применению (Информация Минфина России N ПЗ-10/2012), и у организаций появилась возможность разрабатывать собственные формы первичных учетных документов. Для применения таковых экономическому субъекту достаточно утвердить их приказом руководителя (п. 4 ст. 9 Закона N 402-ФЗ).

Свою позицию по этому вопросу налоговики высказали в комментируемом Письме от 21.10.2013 N ММВ-20-3/96@ "Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры".

Примечание. Нельзя не заметить, что "новорожденный" первичный документ возник не случайно. Первый шаг на пути его появления был сделан год назад, когда был обнародован проект дорожной карты "Совершенствование налогового администрирования" (СНА).

В перечне целей этого документа были указаны усовершенствование принципов документооборота, устранение устаревших форм документов, отказ от ведения налогового и иных форм регламентированного учета параллельно бухгалтерскому учету. В качестве одной из мер по реализации этих целей указывалось сокращение избыточного документооборота. В итоге это должно привести к снижению трудозатрат на подготовку отчетных бухгалтерских документов.

А сама дорожная карта СНА была создана в качестве реализации мер по выполнению поручений, данных Правительству РФ в Указе Президента РФ от 07.05.2012 N 596 "О долгосрочной государственной экономической политике". В целях повышения темпов и обеспечения устойчивости экономического роста страны Кабинету министров поручалось в области налоговой политики реализовать до 1 ноября 2012 г. мероприятия по упрощению бухгалтерской (финансовой) отчетности для отдельных категорий субъектов экономической деятельности. А для улучшения условий ведения предпринимательской деятельности - до 2015 г. обеспечить меры налогового стимулирования и налогового администрирования, в том числе при реализации дорожных карт по совершенствованию делового климата, разработанных в рамках национальной предпринимательской инициативы по улучшению инвестиционного климата в РФ. Позже меры по реализации этих поручений нашли свое отражение в Основных направлениях деятельности Правительства РФ на период до 2018 года (утв. Председателем Правительства РФ 31.01.2013).

Мероприятия, предусмотренные дорожной картой СНА, отмечены и в Основных направлениях налоговой политики РФ на 2014 год и на плановый период 2015 и 2016 годов (одобрены Правительством РФ 30.05.2013, комментарий к документу опубликован в "720 часов" N N 7, 8 и 9 за 2013 г.).

Как объединить счет-фактуру и накладную в один документ

Основой для создания является форма счета-фактуры, утвержденная Постановлением Правительства РФ от 26.12.2011 N 1137. В форму счета-фактуры можно вносить дополнительные реквизиты, поскольку это не запрещено ни гл. 21 НК РФ, ни Постановлением Правительства РФ N 1137 (Письма Минфина России от 30.10.2012 N 03-07-09/146, от 09.02.2012 N 03-07-15/17 (направлено нижестоящим налоговым инспекциям Письмом ФНС России от 12.03.2012 N ЕД-4-3/4061@), ФНС России от 18.07.2012 N ЕД-4-3/11915@).

Следовательно, организация вправе дополнить счет-фактуру теми реквизитами, которые являются обязательными с точки зрения бухгалтерского учета (п. 2 ст. 9 Закона N 402-ФЗ). После утверждения формы УПД организация может использовать ее при отгрузке товаров, выполнении работ, оказании услуг

.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным - непосредственно после его окончания (п. 3 ст. 9 Закона N 402-ФЗ). Следовательно, УПД необходимо составлять в день отгрузки товаров, передачи выполненных работ или оказанных услуг.

В комментируемом Письме N ММВ-20-3/96@ налоговики приводят форму такого универсального передаточного документа - УПД (Приложение N 1). Если организации будут оформлять операции по отгрузке товаров (передаче выполненных работ, оказанных услуг) этим документом, то его можно использовать и в бухгалтерском учете, и при расчете налога на прибыль, и при вычете предъявленной суммы НДС. При этом никаких налоговых рисков в этом случае у организации не возникает.

Разработанная налоговиками форма УПД носит рекомендательный характер

. Следовательно, организациям не обязательно переходить на его применение, отказавшись от традиционной формы счета-фактуры и унифицированных форм накладных.

Операции, в которых может быть использована форма УПД

В Приложении N 2 к Письму N ММВ-20-3/96@ налоговики перечислили операции, для оформления которых может быть использована форма УПД. Рассмотрим этот Перечень подробнее.

Продажа товаров

Прежде всего, УПД можно использовать при отгрузке товаров. Напомним, что товаром для целей НК РФ признается любое имущество, реализуемое либо предназначенное для реализации (п. 3 ст. 38 НК РФ).

Следовательно, УПД может применяться при отгрузке любого имущества (кроме объектов недвижимости):

- без транспортировки с передачей товара покупателю;

- с транспортировкой и передачей товара покупателю (его доверенному лицу) или иному лицу, привлеченному для транспортировки товаров.

Передача имущественных прав

Еще одна группа операций, при осуществлении которых может использоваться УПД, - это передача имущественных прав. В этом случае универсальный передаточный документ передается при:

- заключении договора об отчуждении исключительного права - правообладателем, передающим исключительные права на результаты интеллектуальной деятельности и (или) на средства индивидуализации, приобретателю этих прав (ст. 1234 ГК РФ);

- заключении лицензионного договора - лицензиаром лицензиату (ст. 1235 ГК РФ);

- заключении договора коммерческой концессии - правообладателем пользователю по договору коммерческой концессии (ст. 1027 ГК РФ);

- передаче права требования другому лицу - кредитором, передающим права (требования) на возмездной основе, лицу, к которому переходит право (требования) (ст. 382 ГК РФ).

Выполнение работ и оказание услуг

По новой форме может оформляться передача результатов выполненных работ, а также оказания услуг. В этом случае УПД составляется при заключении договора:

- подряда - подрядчиком (субподрядчиком) их заказчику (генподрядчику) (ст. 702 ГК РФ);

- о выполнении научно-исследовательских работ - исполнителем НИР их заказчику (ст. 769 ГК РФ);

- возмездного оказания услуг - исполнителем услуг их заказчику (ст. 779 ГК РФ);

- транспортной экспедиции - экспедитором клиенту при составлении документа на вознаграждение экспедитора (ст. 801 ГК РФ);

- финансирования под уступку денежного требования - финансовым агентом клиенту (ст. 824 ГК РФ);

- хранения - хранителем поклажедателю (ст. 886 ГК РФ);

- договора доверительного управления - доверительным управляющим доверителю управления (ст. 1012 ГК РФ).

Посреднические договоры

При заключении посреднических договоров, в которых посредник действует от своего имени, УПД оформляется и передается:

- при покупке товаров (работ, услуг) для комитента (принципала):

а) продавцом товаров (работ, услуг) комиссионеру (агенту);

б) комиссионером (агентом) комитенту (принципалу);

- при продаже товаров (работ, услуг), принадлежащих комитенту (принципалу), - комиссионером (агентом) покупателю товаров (работ, услуг).

Обратите внимание

: при передаче товаров комиссионеру (агенту) комитент (принципал) составляет только накладную на передаваемые материальные ценности. Счет-фактуру он выставляет комиссионеру (агенту) только после реализации им товаров покупателям.

Кроме того, УПД может использоваться в качестве документа, отражающего начисление комиссионного, агентского вознаграждения или вознаграждения поверенному. В этом случае УПД оформляется и передается при заключении договора:

- поручения - поверенным доверителю (ст. 971 ГК РФ);

- комиссии - комиссионером комитенту (ст. 990 ГК РФ);

- агентского - агентом принципалу (ст. 1005 ГК РФ).

Порядок заполнения УПД

Статус документа

Его необходимо указать в левом верхнем углу УПД.

Если УПД используется одновременно в качестве счета-фактуры и передаточного документа

(накладной, акта и т.д.), то в этом поле проставляется код 1

. При этом отдельный счет-фактуру составлять не следует.

Форма УПД может быть использована только в качестве первичного документа

для оформления фактов хозяйственной жизни. В этом случае в поле "Статус" проставляется код 2

, а показатели, установленные в качестве обязательных для счетов-фактур, не заполняются

. В частности, необходимо оставить незаполненными строки (графы) или поставить прочерки:

- в строке 5 "К платежно-расчетному документу";

- в графе 6 "В том числе сумма акциза";

- в графе 7 "Налоговая ставка";

- в графе 10 "Цифровой код страны происхождения товара";

- в графе 10а "Краткое наименование страны происхождения товара";

- в графе 11 "Номер таможенной декларации".

В качестве первичного учетного документа УПД могут использовать организации и индивидуальные предприниматели (ИП), которые не являются плательщиками НДС. При этом они не заполняют графы 7 "Налоговая ставка" и 8 "Сумма налога, предъявляемая покупателю". Несмотря на то что в названии УПД указаны слова "Счет-фактура", оформление УПД с кодом 2 (первичного документа) не приведет к необходимости перечислять в бюджет НДС.

Помимо этого, форму УПД можно использовать и при отгрузке комитентом (принципалом, доверителем) товаров комиссионеру (агенту, поверенному) для продажи от своего имени или от имени комитента (принципала, доверителя). В этом случае УПД будет выступать в качестве первичного документа на передачу ценностей комиссионеру (агенту, поверенному) для продажи без перехода права собственности на них. При заполнении УПД комитент (принципал, доверитель) в строке 8 "Основания передачи (сдачи)/получения (приемки)" указывает договор на оказание посреднических услуг, а строки 2 "Продавец", 2а "Адрес", 2б "ИНН/КПП продавца" и 6 "Покупатель", 6а "Адрес", 6б "ИНН/КПП покупателя" не заполняет.

Обратите внимание : статус документа, указанный организацией в верхнем левом углу УПД, носит информационный характер. Фактический статус документа определяется наличием или отсутствием в нем всех обязательных реквизитов, установленных Законом N 402-ФЗ в отношении первичных учетных документов, или обязательных реквизитов, определенных п. п. 5 и 6 ст. 169 НК РФ в отношении счетов-фактур.

Реквизиты и показатели счета-фактуры

При составлении УПД со статусом "1" необходимо заполнить строки 1 - 7, в которых приводятся реквизиты, обязательные для счетов-фактур, а также графы 1 - 11. Заполнять эти строки и графы следует в соответствии с Приложением N 1 к Постановлению Правительства РФ N 1137.

Внимание, неясность: в комментируемом Письме ничего не говорится о порядке присвоения номеров УПД в случае, когда организация выставляет покупателям и счета-фактуры, и УПД. По нашему мнению, в этом случае целесообразно вести сквозную нумерацию указанных документов, чтобы номера счетов-фактур и УПД не повторялись.

По мнению ФНС России, строку 3 "Грузоотправитель и его адрес" можно дополнить информацией об ИНН и КПП грузополучателя, а строку 4 "Грузополучатель и его адрес" - информацией об ИНН и КПП грузоотправителя.