Как производится банкротство физических лиц при ипотеке? Как признать себя банкротом по ипотеке: пошаговая инструкция.

НЕ стоит надеяться на чудо. Ситуация лишь ухудшится, каждый месяц долг будет расти за счет процентов и пеней.

НЕ стоит просить кредитные каникулы. График платежей будет очень сложно нагнать, а размер долга за счет процентов все равно увеличится.

НЕ стоит ждать, когда банк обратится в суд для взыскания предмета залога. Он вправе это сделать при просрочке платежей более 3 месяцев или сумме просрочки более 5 % стоимости предмета залога. Ваше жилье продадут по цене намного ниже рынка. Если вырученной суммы не хватит на оплату долга, процентов и пеней, то оставшийся «хвост» повесят на вас.

Оптимальный выход

Инициировать процедуру банкротства, чтобы выйти из ситуации с наименьшими потерями

Банкротство ипотечных заемщиков -

лучшее решение, списать все ваши долги

- Введено в действие Федеральным Законом № 154-ФЗ (о банкротстве физических лиц) с 1 октября 2015 года.

- Позволяет списать оставшийся после продажи залога (квартиры, дома) ипотечный долг.

- Позволяет

Списанию не подлежат долги по алиментам, причиненный ущерб, вред жизни и здоровью, моральный вред.

Штрафы, неустойки и пени по потребительским кредитам и банковским картам, займы по распискам, долги коммунальщикам.

Услуга “законная отсрочка” замораживает долг и даёт передышку в платежах на срок до 2 лет.

- Позволяет быстро вмешаться и остановить процесс продажи ипотечного жилья судебными приставами.

- Позволяет остановить начисление процентов и пеней по кредиту.

- Позволяет оттянуть момент продажи ипотечной квартиры на срок до 2 лет и получить передышку, чтобы привести свои дела в порядок.

- Является основанием для прекращения преследования со стороны кредиторов и коллекторов.

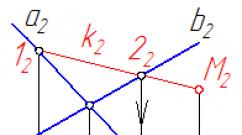

Процедура банкротства, основные этапы:

1. СБОР ДАННЫХ И ПОДГОТОВКА ДОКУМЕНТОВ

Запрос в банк и другие ведомства. Подготовка необходимых документов для процедуры банкротства.

2. СТАРТ ПРОЦЕДУРЫ БАНКРОТСТВА

Оформление и подача заявления о банкротстве в арбитражный суд. Определение (решение) суда о введении процедуры банкротства.

3. РАБОТА ФИНАНСОВОГО УПРАВЛЯЮЩЕГО

Утверждение финансового (арбитражного) управляющего. Изучение данных по делу. Выработка дальнейшего плана действий.

Законная отсрочка продажи жилья (залога) на срок 1-2 года

3.2. Заморозка долга

Остановка счётчика из процентов и пеней. Юридические процедуры по созданию максимальной отсрочки.

4.2 Передышка на 1-2 года

В течение 2 лет вы спокойно живете в заложенном жилье, планируете свои дела и ищете возможность погасить долг.

Если к окончанию отсрочки долг не оплачен, стартует процедура реализации заложенного жилья.

Продажа заложенного жилья и списание всех долгов

3.1. РЕАЛИЗАЦИЯ ЗАЛОГА

Реализация заложенного жилья (квартиры, дома) по приемлемой рыночной цене

4.1 СПИСАНИЕ ДОЛГА

Определение (решение) суда о списании остатка долга. Освобождение должника от обязательств перед банком.

Ключевой момент в банкротстве – наличие финансового управляющего, который возьмется за ваше дело. При обращении за помощью в юридическую компанию непременно уточняйте, будет ли предоставлен вам финансовый управляющий, и входят ли его услуги в обещанную цену.

Минимальный реальный срок банкротства по ипотеке – 10-12 мес. Сюда входит переоценка вашего жилья, согласование порядка его продажи в банке и в суде, продажа через торги. Обещание меньшего срока – лукавство или обман.

Услуга “Законная рассрочка” может быть задействована на любом из этапов вашей проблемы с ипотечным долгом: от первой просрочки платежа по кредиту до выставления жилья на торги судебными приставами.

Плюсы и минусы банкротства:

Продажа залога (жилья)

Подходит, когда погашение долга в перспективе нереально, и вы хотите быстрее выйти из ситуации без долгов.

Законная отсрочка

Подходит, когда вы хотите как можно дольше (до 2 лет) отсрочить продажу ипотечного жилья и иметь манёвр во времени

Реальные последствия банкротства

Ошибочно считается, что:

Банкротство -

клеймо на всю жизнь

Вас не примут

на руководящую работу

Вам навсегда закроют

выезд за границу

Вот реальные последствия банкротства

Во всем цивилизованном мире банкротство - обычная юридическая процедура, которая призвана избавить человека от долгов.

Известные лица, бывшие банкротами:

Дональд Трамп

президент США

50 Cent

репер

Ларри Кинг

телеведущий

Майкл Джексон

поп-певец

Майк Тайсон

боксер

Ким Бейсингер

актриса

Банкротство “под ключ” от проекта Долгам.Нет

ДОЛГАМ.НЕТ предлагает полный комплекс услуг банкротства ипотечных заемщиков. Мы доводим ваше дело до финального результата: новых условий по выплате долга или списания долгов и освобождения от исполнения обязательств:

Бесплатная консультация с финансовым анализом ситуации.

Заключение договора и оформление нотариальной доверенности.

Назначение персонального менеджера и финансового управляющего.

Направление запросов в ведомства и формирование пакета необходимых документов.

Подача заявления в суд, представление ваших интересов в суде и в банке.

Успешный финал. Списание долгов и финансовая свобода.

Очно

Москва, Санкт-Петербург, Саранск

Дистанционно

> 20 регионов РФБесплатная консультация ни к чему вас не обязывает. Вы получаете развернутый финансовый анализ своей ситуации, чтобы понять, подходит вам банкротство или нет.

Еще 6 причин обратиться в компанию ДОЛГАМ.НЕТ

Защита в полном соответствии с Федеральным законом “О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон ”О микрофинансовой деятельности и микрофинансовых организациях” от 03.07.2016 №230-Ф3

ВАС И ВАШИХ БЛИЗКИХ ОТ КОЛЛЕКТОРОВ

Защита включается с 1 дня после подписания договора и действует весь срок процедуры банкротства. Больше никаких визитов, звонков, смс, листовок, сообщений в соцсетях и т.п.

На тарифных планах “Стандарт”, “Стандарт+”, “Эксклюзив”.

Мы собираем документы о наличии задолженности в банках, копии решения судов, сведения о состоянии индивидуального счета застрахованного лица.

ОБЕСПЕЧЕНИЕ ФИНАНСОВЫМ УПРАВЛЯЮЩИМ

Мы осуществляем полное юридическое сопровождение вашего банкротства, включая услуги финансового управляющего. Наш специалист доведет дело до конца. Он действует без "выкручивания рук" и вымогательства дополнительных денег.

ФИКСИРОВАННАЯ СТОИМОСТЬ ПО ДОГОВОРУ

За услуги "ДОЛГАМ.НЕТ" вы заплатите ровно ту сумму, которая указана в договоре при условии предоставления о себе достоверных данных. Никаких доплат сверху.

Успешным финалом является судебное определение о списании долгов, а не просто признание банкротом.

Помните: банкротство не означает автоматическое списание долгов.

В портфолио мы выкладываем только те дела, на публикацию которых дали согласие наши клиенты.

Специальные условия для ипотечных заемщиков. Скидка от 50%

Процедурами банкротства в «ДОЛГАМ.НЕТ» управляет компьютерная система собственной разработки. Тотальная автоматизация процессов позволяет нам снизить затраты и установить лучшие цены в регионах, где мы работаем.

Последнее обновление Февраль 2019

Как правило, в долговые ловушки попадают граждане, связав себя кредитами и займами. И все чаще, перебирая варианты спасения, мы констатируем, что лучший выход из ситуации: просто объявить себя банкротом и не платить кредит. Действительно ли все так легко? Давайте разберемся.

С чего начать - оценка ситуации

Суть этапа : правильно определиться с необходимостью банкротства

С чего начать? Первым делом нужно выяснить имеются ли признаки банкротства гражданина, а потом можно задаваться вопросом: насколько это выгодно и не будет ли негативных последствий? В преддверии кажущейся несостоятельности возникает три ситуации:

- Созрела обязанность оформления банкротства , когда имеется долг от 500 000 р. неоплаченный более месяца;

- Имеется право на объявление своей финансовой безнадежности . Такое право может быть у должника по отношению к задолженности любого размера. Важно, чтобы недоимщику нечем было платить (нет достаточного имущества, денег и пр.) и отсутствуют источники доходов (высокая зарплата, бизнеспроекты, другие финансовые поступления), которыми можно закрыть долг по займу в ближайшем будущем;

- Нет оснований для введения процедуры . Это бывает, когда имеющиеся активы (или поступление которых ожидается со дня на день) неплательщика больше размера долгов.

Выгоду для себя каждый ищет сам, стремясь как можно безболезненнее списать все долги.

К примеру, если сумма долга значительно превышает стоимость имущества должника, то это выгодно. А если рыночная стоимость собственности высокая и намного больше суммы задолженности, то гражданин окажется в худшем положении после объявления банкротства. т.к. имущество будет распродано по низкой цене (см. ).

Классическая ситуация, когда банкротство на руку – это расстаться с небольшим багажом личного имущества, погасив просрочку по крупным кредитам, без планов на коммерческую деятельность и иллюзии получения заманчивых кредитов в ближайшие годы.

Выбор финансового управляющего

Суть этапа: выбрать компетентного и лояльного управляющего

Итак, вы решили признать себя банкротом по кредитам, далее пошаговая инструкция должна начинаться с выбора человека, который вам в этом поможет. Финансовые управляющие (далее также – ФУ, финуправ, управляющий) являются членами ассоциаций арбитражных управляющих (далее - СРО). Таких организаций множество. Выбирать можно абсолютно любого члена из совершенно любого СРО. Желательно иметь рекомендации о кандидатуре финуправа. Не мешает предварительно встретиться с ним и детально обсудить будущую стратегию и некоторые детали.

Сбор документов

Суть этапа: собрать полноценный пакет документации – основания для введения процедуры

Перед тем как идти в суд нужно основательно подготовиться. Практически вся подготовка сводится к сбору необходимых документов. Стандартный пакет представляет собой:

- Заявление о банкротстве - самое главное в нем подтвердить наличие условий для возбуждения дела (образец заявления);

- Приложение к заявлению - исчерпывающий перечень предусмотрен ст. 213.4 Закона «О несостоятельности (банкротстве)» (подробнее о приложениях к заявлению);

- Квитанция об уплате госпошлины в размере 6000 руб . Реквизиты можно узнать на сайте арбитражного суда, где будет рассматриваться дело.

- Квитанция о внесении на депозит арбитража (куда будет подаваться заявление) денег на оплату работы фин.управляющего в сумме 10 000 руб . Реквизиты депозитного счета можно узнать на официальном сайте арбитража или у сотрудников канцелярии суда при личном обращении.

Подача заявления в суд

Суть этапа: представить документы в нужный суд в полном объеме

Признать банкротом могут только через суд. Собранный пакет документов направляется в единственном экземпляре в арбитраж, находящемся в регионе, где прописан должник. Документы можно отослать по почте (заказным письмом с уведомлением) или сдать непосредственно в канцелярию суда.

Отсылать другим лицам (банк, налоговая инспекция, прочие кредиторы, СРО, управляющий) информацию или заявление с приложениями не нужно.

Если гражданин – ИП, то обращаться в арбитраж можно по истечении 15 дней с момента размещения уведомления о намерениях банкротиться в Интернет-ресурсе ЕФРФДЮЛ (единый федеральный реестр о фактах деятельности юридических лиц).

Рассмотрение заявления в заседании

Суть этапа : обосновать и доказать наличие признаков несостоятельности и начать процедуру

Не ранее 15 и не позднее 90 дней, принятый судом пакет документов исследуется. Процедура проходит в рамках слушания под руководством арбитражного судьи. Участие гражданина обязательно.

Главный вопрос на повестке дня: способен ли должник рассчитаться по кредитам?

Заявителю нужно показать, что у него уже имеется незаконный долг по кредиту (справка из банка о состоянии расчетов, уведомление о просрочке, решение о взыскании задолженности и т.п.), который он не может оплачивать по причине отсутствия денег (уволен с работы, безуспешная предпринимательская деятельность и т.п.) и нет возможности погасить долг крайними мерами, например, продать все свое имущество (так как таких активов меньше чем долг).

Если судью удается убедить, то рождается определение о введении реструктуризации (см. о реструктуризации долгов). Если это невозможно, то гражданина признают банкротом перед банком и назначают реализацию имущества должника.

Также определяется итоговая дата процедуры банкротства, одобряется кандидатура финансового управляющего и разрешаются прочие процессуальные вопросы (в зависимости от конкретных обстоятельств дела).

Публикация сведений о банкротстве

Суть этапа : своевременно разместить сведения о деле в СМИ

С момента появления судебного акта в активную фазу включается управляющий. Именно он заботится о публикации необходимых данных, координирует кредиторов, собирает сведения об имуществе, предоставляет отчеты собранию и в арбитраж и пр. (см. о полномочиях финансового управляющего).

Обнародование информации о банкротной процедуре является обязательным этапом. В течение 3 рабочих дней краткие данные о назначении реструктуризации и/или продаже имущества (о судебном определении, о должнике, об управляющем, о вводимой процедуре, об ином событии и пр.) размещаются:

- в газете «Коммерсантъ» (средняя стоимость объявления составляет 8500 р .)

- и на сайте ЕФРСБ (единый федеральный реестр сведений о банкротстве) – цена около 350 р .

Прочие обязательные публикации (о собрании кредиторов, об отмене плана реструктуризации, о судебных актах, о завершении банкротства и т.п.) можно только на сайте.

Расходы на объявления несет гражданин, а процедурными вопросами занимается ФУ.

Требования кредиторов

Суть этапа: уменьшить предъявляемые суммы задолженности, не допустить участие в деле банков и иных кредиторов

Банки и иные кредиторы в течение 2 месяцев после размещения объявления могут заявить свои претензии к гражданину в рамках банкротного дела. Если этот срок будет пропущен (и не восстановлен по уважительным причинам), то претензии к должнику от таких кредиторов не принимаются. Можно считать, что задолженность списана.

Требования рассматриваются в арбитраже с участием банка (других кредиторов), управляющего и гражданина. Последние могут возражать заявляемым долгам, если они противозаконны, просрочены, завышены и пр. Свои права гражданин может отставить таким же образом, как это происходит в обыкновенном суде.

Результат разбирательства сводится к:

- Признанию требования банка (других кредиторов) законным и включению его в реестр требований кредиторов. С этого момента банк становиться конкурсным кредитором. Это означает, что новоиспеченный участник дела вправе рассчитывать на погашение долга в процедурном порядке;

- Отклонению притязаний . В этом случае кредитор выбывает из числа претендующих на получение денежного возмещения по своей задолженности. Такое встречается и даже в тогда, когда задолженность фактически имелась. Причиной такого казуса становиться какие-нибудь правовые нюансы или слабая подготовка к делу юристов банка.

- Частичное признание долга . Как правило, арбитраж может урезать неправильно начисленные проценты, завышенные штрафы и т.п.

Первое собрание кредиторов

Суть этапа: Оценить настрой, планы банков, прочих кредиторов. Предварительно проанализировать эффективность и профессионализм деятельности фин.управляющего

Данное мероприятие является первым подведением итогов. Банкам и другим кредиторам предоставляется:

- информация об имущественном положении должника (какая собственность есть, где она находится, достаточно ли ее для расчетов с кредиторами и пр.);

- отчет о проделанной работе фин.управляющего (что сделано для установления имущества, какие сделки должника оспорены, установлены ли признаки фиктивного, преднамеренного банкротства, какие средства и на какие цели потрачены и т.п.);

- набросок плана реструктуризации, а также его критика (если план представлялся);

- предложение по введению продажи имущества;

- другие процедурные вопросы.

Созыв и проведение собрания осуществляет ФУ. Оно должно состояться не позднее 4 месяцев с момента судебного определения по делу. К числу присутствующих относятся кредиторы и должник. Явка на собственное усмотрение, но так как там решаются вопросы, не оставляющие равнодушными участников дела, то каждый стремиться присутствовать. Уведомления должны быть вручены не позднее, чем за 14 дней до мероприятия. Дополнительно информация размещается на сайте ФРСИБ. Рассылка за счет должника.

Собрание может проводиться как в живую, так и заочно. Все зависит от жизненных обстоятельств и от того как решит ФУ. Ход и результаты собрания протоколируются.

Собрания кредиторов могут созываться неоднократно для решения важных вопросов, в том числе:

- одобрения мирового соглашения;

- отмена, изменение плана реструктуризации;

- признания гражданина окончательно обанкротившимся и назначения распродажи имущества;

- и прочие проблемы.

План реструктуризации, исполнение плана

Суть этапа : Остановить рост долгов, разработать удобный график погашения задолженности и спокойно закрывать просрочку

- Вначале должник составляет специальный план реструктуризации, который, по сути, представляет собой подробный график расчетов с кредиторами (где указывается кому, когда, в каком размере и из каких средств (за счет чего) будет произведено погашение).

- Черновик плана (брульон) передается ФУ. А управляющий уже дает ему ход. Проект плана может представить любой: и должник и банк и другие кредиторы. Но чаще это делает должник, так как ему виднее, на что он способен.

- Далее на собрании (как правило, на первом) проект обсуждают кредиторы, с правом внесения своих корректив. В итоге, общим голосованием задумку должника или утверждают или отклоняют.

- Затем согласованный план должен пройти «испытание на прочность» в арбитраже. У суда широкие полномочия чтобы зарубить брульон, если имеются нарушения закона.

- В некоторых ситуациях суд наоборот выступает «спасительной соломинкой», когда утверждает отвергнутый план, наперекор мнению кредиторов. Такой поворот событий возможен, когда гражданин представил хорошие и экономически обоснованные наметки, и они намного выгоднее, чем просто продать все что есть за душой у должника.

- После это наступает фаза исполнения плана. На это может уйти не более 3 лет (более закон не позволяет).

- В конце этапа, не позднее, чем за месяц до истечения срока выполнения плана управляющий составляет отчет о состоянии расчетов и рассылает его участникам процесса. Финальным аккордом является рассмотрение итогов претворения плана в жизнь в судебном заседании. Где судья констатирует факт добросовестности гражданина и отсутствия претензий банка и других кредиторов. С этого банкротство прекращается, и гражданин вступает в обычную жизнь.

Реализация имущества

Суть этапа : распродать активы и списать не полностью оплаченные долги

Если недоимщик не смог исполнить обещания по реструктуризации долгов или вовсе такой план не представлял на суд банка и других кредиторов, а также в других случаях предусмотренных законом, то расчеты производятся за счет сбыта имеющегося у него активов.

Арбитраж самостоятельно (или по просьбе конкурсных кредиторов) выносит определение о распродаже на ближайшем судебном заседании, когда наступают подходящие основания к этому. Сие значит, что физ.лицо безоговорочный банкрот со всеми юридическими отголосками (нет прав на свое имущество, вешается ярлык несостоятельного и пр.).

В течение 1 дня после судебного акта задолжавший отдает ФУ все свои банковские карты и сообщает (по требованию финуправа) сведения о своих активах (вещи, имущественные права и пр).

С этого момента всей собственностью гражданина распоряжается управляющий

Исключение составляют лишь некоторые вещи (единственное жилье, одежда, предметы гиены и индивидуального пользования, деньги в размере не выше прожиточного минимума и пр.). При этом следует знать, что залог никак не будет препятствовать процедуре, поэтому должника и по ипотеке признают банкротом без особых проблем.

В рамках распродажи он собирает сведения об имуществе, составляет опись и проводит его оценку (самостоятельно или силой оценщиков). После представляет в суд собранные сведения и проект продажи вещей должника. По этому поводу арбитраж выносить специальное определение, в котором утверждается вся процедура распродажи (сроки, форма торгов, начальная стоимость и т.д.).

Отчуждение собственности недоимщика осуществляет также управляющий сам или с аукциона. При этом особой самодеятельности не допускается, так как банк и другие кредиторы могут требовать отчета от финуправа (ему могут быть адресованы запросы, по этому поводу созываются собрания и т.п.). В конце концов, его действия могут быть предметом жалобы в арбитраже.

По мере продажи имущества погашаются долги, согласно очереди, установленной законом.

По итогам реализации (когда кончилось имущество или все долги закрыты), фин.управляющий предоставляет обобщенный доклад в суд. Рассмотрев его, арбитражный судья издает документ о завершении распродажи. С этого момента гражданин освобождается от долговых обременений, даже если у банков останется непогашенная задолженность.

Пересмотр реструктуризации долгов и реализации имущества

Суть этапа: доказать, что гражданин был честен и отдал все для покрытия недоимки

Сердобольные банкиры или другие кредиторы, заподозрив, что гражданин во время реструктуризации или распродажи утаил или вывел на сторону свои активы от взыскателей, могут пожаловаться в суд. И если это окажется правдой, то судья возобновляет процедуру и вновь объявляет гражданина несостоятельным. Ранее списанные долги вновь реанимируются (в непогашенной части) и их нужно гасить.

С этого момента назначается реализация. Управляющий оспаривает незаконные сделки, вводит сокрытое имущество в конкурсную массу, дораспродает его, стараясь закрыть оставшуюся задолженность.

Жизнь после банкротства

Суть этапа : начать жизнь с нового листа

Мы выяснили как признать себя банкротом и теперь понятно, что весь смысл банкротства сводится к возможности безболезненно и без остатка рассчитаться с банками и остальными кредиторами.

Если реструктуризации было достаточно для погашения долгов, то по ее завершению гражданин, как ни в чем ни бывало, продолжает жить, строить планы, участвовать в денежных и иных экономических отношения. Но с небольшими оговорками: в течение 8 последующих лет он не сможет ввести в отношении себя повторно процедуру реструктуризации.

- в течение 5 лет нельзя повторно банкротиться, а если обанкротят принудительно (по заявлению банка, налоговой и пр.), то, продав все имущество, долги уже не будут списаны полностью;

- в пятилетний период при получении в банках новых кредитов и займов необходимо сообщать о своем банкротном прошлом;

- три последующих года нельзя быть в должности или органах управления юр.лиц;

- некоторые долги остаются действующими (алименты, причинение вреда здоровью, оскорбления личности и пр.).

Если у Вас есть вопросы по теме статьи, пожалуйста, не стесняйтесь задавать их в комментариях. Мы обязательно ответим на все ваши вопросы в течение нескольких дней. Однако, внимательно прочитайте все вопросы-ответы к статье, если на подобный вопрос есть подробный ответ, то ваш вопрос опубликован не будет.

27.05.2018 22:55:51 сайт

Банкротство при ипотеке – реальная процедура, ведь, по сути, ипотечное имущество является залоговым и принадлежит банку. Реализация имущества банкрота имеет свою специфику, проводится продажа на торгах под руководством конкурсного управляющего. Многим гражданам-участникам процесса, владеющим ипотечным жильем или автотранспортным средством, не до конца понятна процедура банкротства, поэтому вопрос следует раскрыть.

Анализ имущественной базы

Известно, что в период обанкрочивания или по иным причинам на имущественную базу неплательщика уполномоченными органами может налагаться арест. Торги при банкротстве неплательщика могут осуществляться:

посредством реализации конкурсной базы, находящейся под арестом;

продажа идет на протяжении 60 дней с того момента, когда собственность была арестована.

продавать нельзя необоротное имущество неплательщика. уполномоченное лицо назначается арбитражем.

По окончании реализации имущественной базы банкротов, изъятой у неплательщика из-за его несостоятельности, новый правовладелец может пользоваться им на свое усмотрение.

Как и любое делопроизводство, реализация имущества банкрота имеет свои нюансы. Это продажа на аукционе, результатом которой будет приобретение собственности у обанкротившегося лица в особенном порядке. Реализация имущественной базы осуществляется разными методиками.

Продажа такой собственности неплательщика (его приобретение в связи с обанкрочиванием), по установленным законам принципам проводится лицом, назначенным арбитражем.

Изначальная цена базы, которая выходит на распродажу, не может быть меньше, чем та, что прописана в соответствующем заключении об оценке имущества. Сроки осуществления такого рода аукционов по распродаже собственности обанкротившихся лиц и условия их производства прописаны в статьях закона РФ.

Банкротство и ипотека – процедура и особенности

Процедура банкротства для владельцев ипотечного имущества проводится в несколько этапов:

Подготовка – тщательный анализ создавшегося положения и перспектив. Следует учитывать все нюансы, в том числе и то, что банкрот не сможет в дальнейшем оформить ипотечный кредит.

Сбор документов. В пакет входит документация заемщика: паспорт, СНИЛС, ИНН, свидетельства о браке и о рождении детей. Также потребуется подготовить кредитный договор с графиком платежей, квитанциями/выписками об оплатах. Кроме того, понадобятся справки о трудоустройстве и доходах, информация обо всей собственности, принадлежащей должнику.

Подготовка искового заявления и оплата государственной пошлины. В заявлении следует указать причины финансовой несостоятельности.

Судебное заседание. Процедура подразумевает назначение финансового управляющего. Процессуальные издержки немалые – трехкратная сумма минимального прожиточного уровня по региону.

Вынесение судебного решения. Это может быть как реструктуризация, так и назначение конкурсного управленца.

Обанкрочивание - продажа имущества

Стоит остановиться подробнее на сроках и порядке распродажи (авто, акции, недвижимость и другое) обанкротившегося лица. Относительно самих сроков, здесь все просто. Аукцион по реализации такой конкурсной массы осуществляется на протяжении 60 дней. Время отсчитывается с того момента, как было получено управленцем имущество, которое можно распродать на аукционе.

Оповещение об аукционе по продаже правособственности неплательщика может быть выставлено на веб-ресурсе РФ в виртуальной сети.

Приобретение собственности у обанкротившегося дает возможность экономии определенной суммы финансов, что 100% не будет лишним.

Информационные данные об осуществлении аукциона открываются для всех, кто желает принять участие в распродаже. При этом оплачивать ничего не потребуется. Что касается порядка производства аукциона по распродаже имущества, то он установлен законодательством РФ, прочими нормативными документами. Перед распродажей осуществляется инвентаризация имущества банкрота.

Неплательщик может и не продать собственность, если объявил себя банкротом. Если собственность банкрота не продана в срок 30 дней, судебный пристав может:

Высказать предложение займодавцу оставить правособственность за собой.

Решить сократить стоимость на продаваемый объект на 15%. Исключением будет автотранспортное средства, акции, недвижимость, обанкротившегося лица, присутствующего на аукционе.

Если правособственность неплательщика не получилось реализовать в срок, тогда она реализуется займодавцу по стоимости на 25% дешевле, чем та, что прописана в заключении об оценке имущественной массы.

Продажа предмета ипотеки и погашение долга

Наиболее оптимальный вариант – это реструктуризация. В этом случае, если должник имеет постоянный доход и работу, судья может вынести решение и без участия кредитора. Чтобы неплательщик смог реабилитироваться, ему предоставляют удобный график возврата долга за три года.

При конкурсном производстве залоговое имущество подлежит продаже, но даже если суммы недостаточно, остаток долга списывается, а должник получает статус банкрота.

Если нет денег платить за ипотеку?

Реалии современного рынка недвижимости и ее стоимости привели к тому. Что многие люди, оформившие ипотечные кредиты (особенно в иностранной валюте), оказались неплатежеспособными. Поэтому в банковских организациях актуален вопрос клиентов: «Что делать, я не могу платить ипотеку?».

Если должник не в состоянии справиться с кредитным бременем, у него есть несколько вариантов для решения вопроса:

Реструктуризация. Когда материальные трудности временные, можно обратиться в банк с просьбой реструктуризировать долг. Сделать это нужно до образования просрочек. Банк предложит несколько вариантов: заморозить выплаты по процентам, дать отсрочку или продлить период кредитования.

Подыскать другую банковскую организацию с более выгодными условиями для рефинансирования. Можно найти вариант с приемлемыми процентами, изменить валюту залогового кредита, но потребуется хорошая кредитная история.

Получить госпомощь. Можно попробовать списать до 20% от общей суммы долга через агентство по ипотечному жилищному кредитованию.

С разрешения банка продать ипотечную недвижимость самостоятельно и вернуть долг с полученных средств. Банковские организации обычно охотно идут на такой шаг, избавляя себя от лишних расходов и хлопот по реализации имущества.

Написать заявление в банк об аннулировании договора ипотеки. Это сделать труднее, так как финансовые организации не хотят терять свои проценты.

Исполнительное производство. В этом случае залоговая недвижимость реализуется при остановке штрафов и пени.

За счет продажи ипотечного имущества погашается долг, но если денег не хватит, под продажу попадет другая собственность должника. Также будет наложена блокировка на его счета и зарплатную карту.

Если стоимость залогового жилья или автотранспортного средства меньше, чем общий долг физлица, целесообразный вариант – банкротство, и ипотека тогда аннулируется, но и имущества должник лишается.

Рациональная и выгодная процедура – когда разница между долгом и стоимость ипотечной недвижимостью превышает 500 000 рублей.

А если жилье – единственное?

Даже если ипотечная квартира является единственным жильем, потерять ее вполне возможно. Дело в том, что имущество в ипотеке – собственность банка, и будет реализовано даже при условии, что там прописаны несовершеннолетние или люди с ограниченными физическими возможностями (инвалиды).

Решение о взыскании на ипотечное жилье выносит суд. При этом его стоимость определяется судьей или устанавливается как договор между банком и должником. Независимый оценщик определяет всего 80% от рыночной цены, по такой стоимости недвижимость и идет на торги.

Что будет после банкротства?

Процедура несостоятельности не позволяет выйти из сложной ситуации с минимальными последствиями. Банкротство физических лиц при ипотеке несет следующие риски:

Человек лишается жилья, даже если оно единственное, и на площади проживают дети.

Ограничительные меры, установленные судом, подразумевают лишение прав распоряжаться своим имуществом и доходами, запрещен выезд за границу.

Чтобы удовлетворить требования кредиторов, возможно наложение взыскания на другую собственность должника.

Банкрот лишается права оформлять ИП, ООО, занимать руководящие должности в течение 5 лет.

Факт процедуры несостоятельности обязательно будет указан в кредитной истории. Таким образом банкротство при ипотеке формально не является препятствием для подачи заявки на следующий залоговый кредит, но банки вряд ли захотят кредитовать банкрота.

Экономический кризис, разразившийся в конце 2014 года, ударил по карману многих россиян. Но в наиболее уязвимом положении оказались люди, обремененные долгосрочными финансовыми обязательствами, в первую очередь – ипотекой. Для многих из них жилищный кредит стал неподъёмным ярмом. Спасением для безнадежных заемщиков может стать закон о банкротстве физических лиц, который вступит в силу с 1 июля 2015 года. В чем особенности этой процедуры и какие перспективы ждут банкрота?

Личное банкротство – в чем суть закона

Законопроект о банкротстве физлиц разрабатывался на протяжении многих лет, и вот в разгар текущего экономического кризиса он наконец-то вступит в силу. По оценкам экспертов, именно сейчас этот документ придется весьма кстати – он актуален минимум для миллиона россиян, прежде всего – валютных ипотечников. Закон №476 предполагает, что отныне гражданин, который не в состоянии справиться со своими кредитными обязательствами, сможет рассчитывать на смягчение условий. Для этого предусмотрено 2 пути:

- Финансовое оздоровление

Заемщик получит возможность продлить срок погашение долга до трех лет по замороженной процентной ставке

- Личное банкротство

Гражданин будет признан финансово несостоятельным и освобожден от денежного бремени

Теоретически банкротом может стать любой россиянин с долгом больше 500 тысяч рублей и просрочкой по платежам свыше 3 месяцев. Запустить финансовую процедуру может как кредитор, так и сам заемщик, который понимает, что не расплатится в установленные сроки и может обосновать свою финансовую несостоятельность. Сама процедура банкротства будет проходить по аналогии с похожими процессами для компаний, однако дела будут рассматриваться в судах общей юрисдикции по месту регистрации гражданина.

Необходимость ввести законную процедуру личного банкротства граждан назрела в России уже давно. В идеале она поможет перевести в правовое русло отношения кредиторов и «проблемных» заёмщиков, которые при активном участии коллекторов нередко напоминали военные действия. Нормы ФЗ о банкротстве физлиц будут распространяться на банковские кредиты, в то числе при , долги по коммунальным платежам и личные займы между гражданами.

Как личное банкротство поможет избавиться от долгов

Благодаря ФЗ №476 «безнадежные» должники смогут почувствовать почву под ногами. С того момента, как суд признает обоснованность заявления о банкротстве, гражданин будет надежно защищён от нападок кредиторов. Вся активность по взысканию его имущества и начислению штрафов и пени за просрочку платежей будет приостановлена. В помощь потенциальному банкроту будет назначен финансовый управляющий, который оценит состояние счетов гражданина и предложит наиболее разумный вариант выхода из ситуации.

Самый легкий путь, который предусмотрен законом, - это реструктуризация просроченной суммы. Она позволит гражданину обрести финансовую свободу без «потери лица», имущества и кредитной истории. Если суд удостоверится, что заемщик имеет постоянный доход и при более щадящих условиях в состоянии рассчитаться самостоятельно, для него разработают особую схему выплат. Причем, по нормам ФЗ, Фемида будет на стороне должника: он сможет сам предложить удобный план расчёта на срок до трех лет, а кредитору останется лишь смириться с обозначенными условиями.

Собственно банкротство – это более серьезный процесс, предусмотренный для россиян, которые провалились в слишком глубокую долговую яму. Если управляющий придет к выводу, что постепенные выплаты в рамках реструктуризации невозможны, заемщика ждут торги. Его имущество пустят с молотка, чтобы хотя бы частично покрыть сумму займа. В перспективе это сулит полную свободу от всех финансовых обязательств, однако статус банкрота вряд ли покажется многим привлекательным. Он будет зафиксирован в кредитной истории гражданина и фактически двери банков закроются перед человеком минимум на 5 лет. Кроме того, в течение трех лет банкрот не сможет занимать руководящие должности в компаниях, а во время исполнительного производства - выезжать за границу.

Банкротство и ипотека – кто останется без жилья

Распродажа личного имущества – достаточно болезненный процесс. Однако финансовый управляющий будет заботиться, чтобы кредиторы не обобрали человека до нитки. Неприкосновенными останутся личные вещи (за исключением драгоценностей и антиквариата), мебель, бытовая техника на сумму до 30 тысяч рублей, а, главное, единственное жилье должника, независимо от его площади и характеристик. Однако, к сожалению, это правило не распространяется на ипотечные квартиры.

Для квадратных метров, которые находятся в залоге у банка, предусмотрена особая схема. В данном случае закон защищает интересы кредиторов: ипотечная недвижимость банкрота неминуемо попадет на торги, даже если это единственное жильё семьи с маленькими детьми. Впрочем, в этом случае некоторая надежда есть на защиту органов опеки, которые не согласятся на ухудшение условий проживания несовершеннолетних и станут на сторону должника. Единственное, что призвано гарантированно утешить заемщика в подобной ситуации: после банкротства кредитный кошмар закончится. Все его долги будут аннулированы вне зависимости от того, хватило ли вырученных от средств для погашения полной суммы займа, а о новых кредитах в ближайшие годы можно забыть.

На данный момент, по оценкам экспертов рынка недвижимости, от 1 до 3% из 3,5 млн российских ипотечников имеют просрочку по кредиту более 90 дней, а значит, потенциально находятся в группе риска. Как правило, большинство проблемных заемщиков стараются обойтись «малой кровью» и любой ценой избежать потери квартиры. Еще до вступления в силу ФЗ о банкротстве физлиц некоторые граждане начали обращаться в банки с просьбами о реструктуризации долга. Если прежде кредитные организации не всегда шли навстречу клиентам, в будущем им будет сложнее «выкручивать руки» отчаявшимся должникам и навязывать невыгодные условия.

В самом тяжелом положении по прежнему остаются валютные заемщики, чья ипотека в считанные месяцы подорожала вдвое. В сложившихся обстоятельствах более 5 тысяч россиян уже не в состоянии нести подобное непосильное бремя. Не исключено, что многие обладатели долларовой ипотеки будут считать дни до 1 июля, ведь вступление в силу ФЗ о банкротстве физлиц обещает им как минимум долгожданную передышку и освобождение от пени и штрафов за просрочку по кредиту.

Как проходит банкротство при наличии ипотеки для физического лица, что будет с залоговым имуществом – на эти и другие вопросы постараемся ответить всесторонне и детально в этом материале.

Сегодня в обществе остро стоит квартирный вопрос. Дети вырастают, создают семьи, каждый хочет собственный угол, чтобы в нем создавать свой уютный и неповторимый мир. Самостоятельная жизнь у большинства начинается с покупки жилья в кредит. Однако многие не задумываются, что для них это может значить. Ипотека – это изначально ограниченное право собственности гражданина, что гарантирует кредитору возврат долга. Поэтому норма закона, согласно которой запрещается реализация единственного жилья у банкрота, здесь не работает. Залоговое имущество обязательно к продаже. Однако бывают и случаи, когда банкротство физических лиц с ипотекой проходит по другому сценарию. К слову, в нашей практике есть такое дело. Банк-залогодержатель не проявил активной позиции в рамках процедуры и пропустил двухмесячный срок постановки в реестр требований кредиторов. В связи с этим потерял особый статус залогового кредитора, и ипотечная квартира в деле рассматривалась уже как единственное жилье должника. В итоге жилье осталось в собственности у нашего клиента, а залоговый кредитор – без погашения долга. Отдельно этот случай мы описывали в разделе нашего сайта «Живые истории ».

Как сохранить ипотечную квартиру при банкротстве?

Ипотечное жилье можно и нужно попытаться сохранить в собственности должника при банкротстве. Залоговое имущество будет реализовано. Вопрос: когда и за какую цену? Ведь стоимость жилья, реализуемого в банкротстве, падает вдвое по сравнению с рыночной. В компаниях, ориентированных на защиту интересов клиентов, сразу узнают: готов ли должник выкупить жилье с торгов за меньшую цену? При положительном ответе определяется время, которое понадобится для сбора нужной суммы.

Осуществить банкротство физического лица при ипотеке возможно и с увеличением срока подготовки банкротящегося гражданина к приобретению квартиры. С этой целью рекомендовали бы пойти на реструктуризацию задолженности. Но если даже и начать с процедуры реализации имущества, банкротство не будет быстрым – примерно 1-1,5 года.

Гендиректор НЦБ

Дмитрий Токарев

Реализация имущества при ипотеке: этапы, сроки, торги

- После постановки в реестр требований кредиторов банк-залогодержатель вместе с арбитражным управляющим определяет порядок и положения реализации, потом – утверждается судом. На это уходит месяц.

- Жилье реализуется через торги, которые проходят с момента подачи ходатайства об определении порядка и способа реализации имущества в три этапа. Первоначальную цену диктует банк-залогодержатель, и она соответствует рыночной. Это в том случае, если банк не пассивен и взаимодействует с арбитражным управляющим. Здесь нужно учитывать тот факт, что банку невыгодно ставить имущество на баланс, так как это ведет к одним расходам. Ему нужны деньги, чтобы быстрее была возращена сумма долга.

На вторых торгах цена снижается на 10%. На третьих – предложение стартует с рыночной стоимости, но каждый день она падает на 5-10%, в течение месяца – снижается до 50%. Этапы торгов длятся по месяцу, период между ними – столько же времени. Сроки можно «двигать». Если ускоряться, то процедура реализации займет 8 месяцев, если не спешить, то может и года два. Важно, что должник на все это время избавляется от штрафных санкций – пенни и проценты перестают начисляться в самом начале банкротства, не должен платить по кредиту, вправе жить в ипотечной квартире либо ее сдавать другим. Все эти факторы благоприятны для того, чтобы гражданин подготовился к торгам.

Почему можно быть уверенным почти на 100%, что квартиру не купят другие участники торгов, ведь цена такая привлекательная?

«Дело в том, что торги не используются населением: для людей более привычны такие площадки, как Авито, ЦИАН или покупка жилья через риелторов. На площадки же, которые применяются в процедуре реализации имущества, нет открытого доступа, на них вход – только через электронный ключ. По сути, о продаже знают лишь должник и залоговый кредитор», - пояснил глава Национального центра банкротств Дмитрий Токарев.

Поэтому банкротящийся гражданин может смело участвовать в торгах и забирать квартиру с большим дисконтом. Как сложилась практика, оформляется такое имущество на близких людей.

- По завершении торгов вырученные от продажи залогового имущества средства распределяются следующим образом: 80% отдаются залогодержателю, 7% - арбитражному управляющему в качестве вознаграждения, оставшиеся финансы – остальным кредиторам. Если средств не хватает, чтобы погасить все кредитные обязательства, то эти долги списываются.

Если ипотечная квартира при банкротстве одного из супругов?

Банкротство физических лиц, если квартира в ипотеке на второго супруга, проходит без проблем. Залоговое имущество, оформленное на мужа (жену) банкрота, не берется в расчет. Нужно просто дальше платить по ипотечному кредиту. В нашей практике есть такой случай: жена банкротится, а муж в период проведения процедуры взял ипотеку.

Таким образом, банкротство и ипотека – не приговор Вашему, уже ставшему таким родным дому. При грамотном ведении дела вполне возможно сделать его своим, без ограничений прав собственности. У юристов НЦБ – достаточно опыта, чтобы решить такого рода вопросы. Обращайтесь – мы Вам обязательно поможем!