Расчет процентов неустойки по договору калькулятор. Расчет суммы неустойки и других штрафных санкций по договору

Любая заключаемая сделка предусматривает ответственность каждой из договаривающихся сторон, которая наступает при невыполнении взятых на себя обязательств.

Все операции в бизнесе также проводятся на основе заключения договоров, и для того чтобы обеспечить надлежащее выполнение сторонами обязательств, в соглашения включают условия по выплате неустойки за нарушение договоренностей.

При возникновении нарушений по условиям заключенных соглашений необходимо знать, как правильно рассчитать неустойку, возмещая понесенные убытки.

В статье дается популярное определение неустойки, рассматриваются ее виды и предлагаются рекомендации по начислению. Акцентируясь на нюансах различных договоров, представлен пример расчета неустойки по ставке рефинансирования, а также оговоренной в соглашении при невыполнении условий сделок купли-продажи, поставки, подряда, несвоевременной уплате налогов и др.

Неустойка: что нужно о ней знать

Начнем с определения этой штрафной санкции. Неустойка представляет собой установленную законом либо заключенным соглашением денежную сумму, которую должник обязуется выплатить партнеру, если обязательства не исполнены или исполнены, но с нарушением условий сделки. К примеру, не соблюдены сроки поставки товара, либо же качество товаров или услуг не соответствует заявленному в спецификации. Иными словами, неустойка является законным способом обеспечения выполнения взятых обязательств. Ее применение регулируется ГК РФ и другими нормативными документами.

ГК РФ рассматривает эту штрафную санкцию и как форму гражданско-правовой ответственности, определяющую ее меру за нарушение договорных условий.

Виды неустойки

Неустойка - инструмент обеспечения обязательств и одновременно форма ответственности за их нарушение. Она бывает:

Договорной, т. е. определенной сторонами соглашения в процентах или твердой сумме.

Законной, т. е. установленной нормативными актами и применяющейся независимо от воли договаривающихся. Именно об этом варианте пойдет речь в статье, поскольку для него законодателями предложенпорядок расчета неустойки по ставке рефинансирования. Но сначала ознакомимся с исчислением неустойки, размер которой обычно оговаривается в условиях контракта.

Отличия

Неустойка и сумма возмещения понесенных убытков - близкие экономические категории, но не равноценные в юридической и судебной практике. Неустойка носит подчеркнуто обеспечительную функцию: законом установлена ее обязательная уплата при нарушении обязательств, и кредитор вправе не доказывать факта причинения ему убытков. А вот их возмещение происходит лишь при предоставлении обоснованных доказательств того, что убытки понесены.

Уплата неустойки осуществляется более оперативно, тогда как объем допущенных убытков можно точно вычислить только после совершенных фактов неисполнения обязательства и анализа последствий. Особенно если нарушения условий сделки продолжаются длительное время и объем убытка можно вычислить только в будущем.

Договорная неустойка

Эта санкция, предусмотренная договором либо соглашением сторон, носит название договорной. Обычно ее размер определяется в рамках соглашения. Применение неустойки упоминается в разделе договора о штрафных санкциях за несоблюдение условий сделки. Но если сделка заключена устно, то соглашение об установлении размера договорной неустойки обязательно должно быть оформлено в письменном виде, иначе ни о каких начислениях при возникновении непредвиденной ситуаций не может быть и речи.

Письменная форма соглашения о неустойке требуется в любом случае, невзирая на сумму сделки. Как правило, соглашение о неустойке фиксируется отдельным пунктом договора. Дополнительные соглашения, прилагаемые к основному договору, составляются значительно реже. Если в письменной форме ничего не оформлено, то взыскать неустойку не кредитору не удастся. И при условии уже произведенной уплаты неустойки (если соглашение о ее применении отсутствует) должник имеет право требовать возврата соответствующей суммы.

Формула и примеры расчета пени по договору

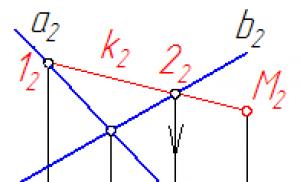

Начисление базируется на данных о сумме задолженности или невыполненных обязательств (З), количестве дней нарушения (Ч) и применяемой ставки (С). Рассчитать неустойку можно по такой формуле:

Н = З * Ч * С

По сделкам поставки, оказания услуг или купли-продажи чаще всего она является договорной и определяется сторонами в фиксированном проценте от суммы задолженности. Отсчет числа дней просрочки начинается со следующей за указанными сроками даты.

Пример №1

По соглашению на сумму 500 тысяч рублей должен быть поставлен товар 31 марта. В указанный срок поставки произведены на 285 тысяч руб. Остаток товара прибыл 25 июня. По условиям договора размер штрафных санкций - 0,1% за каждый день нарушения сроков. Определим их сумму:

З - 215 000 руб. (500 000 - 285 000)

Ч - 86 дней (30+31+25)

Н = 215 000 * 86 * 0,1 % = 18490 руб.

При применении другой процентной ставки, например, 1%, в формулу подставляем это значение.

При начислении санкций по договору подряда формула расчета несколько меняется - учитывается общая сумма долга без учета НДС:

Н = (З - 18%) * Ч* С

Пример №2

По договору, законченному 5 мая, остались неоплаченными строительно-монтажные работы в сумме 120 тыс. руб., в т. ч. НДС. Рассчитаем неустойку (0,5%) на 20 июля.

Ч - 76 дней (26+30+20)

Долг без НДС - 101 695 руб. (120 000/ 1,18)

НДС - 18 305 руб. (101 695 * 0,18)

Н = 101 695 * 76 * 0,5% = 38644,1 руб.

Пока представлены примеры использования в расчетах договорных неустоек. Но на практике встречаются и другие варианты - законные, применение которых обусловлено нормативными актами, а размер определяет расчет неустойки по ставке рефинансирования.

Законная неустойка

Таковой признается неустойка, размер и условия взыскания которой определены нормативными актами. Рассчитывают ее, невзирая на то, предусмотрена ли обязательность ее уплаты в условиях заключенного соглашения или нет.

Законодателями разработан расчет суммы неустойки по ставке рефинансирования, вычисляемый по формуле:

Н = З * Ч * С/100 * 1/300, где ставка определяется как 1/300 часть установленной ставки рефинансирования.

При установлении в договоре диспозитивной неустойки размером менее, чем рассчитанный по этой формуле, кредитор вправе повысить ее до величины не менее императивной, представленной в расчете.

Расчет неустойки по ставке рефинансирования

При исчислении размера неустойки у пострадавшей от невыполненных обязательств стороны часто возникает вопрос о том, как определить количество дней просрочки. Мы уже отмечали, что отсчет «штрафного» времени начинается с даты, наступившей после указанного в договоре срока исполнения обязательств. Конечной датой или окончанием этого срока следует считать день подписания документа на получение товара/услуги, что будет означать выполнение обязательств. При невыполнении их таким днем выступает любая другая дата, когда пострадавший партнер выставляет счет, требуя возмещения затрат.

Формула расчета неустойки по ставке рефинансирования

Представленная выше формула дает возможность вычислить размер штрафных санкций по ставке рефинансирования, установленной ЦБ РФ на день уплаты либо предъявления претензий. Пример №3 - расчет неустойки по одной трехсотой ставки рефинансирования.

Заключенный договор на поставку товара на сумму 10 млн руб. должен быть исполнен в срок до 01.07.2015. Однако к этому времени поставлено товаров всего на 8 млн руб.

По прошествии месяца поставки осуществлены не были, и 31.07.2015 поставщику услуг был выставлен счет на сумму неустойки, рассчитанной по формуле:

(10000000 - 8000000) * 31 * (8,25/100/300) = 17050 руб.

Расчет неустойки по ставке рефинансирования в размере 1/300 применяется практически в любой возникающей ситуации. Таким образом рассчитываются штрафные санкции не только при нарушении договорных обязательств, но и при просрочке платежей по налогам в бюджет и внебюджетные фонды, по коммунальным платежам и др. Но существуют исключения, где величина применяемой ставки существенно отличается.

Другие размеры применяемых ставок

Например, расчет неустойки по ставке рефинансирования ОСАГО осуществляется исходя из 1/75 установленной ЦБ РФ ставки по формуле: Н = С в * Ч * С/100 * 1/75, где С в - сумма возмещения, обозначенная в статье ОСАГО. Такая же величина ставки применяется при расчетах штрафных санкций к физическим лицам, принимающим участие в долевом строительстве.

Иногда возникают ситуации, когда уместно произвести расчет неустойки по двойной ставке рефинансирования. Это происходит, если подают заявление в суд с просьбой снизить размер неустойки. Рассчитывают его так: Н = З * Ч * 2*С/100 * 1/365. Следует помнить, что для этого расчета действует правило «эффективных» дней: в каждом месяце количество дней равно 30 (и в феврале также), и его учитывают при исчислении неустойки.

Не так редки случаи судебных разбирательств, когда потерпевшая сторона требует начисления и уплаты неустойки за незаконное пользование чужими средствами. Суть вопроса такова: сегодня практически все партнеры работают по предоплате, и покупатель, оплатив заказ, ждет его поставки. Если товар не поступает в установленный срок, можно расценивать действия поставщика именно в таком ключе. Тогда возникает необходимость провести расчет неустойки по ставке рефинансирования. Арбитражный суд достаточно часто рассматривает подобные дела. Обычно в условиях договора предусмотрена такая ответственность. Но если она не установлена, а нарушение наступило, и использование чужих финансовых средств доказано, то выносится судебное решение о взыскании неустойки. Формула расчета неустойки по ставке рефинансирования такова:

Н = З * Ч * С/100 * 1/360, где применяется 1/360 ставки рефинансирования ЦБ РФ.

Несмотря на то что вступившие в силу изменения ст. 395 ГК РФ с 01.06.2015 трактуют использование в этом расчете средней ставки по вкладам физлиц, определяемой ЦБ территориально (т. е. для разных регионов она разная), на практике пока применяется действующая ставка рефинансирования.

Сегодня точных данных по величинам средних ставок нет, и даже судебные решения, отмечая этот факт, выносятся с начислением неустойки на основе ставки рефинансирования.

Пример №4

Договор на сумму 950 тыс. руб. с установленным сроком окончания 10.01.2015 не выполнен. Поскольку размер санкций в соглашении не установлен, судом вынесено решение об уплате неустойки за использование чужих финансовых средств. Начисление возможно в двух вариантах: за календарные или эффективные дни. Для подачи документов в суд рассчитаем сумму на 25.07.2015. Оба варианта законны, и любой расчет неустойки по ставке рефинансирования будет принят судом.

1. Число календарных дней - 168 (21+31+30+31+30+25)

Н = 950 000 * 168 * 8,25/(100*360) = 36575 руб.

2. Число эффективных дней - 166 (21+30+30+30+30+25)

Н = 950 000 * 166 * 8,25/(100*360) = 36139,58 руб.

При прояснении вопроса о применении средней ставки использовать в расчетах будут ее.

Так рассчитывается неустойка в различных жизненных ситуациях.

Неустойка по договору аренды является обеспечением своевременной выплаты арендатором суммы в качестве оплаты арендуемого помещения. То есть она в данном случае выступает одним из способов защиты прав арендодателя. В зависимости от выбранного сторонами способа расчета неустойки может потребоваться применение сложных расчетов по специальной формуле, позволяющей корректно высчитать размер подлежащих выплате штрафных санкций.

Неустойка по договору аренды нежилого помещения

Одним из ключевых условий договора аренды на основании п. 1 ст. 606 Гражданского кодекса (далее также ГК) является его возмездность. Арендатор обязан вносить платежи в порядке и в сроки, определенные в момент заключения соответствующей сделки. Обеспечивается исполнение данного обязательства законным способом; кроме того, стороны могут самостоятельного оговорить в договоре дополнительные способы защиты прав арендодателя в случае просрочки платежа (платежей).

Выплата неустойки по договору аренды возможна лишь в том случае, если стороны заранее оговорили данное обеспечение и закрепили в договоре параметры его расчета. Нормативными правовыми актами законная неустойка для данной гражданско-правовой сделки не устанавливается.

В соответствии с п. 1 ст. 330 ГК стороны могут предусмотреть 2 варианта расчета неустойки в случае просрочки платежа: штраф или пени. При этом в силу указанной нормы договоренность о неустойке считается достигнутой и действительной лишь в том случае, если устанавливается в письменном виде. Подобное соглашение может:

- включаться в основной договор;

- заключаться в качестве дополнительного соглашения;

- являться приложением к договору;

- составляться в форме отдельного документа.

Хотя законом и не дается развернутого определения каждому из видов неустойки, практика применения штрафов в гражданско-правовых сделках по передаче имущества в аренду закрепляет следующие признаки штрафа:

- устанавливается, как правило, в твердой сумме или фиксированном проценте от такой суммы;

- носит разовый характер (выплачивается единожды по факту неисполнения обязанности);

- не зависит от срока неисполнения обязательства по внесению арендного платежа.

Таким образом, предъявление неустойки в виде штрафа не требует проведения сложных расчетов вследствие особенностей данной санкции. Несколько сложнее обстоят дела с расчетом пени.

Расчет пени по договору аренды

Произвести расчет неустойки по договору аренды, выраженной в форме пени, можно при наличии следующих данных:

- размер платежа по арендной плате, который не был выплачен в определенный договором срок (П пр);

- временной отрезок в днях, начинающийся после крайнего дня для внесения данной платы арендатором, и заканчивающийся днем предъявления требования об уплате пени (С пр);

- размер санкций, закрепленных сторонами, который обычно устанавливается за 1 календарный день просрочки платежа (Р с).

В том случае, если в течение времени просрочки арендатор вносил какие-либо суммы в счет уплаты задолженности, это должно быть учтено при расчете. После оплаты части задолженности проценты могут начисляться лишь на оставшийся долг.

В общем виде формула выглядит следующим образом:

Пени = П пр1 × С пр1 × Р с + П пр2 × С пр2 × Р с + …

Так, если 31.05.2017 был последним днем для оплаты аренды в размере 50 000 рублей, а период просрочки составляет месяц (30 дней), то при размере пени 1% и внесении частичной оплаты в размере 20 000 рублей в середине срока (на 16-й день) размер пени составит:

Пени = 50 000 × 15 × 1% + 30 000 × 15 × 1% = 7 500 + 4 500 = 12 000 рублей.

При установлении процентов в договоре за иной срок, чем календарный день, также потребуется высчитать их дневной размер. Например, если в договоре указаны проценты за месяц, то при подсчете дневного размера необходимо процент за месяц разделить на количество дней в месяце, в котором допущена просрочка.

Итоги

Таким образом, обеспечение исполнения обязанности арендатора по оплате помещения может быть оговорено сторонами и установлено в виде штрафа или пени. В первом случае размер санкций устанавливается в твердой сумме и не представляет сложности при расчетах, во втором требуется применение специальной формулы для подсчета суммы пеней.

Пени начисляются за каждый день просрочки платежа по налогам и социальным отчислениям. Их размер зависит от суммы недоимки, количества дней просрочки и ставок рефинансирования, действовавших с момента возникновения задолженности до ее погашения. Высчитать пени можно самостоятельно или пойти более простым путем - воспользоваться онлайн калькулятором пеней .

Вам понадобится

- - дата возникновения задолженности и ее планируемого погашения;

- - сумма недоимки;

- - ставки рефинансирования в период, пока длилась просрочка.

Инструкция

Определите, налога или социальных отчислений вы своевременно не перечислили и с возникла . Обычно это следующий день после крайнего срока перечисления налога или авансового платежа. Так при упрощенной авансовые платежи за истекший квартал нужно не позднее 25 числа первого месяца следующего квартала. Например, за 1 квартал - до 25 апреля. Если платеж не сделан или сделан не в полном объеме, пеня начисляется с 26 апреля. Если крайний день платежа - выходной, он переносится на следующий рабочий день, а пеня считается со следующего за ним дня. Например, 25 апреля - это воскресенье. Значит, крайний срок 27, а пеня идет с 28.

Для правильного расчета решите для себя, какого числа вы планируете погасить задолженность. При этом за день, в который это будет сделано, пени платить уже не надо. Допустим, вы должны были уплатить 25 апреля, а сделать это сможете только 3 мая. В этом случае вы должны считать пени за период с 26 апреля по 2 мая включительно, в том числе за выходные . Итого в данном примере - ровно за 7 дней.

Уточните, какие ставки рефинансирования действовали в период, пока длилась ваша просрочка по платежам. Если она не менялась, достаточно одного показателя. При ее изменениях придется разбить время просрочки на периоды, в которые действовали разные ставки. Пеня за один день просрочки равна 1/300 актуальной для этой даты ставки рефинансирования. Размеры ставки рефинансирования в разное время можно узнать на сайте Центробанка РФ.

Проще всего воспользоваться калькулятором пеней , например, на сайте журнала «Главбух» (http://www.glavbukh.ru/pencalc/ ). Для этого нужно ввести в онлайн форму даты возникновения и планируемого и ее полную сумму , а затем кликнуть на кнопку «Посчитать».

Видео по теме

Очень часто, оформив кредит на три и более года, заемщик старается досрочно. После внесения определенной суммы средств у такого клиента банка возникает естественный вопрос: «Как же рассчитать остаток задолженности по кредиту ?» Существует несколько параметров, которые помогут узнать примерный остаток по кредиту .

Вам понадобится

- Калькулятор, договор кредитования, график платежей

Инструкция

Рассчитайте размер основного долга, то есть сумму, взятую в .Даже в случае досрочного погашения основной долг платится в полном объеме. Как правило, сумма основного должна прописывается в графике платежей в отдельной колонке. Например, заемщик взял кредит на сумму 100 тысяч рублей на один год. 6 месяцев он платил исправно, а на седьмой решил погасить кредит . Сумма основного долга будет составлять 50 тысяч рублей.

Рассчитайте начисленные на сумму .Проценты зачастую прописываются в графике платежей в отдельном столбце. Во многих платежи по кредиту являются аннуитентными. В этом случае сумма процентов на каждый месяц будет одинаковой. Следовательно, посчитать сумму процентов при досрочном не составит труда. Если же проценты по дифференцированные, то платежи каждый месяц разные, ведь сумма процентов уменьшается с каждым днем. Но если это цифра прописана в отдельной колонке, посчитать в этой части также несложно.

Расчитайте все . Это самый сложный и самый кропотливый процесс. Здесь важно учитывать все предусмотренные кредитным договором обязательные выплаты. Как правило, во многих банках комиссии не подлежат перерасчету даже в случае досрочного погашения и должны быть заплачены заемщиком вместе с остатком задолженности.

Высчитайте долг по кредиту путем сложения всех вышеперечисленных параметров.Суммируя все вышеперечисленные параметры, можно узнать примерную сумму задолженности. Однако лучше позвонить в банк, обратиться к сотрудникам кредитной организации через сайт или посетить офис банка с целью выяснения остатка задолженности по кредиту . В случае если возникнут значительные разногласия в подсчете остатка долга, заемщик всегда сможет попросить сотрудника кредитной организации объяснить, откуда взялись подобные числа.

Полезный совет

Сотрудники банка советуют ни в коем случае не производить расчет на самостоятельной основе. Если заемщик вдруг не правильно посчитает проценты, не учтет комиссии или иные обязательные выплаты, у него может возникнуть просрочка, которая приведет к начислению штрафов.

Источники:

- Сайт о кредитовании

Совет 6: Как рассчитать неустойку от ставки рефинансирования

Зачастую кредитный договор предусматривает определенный процент или фиксированную сумму за невыполнение обязательств перед банком. Если таких параметров в договоре нет, то неустойку банк насчитывает исходя из действующей ставки рефинансирования , которая рассчитывается на основе ряда показателей.

Вам понадобится

- календарь

- калькулятор

- блокнот и ручка

Инструкция

Рассчитайте сумму задолженности.Иначе этот параметр определяется как сумма средств, которые обязательны к уплате или к возврату. Этой суммой может признаваться долг по кредитному или иному документу, подразумевающему расчет между двумя частными или . Сумма задолженности обозначается как С.

Определите количество дней просрочки.Просрочка начинается с того дня, когда не поступил на . Например, срок уплаты долга 10-ое число. Если до 23:59 часов этого числа не поступили, 11-го числа банк вправе начислить неустойку . Данный параметр обозначается как К.

Уточните значение ставки рефинансирования .Берется ставка рефинансирования на конкретное число. Если за период неуплаты долга Центробанк менял ставку рефинансирования , то неустойка насчитывается отдельно на каждый конкретный период. Ставка рефинансирования обозначается символом Р.

Определите количество дней в году.В этом параметре стоит уточнить, что для от ставки рефинансирования берется 360 дней, а не 365 как это обычно принято учитывать при расчете ряда коэффициентов. Объясняется это просто, 360 дней – это установленное Постановлением Пленума Верховного и Высшего Арбитражного Судов РФ от 8 октября 1998 года под порядковым номером 13/14 «Практика применений положений из ГК РФ о комиссиях и за использование чужих денежных средств» количество дней для расчета неустойки.

Рассчитайте неустойку от ставки рефинансирования .Неустойка от ставки рефинансирования () рассчитывается по формуле:(С*К*Р) / 360Стоит отметить, что неустойка представляет собой неправомерное удержание чужих денежных средств, невозврат части долга или полной его суммы, а также по обязательствам договора, если его срок , а срок уплаты не был заранее предусмотрен.

Обратите внимание

Неустойки по своему предназначению значительно отличаются от пеней, процентов по задолженности и штрафов. Поэтому прежде чем преступать к расчету неустойки от ставки рефинансирования, важно точно определить причину начисления таких взысканий.

Источники:

- Портал о кредитовании

- неустойка ставка рефинансирования

Принцип расчета любому налогу одинаков: они зависят от суммы просрочки, взимаются за каждый день, начиная со первого после крайнего срока уплаты налога заканчивая последним перед непосредственным погашением недоимки и равны 1/300 ставки рефинансирования. Проще всего воспользоваться для расчета онлайн калькулятором. Но можно сделать это и самостоятельно.

Вам понадобится

- - сумма налога к оплате;

- - период просрочки;

- - ставки рефинансирования за время, пока длится просрочка.

Инструкция

Сумму налога к оплате вы можете рассчитать самостоятельно или уточнить инспекции. Но лучше внести недоимку и пени

добровольно, пока от вас не потребовала этого . Иначе придется дополнительно уплатить также штраф.

Для самостоятельного расчета определите налогооблагаемую базу (вся сумма сделки или ее часть в зависимости от ситуации), разделите эту цифру на 100, а результат умножьте на ставку НДС

для вашего случая.

Отсчет периода просрочки начинается с календарного дня, следующего за крайним сроком уплаты налога. Окончание определяется датой, в которую вы планируете погасить . Непосредственно за день погашения пеня уже не взимается. А вот за предшествующий ему придется уплатить. Днем платежа считается дата внесения банка или списания их с вашего счета на основании при безналичном переводе.

Пеня взимается за каждый день, пока просрочка, включая выходные и государственные праздники.

Высчитать пени

можно, например, с помощью калькулятора на сайте журнала «Главбух». Для этого надо ввести в соответствующие поля сумму неуплаченного налога, дату начала просрочки и планируемую дату погашения задолженности, а затем дать команду на расчет.

Результатом будет сумма пеней в и копейках.

При самостоятельном подсчете проще всего, если ставка рефинансирования в весь период просрочки не менялась. Если же менялась, придется высчитывать пени

отдельно по всем дням действия разных значений ставки.

Уточнить ставку рефинансирования в разные периоды можно на сайте Центробанка РФ.

Чтобы самостоятельно рассчитать сумму пеней, умножьте неуплаченный налог на количество дней просрочки, это сумму разделите на 100, а результат - на значение ставки рефинансирования, после чего разделите получившееся число на 300.

И так для каждого периода действия разных значений ставки рефинансирования, если она менялась. Затем сложите все результаты и получите сумму пеней, которые должны уплатить.

Видео по теме

Пеня – это денежная сумма. Ее должен выплатить налогоплательщик, если он не своевременно уплатил причитающиеся ему суммы сборов или налогов. Причем пеня не носит карательный характер, а служит для государства компенсацией потерь, из-за неисполнения обязанностей налогоплательщика. Она начисляется за каждый день просрочки по уплате сбора или налога.

Инструкция

Как налогоплательщик (или налоговый агент) вы должны знать, что последний день, указанный для уплаты налога, не считается периодом , а со следующего дня. Пеня за каждый календарный день просрочки назначается от невыплаченной суммы сбора или налога. Процентная ставка пени равна 1/300 действующей Центрального РФ на данный момент.

Требование об уплате пени вы должны составить по единой утвержденной форме и включить следующие сведения:

- сумму по налогу, размер пени, которая начислена на момент направления данного требования, налога, штрафа;

Срок уплаты налога и пени;

Срок исполнения требования;

Меры по взысканию налога и пени, если налогоплательщик не выполнит требования.

В вашем требовании вы должны подробно изложить данные, на каких основаниях взимается , пени, штрафы. Укажите ссылку на те положения законодательства, где говорится о налогах и сборах, установлены обязанности налогоплательщиков об уплате налогов и пени. Если вы составите требование надлежащим образом, соответствующим всем требованиям, бжалование такого требования не даст положительных результатов. По результатам, данным проверкой, требование об уплате пени и налога вы должны выслать налогоплательщику в течение 10 дней с момента вступления в силу данного соответствующего решения.

Если налогоплательщик подаст апелляционную жалобу в налоговый орган, то решение, которое было вынесено по результатам проверки, в силу вступит только после рассмотрения жалобы. Требование вы должны в двух экземпляра. Одно требование вручается налогоплательщику, а другое должно храниться в налоговой инспекции. Согласно 6 пункту статьи 69 НК РФ, требование об уплате пени и налога вы можете передать руководителю организации, где работает налогоплательщик.

Требование вы должны вручить под расписку или другим способом, но так чтобы можно было подтвердить факт и дату вручения. Можно отправить и заказным письмом. В данном случае требование считается полученным:

- по дате вручения указанного на почтовом уведомлении;

Или по истечении 6 дней с даты, когда отправили письмо.

Видео по теме

Произвести расчет процентов по кредиту - задача простая только на первый взгляд. Для того этого необходимо знать систему расчета и условия кредитования банка.

Вам понадобится

- - калькулятор;

- - кредитный договор или описание программы кредитования.

Инструкция

Проценты по кредиту могут рассчитываться двумя способами: по фактическому количеству дней кредитования либо из расчета 30 дней в месяц. Чаще всего используется первый метод.

Необходимо взять из кредитного договора или уточнить у кредитного менеджера процентную ставку, срок кредитования, а также сумму кредитования.

Далее сумму кредитования нужно умножить на процентную ставку разделить на 100 и на количество дней в году (365 дней в невисокосном году) и умножить на количество дней в месяце и срок . Например, при ставке по кредиту 12% годовых, сумме 300 тыс. и сроке 3 года получается, что сумма процентов за первый месяц составит 300 000 *(12/100)/(3*365)*30 (количество дней в месяце) = 986.3 р.

При ежемесячном погашении кредита сумма процентов пересчитывается на основании фактической задолженности, и большая часть платежей по процентам приходится на первые месяцы.

В редких случаях погашение кредита осуществляется единым платежом. Тогда проценты, как и сумма основного долга, выплачиваются единовременно в конце срока, и рассчитать их легче. Необходимо умножить процентную ставку на сумму кредита и срок займа. Например, по кредиту на 100 тыс.р. сроком на год под 15% годовых проценты по кредиту будут составлять = 100000*15/100= 15 000 р.

Остается добавить дополнительные комиссии и платежи по кредиту. Например, ежемесячные комиссии за обслуживание расчетного счета, рассмотрение кредита, оплата страховки, которые стоит добавить к процентной ставке.

Обратите внимание

Самый низкий процент по кредиту не всегда является гарантией наименьшей переплаты. Поэтому стоит внимание на скрытые платежи и комиссии и при заключении договора самостоятельно пересчитать проценты.

Полезный совет

На всех сайтах крупных банков можно найти кредитный калькулятор, который позволяет рассчитать ежемесячные кредитные платежи в зависимости от суммы и срока кредитования. В большинстве случаев они разделены на платеж по процентам и сумму, идущую на погашение основного долга. Однако, в связи с тем, что большинство банков одобряют процентную ставку для каждого клиента в индивидуальном порядке, данный расчет может обладать определенной погрешностью.

Размер неустойки за неисполнение обязательств по договору может быть определен как соглашением сторон, так и законом. В нашей статье мы изучим, каким образом может быть установлен размер неустойки за нарушение договорных обязательств и как взыскание неустойки и применение иных мер ответственности могут сочетаться между собой.

Штрафные санкции за нарушение условий договора

Гражданский кодекс РФ предусматривает такие виды последствий нарушения договорных обязательств:

- возмещение убытков (ст. 393-393.1 ГК РФ);

- выплата неустойки (ст. 394 ГК РФ);

- выплата процентов за пользование чужими деньгами (ст. 395 ГК РФ).

ВАЖНО! Нужно помнить, что применение названных мер по общему принципу не освобождает соответствующую сторону от исполнения нарушенного обязательства (п. 1 ст. 396 ГК РФ). Вместе с этим наложение таких мер в ситуации, когда их назначение связано с неисполнением обязательства, наоборот, избавляет должника от необходимости его исполнить.

Такие термины, как штрафы и пени за нарушение условий договора , в ГК РФ используются в качестве синонимов к термину «неустойка». Различия между ними состоят в том, что штраф — это сумма неустойки, выраженная в твердом размере, а пени — это периодически начисляемый платеж (п. 60 постановления Пленума ВС РФ от 24.03.2016 № 7, далее — ППВС № 7).

Договорная и законная неустойка

Порядок исчисления неустойки обычно сразу фиксируется в договоре, хотя нужно помнить, что за несоблюдение обязательств в конкретных сферах правоотношений специальными нормами права могут быть регламентированы и определенные размеры неустойки.

Примеры ситуаций, когда ее размер закреплен на законодательном уровне, следующие:

- Несоблюдение продавцом сроков исполнения требований потребителя (п. 1 ст. 23 закона РФ «О защите прав потребителей» от 07.02.1992 № 2300-I, далее — ЗоЗПП), передачи предоплаченного товара (п. 2 ст. 23 ЗоЗПП), исполнения работы (п. 5 ст. 28 ЗоЗПП), исполнения отдельных требований потребителя (п. 3 ст. 31 ЗоЗПП) и т. д. Более подробно этот вопрос раскрыт в другой нашей статье — Неустойка по закону о защите прав потребителей .

- Просрочка платежа по векселю (ст. 3 закона «О простом и переводном векселе» от 11.03.1997 № 48-ФЗ, подп. 4 п. 48 положения «О простом и переводном векселе», утв. постановлением ЦИК СССР от 07.08.1937 № 104/1341).

- Несоблюдение страховщиком срока возврата страховой премии страхователю (п. 4 ст. 16.1 закона «Об обязательном страховании …» от 25.04.2002 № 40-ФЗ).

- Несоблюдение определенных договором участия в долевом строительстве сроков осуществления платежей его участником (п. 6 ст. 5 закона «Об участии в долевом строительстве…» от 30.12.2004 № 214-ФЗ) и т. д.

Минимальные и максимальные размеры неустойки

ВАЖНО! Если размер неустойки регламентирован на законодательном уровне, то в силу п. 2 ст. 332 ГК РФ его нельзя снизить по заранее заключенному соглашению сторон, но может он быть повышен, если такое повышение не запрещено законодателем (п. 61 ППВС № 7).

Таким образом, закон позволяет сторонам в некоторых ситуациях установить неустойку в ином размере по сравнению с регламентированным законом. Однако в любом случае ее итоговый размер должен вписаться в установленные законом пределы.

С учетом этого рассмотрим для примера следующие основные ситуации:

- Размер неустойки строго регламентирован законом. Например, согласно п. 9 ст. 13 закона «Об энергосбережении…» от 23.11.2009 № 261-ФЗ неустойка за просрочку ответственной организацией исполнения обязательства по установке, замене, эксплуатации приборов учета составляет 1/300 ставки рефинансирования ЦБ РФ, актуальной на дату исполнения обязательства. При этом максимальная сумма неустойки ограничена стоимостью выполнения работ по договору.

- Минимальный размер законной неустойки может быть изменен договором. Например, минимальный размер неустойки за просрочку сроков исполнения работы согласно п. 5 ст. 28 ЗоЗПП составляет 3% от цены работ по договору, однако закон позволяет установить по соглашению сторон и более высокий ее размер. Верхний предел суммы неустойки, допустимый к взысканию, равен цене отдельного вида исполнения работы.

- Максимальный размер неустойки ограничен договором. Например, стороны условились о том, что ее максимальная сумма не может превышать 10% от суммы долга. В данной ситуации будет иметь значение только соотношение суммы задолженности и размера неустойки. Продолжительность же нарушения роли не играет (например, постановление ФАС Западно-Сибирского окр. от 28.10.2013 по делу № А75-7720/2012).

О взыскании неустойки и процентов за пользование чужими денежными средствами

П. 4 ст. 395 ГК РФ регламентировано, что если в соглашении сторон или нормах права не закреплено иное, то при наличии в договоре условия о неустойке проценты не взыскиваются.

Если законом или соглашением сторон регламентирована неустойка за несоблюдение денежного обязательства, то положения п. 1 ст. 395 ГК РФ неприменимы. В этой ситуации взыскивается предусмотренная неустойка, а не названные проценты (п. 42 ППВС № 7).

Суды, установив несоответствие выбранного стороной спора способа защиты права целям его восстановления, могут по своей инициативе переквалифицировать требование о взыскании процентов по ст. 395 ГК РФ в требование о взыскании неустойки (если условие о ней имеется в спорном договоре). Например, постановление 17-го ААС от 07.12.2016 по делу № А50-15233/2016.

Это же относится к ситуациям, когда неустойка не предусмотрена соглашением сторон, но регламентирована законом (например, абз. 10 п. 2 ст. 37 закона «Об электроэнергетике» от 26.03.2003 № 35-ФЗ и т. д.). Итак, факт неправильного определения меры ответственности за неисполнение договорных обязательств не является сам по себе основанием для отказа в иске (например, решение АС ХМАО-Югры от 08.12.2016 по делу № А75-13484/2016).

ВАЖНО! Уплата предусмотренных ст. 317.1 ГК РФ процентов — это вознаграждение за пользование предоставленными деньгами, а не мера ответственности за нарушение обязательств по договору.

В связи с этим при рассмотрении требования о взыскании процентов суду надлежит изначально выяснить, требует истец взыскания платы за пользование его деньгами или же применения меры ответственности за нарушение договора иной стороной. Начисление с начала просрочки процентов по ст. 395 ГК РФ не оказывает влияния на начисление процентов по ст. 317.1 ГК РФ (п. 53 ППВС № 7).

Расчет суммы неустойки

Основные принципы расчета неустойки таковы:

- Начисление суммы производится до наступления факта исполнения обязательства. При этом день, когда обязательство было исполнено, также включается в расчетный период (п. 65 ППВС № 7). В связи с этим следует учитывать, что сумма неустойки, указанная в решении суда, не является окончательной и актуальна только на момент вынесения судом такого решения. Ее дальнейшее начисление (при отсутствии максимального предела или решения суда о ее уменьшении до определенного размера) продолжается и на этапе исполнительного производства — до момента исполнения обязательства.

- Если законом или договором регламентирован предельный срок, в течение которого она может начисляться, или ее максимальная сумма, расчет производится до достижения названных пределов.

- Если не установлено иное, в случае расторжения договора при прекращении обязательства исчисление неустойки также завершается в этот момент (п. 66 ППВС № 7). Следует учесть, что истечение срока действия соглашения сторон не означает само по себе прекращение всех обязательств по нему, в т. ч. и по уплате неустойки.

- Если договором предусмотрена неустойка за невыполнение обязательств, относящихся к результатам завершения основного обязательства, то условие о неустойке сохраняет свою силу и после прекращения основного обязательства (п. 67 ППВС № 7).

ВАЖНО! Если стороны предусмотрели исполнение обязательств по частям, то в связи с этим неустойка должна исчисляться не от всей суммы договора, а только от стоимости тех частей, в отношении которых была допущена просрочка (см. определение ВС РФ от 06.10.2016 № 305-ЭС16-7657).

Уменьшение неустойки: основные правила

Когда сумма неустойки очевидно не соответствует масштабам возникших последствий несоблюдения договорных обязательств, суд может снизить ее размер (п. 1 ст. 333 ГК РФ).

При этом суды указывают, что оценка неустойки на предмет ее несоразмерности последствиям производится по внутреннему убеждению суда с учетом обстоятельств каждого конкретного дела, т. к. четких критериев для этого законодательством не предусмотрено (см. решение Автозаводского райсуда г. Тольятти от 17.10.2016 по делу № 2-11784/2016).

Обязанность по доказыванию обстоятельств, которые могут послужить основаниями для снижения неустойки, возлагается на сторону, ходатайствующую о таком снижении (см. постановление 8-го ААС от 27.12.2016 по делу № А46-7479/2016).

Реализуя данное правомочие, суды не стеснены условиями договора о максимальном или минимальном размере неустойки (п. 70 ППВС № 7). Если неустойка согласно условиям договора состоит из штрафа и пеней, то оценка ее соразмерности возникшим последствиям производится на основе суммарного размера такого штрафа и пеней (п. 80 ППВС № 7).

Основания для снижения неустойки

Основаниями для снижения размера неустойки могут быть, например, такие:

- значительное превышение суммы неустойки над суммой ущерба (например, решение Октябрьского райсуда г. Барнаула от 31.05.2016 по делу № 2-1040/16);

- чрезмерно большой процент неустойки;

- малая длительность неисполнения обязательства (см. решение Копейского горсуда Челябинской обл. от 12.10.2016 по делу № 2-2940/2016) и т. д.

Не могут сами по себе приниматься как основания для снижения неустойки следующие доводы должника (абз. 4 п. 1 постановления Пленума ВАС РФ от 22.12.2011 № 81, далее — ППВАС № 81):

- о его тяжелом финансовом положении:

- нарушении обязательств перед самим должником со стороны его контрагентов;

- существовании долговых обязательств перед иными лицами;

- наложении ареста на его имущество;

- неоказании финансовой поддержки со стороны бюджета;

- возращении суммы долга на дату рассмотрения спора;

- выполнении ответчиком социально значимых функций;

- существовании у ответчика обязательства по выплате процентов за пользование денежными средствами и т. д.

Суды отмечают, что довод об отсутствии у кредитора ущерба (или недоказанность его нанесения), вызванного нарушением другой стороной своего обязательства по договору, не может быть рассмотрен как основание для снижения неустойки (см. постановление 8-го ААС от 15.12.2016 по делу № А81-3174/2016).

Хотя кредитор и не обязан доказывать возникновение у него убытков в связи с ненадлежащим исполнением обязательства второй стороной, он обладает правом представить суду доказательства того, какие последствия влекут аналогичные нарушения обязательства для него (п. 74 ППВС № 7).

Снижение неустойки по инициативе суда — возможно ли это?

Снижение неустойки, уплата которой возложена на хозяйствующий субъект, возможна только при наличии соответствующего ходатайства такого хозсубъекта (п. 71 ППВС № 7). Форма ходатайства может быть любой.

В т. ч. названные положения применимы в ситуациях, когда разрешаются споры, касающиеся возможности снижения неустойки за неисполнение обязательств по договорам займа, сторонами по которым выступают граждане (см. определения КС от 15.01.2015 № 6-О и № 7-О).

Для сравнения: снижение неустойки, когда должником является лицо, не занимающееся приносящей доход деятельностью, суд правомочен осуществить в т. ч. и по собственной инициативе, т. е. даже в отсутствие ходатайства ответчика, если будет выявлена явная несоразмерность неустойки и возникших последствий нарушения договорных обязательств.

Как видно, в настоящий момент законодатель и правоприменитель разграничивают споры о снижении сумм неустойки с участием субъектов предпринимательской и иной приносящей доход деятельности и с участием лиц, такой деятельностью не занимающихся (ср. абз. 2 п. 1 ППВАС № 81 и п. 71 ППВС № 7).

Штраф и пени за нарушение условий договоров: как сформулировать

Соглашение о неустойке должно заключаться в письменном виде вне зависимости от того, в какой форме выражено основное обязательство. В противном случае такое соглашение будет признано ничтожным (п. 63 ППВС № 7).

Если за неисполнение обязательств предусмотрена законная неустойка (п. 2 ст. 332 ГК РФ), вводить аналогичное положение в договор нет необходимости, кроме случаев, когда стороны хотят увеличить размер или ограничить предельную сумму такой неустойки.

Соглашение о неустойке может быть оформлено как отдельный документ или включено в содержание основного договора.

В качестве варианта формулировки условия договора о неустойке можно использовать следующую конструкцию: «При просрочке (указать вид обязательства стороны, сторону, в отношении которой были нарушены обязательства) вправе потребовать от (указать сторону, нарушившую обязательство) уплатить неустойку в размере (указать процент или фиксированную сумму) от суммы задолженности за каждый день просрочки» и т. п.

ВАЖНО! Формулировки о размере неустойки, на основании которых указанная мера может быть истолкована как элемент ценообразования (например, «при просрочке поставки товара более чем на 30 дней первоначальная цена товара увеличивается на 5%» и т. п.), могут повлечь определенные налоговые последствия, например начисление НДС на суммы такого штрафа (см. письмо Минфина России от 01.04.2014 № 03-08-05/14440).

Таким образом, неустойка — это одна из мер обеспечения исполнения договорных обязательств. Размеры неустойки могут быть определены законом или договором. В ситуациях, когда размер неустойки установлен на законодательном уровне, стороны могут по соглашению увеличить ее размер, если это не запрещено законом. Сумма неустойки к взысканию может быть уменьшена судом по правилам ст. 333 ГК РФ.

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов. Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору. Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. По поводу последнего дня для начисления пеней у чиновников есть расхождения.

ФНС разъяснила, что пени перестают начислять на следующий день после уплаты, а значит день уплаты включается в расчет пеней. Однако есть письмо Минфина о том, что начислять пени за день уплаты недоимки не нужно. Это письмо не направляли налоговикам для обязательного применения, так что руководствоваться этими объяснениями можно на свой страх и риск.

Если сумма пеней за день небольшая, безопаснее включить день уплаты в расчет пеней. Если сумма велика, будьте готовы к тому, что ваши действия придется отстаивать в суде. Кроме того, налогоплательщик может письменным запросом уточнить порядок расчета у Минфина, чтобы опираться в расчетах на официальный ответ.

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если просрочка организации составила 31 день и больше, рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Суммируем оба значения.

КБК для перечисления пеней в 2017 и 2018 годах

- Пенсионное страхование — 182 1 02 02010 06 2110 160

- Медицинское страхование — 182 1 02 02101 08 2013 160

- Страхование по нетрудоспособности и материнству — 182 1 02 02090 07 2110 160

- Страхование на травматизм — 393 1 02 02050 07 2100 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 1000 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 1000 110

- НДС — 182 1 03 01000 01 1000 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02020 02 1000 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 1000 110

- НДФЛ (и ИП “за себя”) - 182 1 01 02020 01 1000 110

- УСН “доходы” - 182 1 05 01011 01 1000 110

- УСН “доходы-расходы” и минимальный налог — 182 1 05 01021 01 1000 110

- ЕНВД — 182 1 05 02010 02 1000 110

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

Как рассчитать пени на онлайн-калькуляторе

Рассчитайте пени с помощью нашего бесплатного калькулятора. Расчеты займут меньше минуты.

Инструкция по использованию калькулятора пеней

В левой части калькулятора укажите форму собственности — ИП или юрлицо, а также сумму задолженности, с которой начислялись пени. Затем укажите последний срок уплаты налога или взноса (в который вам не удалось уложиться) и фактический срок уплаты недоимки. Примите решение, будете ли вы включать день уплаты недоимки в расчет пеней (напоминаем, включить этот день в расчеты — наименее рискованный вариант с точки зрения возможных претензий налоговой).