Ст 22 о прокуратуре с комментариями. К ним относятся

- Налоговые органы должны рассчитывать налог сами и присылать

готовые уведомления на его оплату.

Направление налогового уведомления осуществляется в срок не позднее 30 дней до наступления срока платежа. - Срок уплаты налога не позднее 1 декабря года, следующего за истекшим налоговым периодом.

- С 1 января 2015 года налог на имущество расчитывается на основании кадастровой стоимости имущества.

- Государственная кадастровая оценка проводится не чаще, чем раз в три

года.

Для Москвы, Санкт-Петербурга и Севастополя максимальная периодичность оценки сокращена до двух лет .

Соответственно, размер налоговой базы по налогу на имущество чаще меняться не может. - Кадастровую стоимость своей недвижимости можно узнать на сайте Росреестра .

- Если налогоплательщик считает, что кадастровая стоимость его имущества серьезно отличается от рыночной, он вправе обжаловать результаты кадастровой оценки в суде или комиссии по рассмотрению споров о результатах определения кадастровой стоимости при территориальном управлении Росреестра.

- Налоговые ставки от кадастровой

стоимости

Ставка налога Объект налогообложения 0,1 % От кадастровой стоимости: - жилых домов, жилых помещений;

- объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом;

- единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом);

- гаражей и машино-мест;

- хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

2 % От кадастровой стоимости: - Административно-деловых и торговых центров и помещений в них, нежилых помещений под офисы, торговые объекты, объекты общественного питания и бытового обслуживания

- В отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей;

0,5 % В отношении прочих объектов налогообложения. - Налоговые ставки от инвентаризационной стоимости Налоговые ставки от инвентаризационной стоимости устанавливаются на основе умноженной на коэффициент-дефлятор суммарной инвентаризационной стоимости объектов налогообложения. Узнать инвентаризационную стоимость своего имущества физические лица могут в отделении БТИ по месту жительства.

- Налоговые льготы и вычеты

- Исчисления налога при переходе права собственности

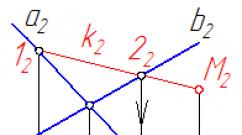

- В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество исчисление налога в отношении данного имущества производится с учетом коэффициента

, определяемого как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

К = М/12

М - количество месяцев владения собственностью в году

- до 15-го числа соответствующего месяца включительно или прекращение права собственности на имущество произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

- Если возникновение права собственности на имущество произошло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении коэффициента, указанного в настоящем пункте.

- В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество исчисление налога в отношении данного имущества производится с учетом коэффициента

, определяемого как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

Пример 1

В квартире (Москва) площадью 49 кв. м прописана семья из трех человек:Кадастровая стоимость квартиры составляет 7 500 000 руб.,

- Отец (инвалид II группы, имеет долю в праве собственности на квартиру в размере 2/3),

- Мать (не является пенсионером, имеет долю в праве собственности на квартиру в размере 1/3),

- Совершеннолетний сын (прописан в квартире, но не имеет доли в праве собственности на нее).

инвентаризационная стоимость – 250 000 руб. Нужно рассчитать налог на имущество за квартиру в 2017 году.Расчет

- Рассчитаем налог на имущество за 2014 год. Значение налога в 2014 году нужно для применения понижающего коэффициента для расчета налога в переходный период.

Переходный период (2015-2018 гг.) - период перехода расчета налога на имущество "исходя из инвентаризационной стоимости" к расчету "исходя из кадастровой стоимости"

В 2014 году сумма платежа рассчитывалась из инвентаризационной стоимости.Подставляем данные, получаем сумму налога от инвентаризационной стоимости квартиры:

- Отец, как инвалид, имеет льготу в виде освобождения от уплаты налога.

- Сын права собственности на квартиру не имеет, а значит, не уплачивает налог.

- Мать, владеющая долей в праве собственности на квартиру в размере 1/3, уплачивает налог, исчисленный с принадлежащей ей собственности,

по следующей формуле:Налог = стИ x Доля х Ставка

стИ - Инвентаризационная стоимость недвижимости

250 000 руб. х 1/3 х 0,1% = 83,33 руб.Примечание:

Эту сумму налога (83 руб.) можно узнать из налогового уведомления в 2015 году, на основании которого уплачивался нолог за 2014 год.- Рассчитаем налог на имущество за 2015 год.

С 2015 года сумма платежа рассчитывается от кадастровой стоимости недвижимости. При этом, вне зависимости от количества собственников, предусмотрен вычет – 20 кв. м от общей площади квартиры, который налогом не облагается. Налог рассчитывается по следующей формуле:Налог = (Нк - Ни) x К + Ни

Нк - сумма налога, рассчитанная из кадастровой стоимости;

Ни - сумма налога, рассчитанная из инвентаризационной стоимости;

К - понижающий коэффициент .За 2015 год:

- Чтобы посчитать сумму налога, нужно сначала определить, какая площадь квартиры будет облагаться налогом. Для этого общую площадь квартиры уменьшим на предусмотренный законодательством вычет (20 кв. м):

49 - 20 = 29 кв. м- Далее определим кадастровую стоимость 1 кв. м квартиры:

7 500 000 руб. / 49 кв. м = 153 061,22 руб.- Для определения налоговой базы по налогу на имущество нужно умножить стоимость 1 кв. м квартиры на облагаемую налогом площадь:

29 кв. м х 153 061,22 руб. = 4 438 775,38 руб.- По условиям примера отец имеет льготу по налогу в виде освобождения от налога.

Сын права собственности на квартиру не имеет, и, следовательно, налог не платит.

Для расчета налога, подлежащего уплате матерью, нужно полученную налоговую базу умножить на долю матери в праве собственности на квартиру (получим налоговую базу):

1/3 х 4 438 775,38 руб = 1 479 591,79 руб.- Рассчитаем сумму налога исходя из кадастровой стоимости:

1 479 591,79 руб. х 0,1% = 1479,59 руб.- По формуле, указанной выше, рассчитаем налог на 2015, 2016, 2017 и 2018 годы, поскольку в НК РФ предусмотрены разные понижающие коэффициенты для каждого года.

(1 479,59 руб. - 83,33 руб.) х 0,2 + 83,33 руб. = 362,58 руб. За 2016 год:

(1 479,59 руб. - 83,33 руб.) х 0,4 + 83,33 руб. = 641,83 руб. За 2017 год:

(1 479,59 руб. - 83,33 руб.) х 0,6 + 83,33 руб. = 921,09 руб. За 2018 год:

(1 479,59 руб. - 83,33 руб.) х 0,8 + 83,33 руб. = 1 200,34 руб. За 2019 год:

(с 2019 года и последующие годы понижающий коэффициент не применяется, налог рассчитываетя исходя из кадастровой стоимости)

1 479 591,79 руб. х 0,1% = 1 479,59 руб.

Ставки налога на имущество в Москве

(Закон г. Москвы от 19 ноября 2014 г. N 51 "О налоге на имущество физических лиц") В отношении:

жилых домов, жилых помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом), а также в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительстваСтавка налога Кадастровая стоимость объекта налогообложения

или объект налогообложения0,1 % До 10 млн. рублей (включительно) 0,15 % Свыше 10 млн. рублей до 20 млн. рублей (включительно) 0,2 % Свыше 20 млн. рублей до 50 млн. рублей (включительно) 0,3 % Свыше 50 млн. рублей до 300 млн. рублей (включительно) Иное имущество 0,1 % гараж и машиноместо 0,3 % Объект незавершенного строительства (жилой дом) 1,5 % Административно-деловые и торговые центы и помещений в них, нежилые помещения под офисы, торговые объекты, объекты общественного питания и бытового обслуживания 2,0 % Объекты налогообложения, кадастровая стоимость каждого из которых превышает 300 млн. рублей 0,5 % Прочие объекты налогообложения

Пример 2

15 мая 2016 года налогоплательщик купил квартиру в Москве площадью 70 кв. м.

Кадастровая стоимость квартиры составляет 8,7 млн руб.

Инвентаризационная стоимость на 01.01.2014 – 300 тыс. руб.Расчет

При расчете используются те же формулы, что и в примере 1.

- Рассчитываем площадь квартиры с которой будет уплачиваться налог, применяя налоговый вычет:

70 - 20 = 50 кв. м- Определяем кадастровую стоимость 1 кв. м квартиры:

8 700 000 руб. / 70 кв. м = 124 285,71 руб.- Находим налоговую базу для расчета налога:

50 кв. м х 124 285,71 руб. = 6 214 285,50 руб.- Определяем налог от инвентаризационной стоимости квартиры:

300 000 руб. х 0,1% = 300 руб.- Рассчитаем сумму налога исходя из кадастровой стоимости.

6 214 285,50 руб. х 0,1% = 6214,29 руб.- Определяем сумму налога за 2016 год:

Понижающий коэффициент за 2016 год = 0,4

(6214,29 руб. - 300 руб.) х 0,4 + 300 руб. = 2665,72 руб.- Рассчитываем период, за который будет уплачиваться налог, как отношение числа месяцев владения имуществом к общему числу месяцев отчетного года:

8 мес. / 12 мес. = 0,67- Чтобы рассчитать сумму налога, подлежащую уплате за период владения квартирой с мая по декабрь 2016 г. нужно сумму налога из п. 6 настоящего примера умножить на коэффициент из п. 7 настоящего примера:

2665,72. х 0,67 = 1786,03 руб.

Уплата налога на имущество физических лиц введена во всех муниципальных образованиях Российской Федерации. При этом в каждом субъекте федерации налог вводится отдельным законом, который принимается представителями управления соответствующего города или поселка с учетом положений Налогового кодекса РФ.

Например, муниципалитет может установить ставку налога, действующую только в своем регионе, или дифференцированные ставки по видам имущества. Главное чтобы элементы налогообложения укладывались в значения, установленные Налоговым кодексом. Такой вид налога называется региональным.

Порядок налогообложения налогом на имущество физических лиц регламентирован главой 32 НК РФ .

Налогоплательщики

К плательщикам налога действующее законодательство относит физических лиц, не занимающихся предпринимательской деятельностью, а также индивидуальных предпринимателей. Для того чтобы входить в категорию плательщиков налога на имущество, указанные лица должны отвечать следующим критериям:

Быть собственником имущества, которое является объектом налогообложения;

Получить из налогового органа уведомление на уплату налога в отношении этого имущества.

Объект налогообложения

К объектам налогообложения Налоговый кодекс относит различные объекты жилой и нежилой недвижимости:

1. жилые дома;

2. жилые помещения (квартиры и комнаты);

3. гаражи, машино-места;

4. единые недвижимые комплексы;

5. объекты незавершенного строительства;

6. иные здания, строения, сооружения и помещения.

Для владельцев дачных и садовых участков, а также земельных участков, предназначенных для индивидуального жилищного строительства, следует отметить, что жилые строения, расположенные на этих участках, для целей налогообложения налогом на имущество приравниваются к жилым домам.

При этом помещения, входящие в состав общего имущества многоквартирного дома, не признаются объектом налогообложения.

Как следует из вышеуказанных положений к объектам налогообложения Налоговый кодекс относит не все виды имущества, а только недвижимость, основным условием для признания которой объектом налогообложения является ее местонахождение.

Такое недвижимое имущество должно располагаться на территории муниципальных образований РФ и/или городов федерального значения - Москвы, Санкт-Петербурга и Севастополя, другими словами, в пределах границ Российской Федерации.

Налоговая база

Налоговая база определяется из кадастровой и инвентаризационной стоимости объектов налогообложения.

Расчет налога, исходя из кадастровой стоимости, действует только в тех регионах, в которых данная стоимость утверждена, а также установлена единая дата, с которой в соответствующем регионе база по налогу на имущество определяется из кадастровой стоимости. Применение инвентаризационной стоимости осуществляется в тех субъектах РФ, где вышеуказанные условия еще не выполнены.

Установление кадастровой стоимости осуществляется уполномоченным органом исполнительной власти соответствующего субъекта Российской федерации в следующем порядке:

Не позднее первого января очередного года определяется перечень объектов недвижимости, в отношении которых устанавливается кадастровая стоимость (а если объект был построен в течение года, то его стоимость формируется на дату принятия на кадастровый учет);

В электронном виде данный перечень направляется в налоговый орган по региону;

Утвержденный перечень размещается в сети «Интернет» (например: на сайте налогового органа или Росреестра).

Таким образом, собственники объектов налогообложения могут ознакомиться с данным перечнем и определить стоимость, по которой их имущество будет облагаться налогом. Кроме того, кадастровую стоимость можно бесплатно узнать в офисах Росреестра и кадастровой палаты, в Многофункциональных центрах, а также непосредственно в документах на объект недвижимости.

Что касается инвентаризационной стоимости, то уточнить ее физические лица могут в отделении БТИ по месту своего жительства. Для этого нужно предъявить паспорт и документы, подтверждающие право собственности на имущество, написать заявление с просьбой предоставить сведения о его стоимости и оплатить данные услуги.

Налоговые ставки

Налоговая ставка по налогу зависит от того, каким образом определяется налоговая база: исходя из кадастровой или инвентаризационной стоимости имущества.

Для жилых домов (в том числе недостроенных) и жилых помещений, а также для гаражей и машино-мест базовая ставка налога составляет 0,1% от кадастровой стоимости. Данное значение может быть как увеличено муниципалитетом, так и уменьшено. При этом максимально можно увеличить не более чем в 3 раза.

Для административно-деловых и торговых центров, коммерческой недвижимости, используемой для размещения офисов, торговых помещений, объектов общественного питания и бытового обслуживания, а также для дорогостоящих объектов, кадастровая стоимость которых превышает 300 000 000 рублей, ставка налога составляет 2% от кадастровой стоимости.

Такое значение является максимально допустимым, его можно только понизить на региональном уровне, а увеличить нельзя.

Для всех остальных объектов недвижимости, облагаемых налогом, максимальная ставка составляет 0,5% от кадастровой стоимости.

При использовании инвентаризационной стоимости ставка налога напрямую зависит от стоимости имущества. При этом учитывается доля налогоплательщика в праве собственности. Кроме того инвентаризационная стоимость корректируется на коэффициент-дефлятор, который устанавливается Министерством экономического развития каждый год.

Налоговым кодексом установлены следующие ставки:

При инвентаризационной стоимости не более 300 000 рублей ставка налога не должна превышать 0,1%;

Если стоимость имущества находится в интервале от 300 000 до 500 000 рублей, то ставка может быть установлена в пределах от 0,1% до 0,3%;

Для недвижимости стоимостью более 500 000 рублей ставка налога составляет от 0,3% до 2%.

Соответственно, исполнительный орган субъекта Российской федерации устанавливает ставки для определенного региона, ориентируясь на вышеуказанные ограничения.

Если на региональном уровне собственные ставки не будут установлены, то для имущества, инвентаризационная стоимость которого с поправкой на коэффициент-дефлятор не превышает 500 000 рублей, ставка по умолчанию составит 0,1%. Для остальных объектов недвижимости она будет установлена в размере 0,3%.

Отдельные элементы налогообложения

Налоговым периодом по налогу на имущество физических лиц является календарный год, то есть период времени с 1 января по 31 декабря из расчета 12 месяцев, следующих подряд.

Сумму налога на имущество физических лиц рассчитывают сотрудники налогового органа. Затем они присылают налогоплательщику по почте уведомление об уплате.

Довольно часто на практике информация о недвижимости, приобретенной гражданами, поступает в налоговый орган с опозданием. В связи с этим на физических лиц возложена обязанность сообщить в налоговую инспекцию о наличии права собственности на объекты налогообложения.

Это нужно делать не каждый год, а только в том случае, если за весь период владения недвижимостью налоговики ни разу не прислали уведомление на уплату налога. Это означает, что у них отсутствует информация об объекте недвижимости, которым владеет гражданин и нужно их единожды о нем уведомить с представлением документов, подтверждающих право собственности.

Важно иметь в виду, что налог может быть предъявлен к уплате не более чем за три года, предшествующих году направления уведомления. Поэтому если сотрудники ИФНС включат в уведомление сумму налога за более ранние периоды, то гражданин имеет полное право ее не уплачивать.

В соответствии с действующим законодательством налог уплачивается один раз в год, не позднее 1 октября года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу на имущество физических лиц не предусмотрены.

Обращаем особое внимание на то, что налоговая отчетность по данному налогу не предоставляется. Это означает, что налоговая декларация подаваться не должна, сумма налога уплачивается только на основании уведомления налогового органа.

РАСЧЕТ НАЛОГА

По общему правилу размер налога равен произведению налоговой базы на налоговую ставку. Таким образом, нужно в первую очередь рассчитать налоговую базу.

Как указывалось выше, налоговая база определяется исходя из кадастровой либо инвентаризационной стоимости имущества.

Расчет налога по кадастровой стоимости имущества

Кадастровая стоимость является индивидуальной для каждого объекта недвижимости.

Налоговым кодексом предусмотрены вычеты в отношении отдельных видов имущества, а именно из налоговой базы вычитаются следующие показатели:

Для квартиры — кадастровая стоимость 20 кв.м.;

Для комнаты — кадастровая стоимость 10 кв.м.;

Для дома — кадастровая стоимость 50 кв.м.;

Для единого недвижимого комплекса - 1 000 000 рублей.

Рассмотрим расчет налоговой базы на следующем примере.

Кадастровая стоимость квартиры на соответствующий год установлена в размере 4 500 000 рублей, а кадастровая стоимость одного квадратного метра — 90 000 руб.

Налоговый вычет будет рассчитываться по формуле:

Размер вычета для квартиры, установленный НК РФ х кадастровую стоимость 1 кв.м.

В рассматриваемом случае вычет составит:

20 кв.м. х 90 000 рублей = 1 800 000 рублей.

Соответственно налоговая база с учетом вычета составит:

4 500 000 рублей - 1 800 000 рублей = 2 700 000 рублей (кадастровая стоимость квартиры минус вычет).

В рамках соответствующего региона вычет может быть установлен в любом размере. Если окажется, что вычет равен либо превышает кадастровую стоимость объекта недвижимости, то налоговая база будет нулевой.

Зная налоговую базу, можно рассчитать сумму налога.

Поскольку в рассматриваемом примере объектом налогообложения является жилое помещение, допустим, что на региональном уровне установлена ставка 0,1%, предусмотренная НК РФ для такого имущества. Тогда сумма налога составит:

2 700 000 рублей х 0,1% = 2 700 рублей.

Расчет налога по инвентаризационной стоимости имущества

При расчете налога учитывается индивидуальная стоимость объекта недвижимости, установленная органами БТИ. Никаких вычетов из стоимости в данном случае не предусмотрено. Расчет налога производится по формуле:

Налог = Инвентаризационная стоимость объекта х Коэффициент-дефлятор х Доля гражданина в праве собственности х Ставка налога.

Важно иметь в виду, что если право собственности на недвижимое имущество возникло в течение года, то налог уплачивается не за весь год, а только за период владения.

Для этого применяется коэффициент, который рассчитывается как результат деления числа полных месяцев владения имуществом на количество календарных месяцев в году. Полным месяцем период считается при условии, что право собственности возникло до 15 числа включительно.

Рассмотрим порядок расчета коэффициента на примере.

Гражданин приобрел жилой дом 20 февраля и продал 29 сентября того же года. Соответственно, владение жильем продолжалось семь полных месяцев (март, апрель, май, июнь, июль, август, сентябрь). Таким образом, коэффициент равен 0,59 (7 месяцев владения / 12 месяцев в году).

Льготы по налогу

Закрытый перечень категорий физических лиц, которым предоставляются льготы по уплате налога на имущество, установлен статьей 407 НК РФ. Это инвалиды I и II группы, инвалиды детства, пенсионеры, ветераны, герои Советского Союза, герои Российской Федерации и некоторые другие категории граждан.

Важно учитывать, что если физическое лицо, имеющее право на льготу, владеет несколькими однотипными объектами недвижимости, то льгота предоставляется только в отношении одного из них по выбору налогоплательщика. Например: на праве собственности пенсионеру принадлежат две квартиры и три гаража. Тогда ему полагается льгота при уплате налога по одной квартире и одному гаражу, а остальное имущество облагается налогом в общем порядке.

Налог на имущество физ лиц – субъекты и объекты налогообложения + что произошло в законодательстве кто может рассчитывать на льготу + порядок расчета налога по кадастровой и инвентаризационной стоимости на примерах.

Налог на имущество физ лиц последние пару лет вызывает массу вопросов у населения РФ. Новшества в законодательстве не оставляют равнодушным ни одного владельца жилья или прочих имущественных объектов, так как новые уведомления об оплате, пришедшие этой осенью, на самом деле понятны далеко не всем.

Сумма к оплате посильна для наших сограждан (особенно, если заранее отложить деньги), но она увеличивается с каждым годом. И такая тенденция будет наблюдаться еще несколько ближайших лет. Возможно и потом что-то изменится в законах, поэтому нужно быть ко всему готовыми.

Налоговая служба все сделает за вас: посчитает и пришлет платежку, поэтому ломать голову над выяснением куда и как платить, не приходится. Но все же понимание актуального порядка расчета налога пригодится каждому, особенно, если вы являетесь счастливым собственником не одной недвижимости.

Налог на имущество физических лиц: кто его платит и на какие объекты он распространяется?

Как известно, налоги и сборы делятся на федеральные, региональные и местные. относится третьей категории. То есть он зачисляется на счета местных муниципальных образований.

Объекты налогообложения, порядок расчета и оплаты регламентируется 32 главой Налогового кодекса РФ: http://base.garant.ru/57415957/52/#block_40202 , а также законами местных властей.

Кому же предстоит оплата налога на имущество физ лиц? Статья 400 дает краткий, но емкий ответ на этот вопрос.

Налогоплательщики - это физические лица, являющиеся собственниками имущественных объектов, которые определены в статье 401.

В свою очередь, к объектам относятся такие категории недвижимости:

- жилой частный дом, а также дача и садовые домики

- жилое помещение (квартира, комната)

- гараж / собственное место под машину на автостоянке

- единый недвижимый комплекс

- объекты незавершенного строительства

- другие объекты, а также их доли, которые зарегистрированы в налоговой службе.

Если вы проживаете в многоквартирном доме, то платеж начисляется только на принадлежащую вам жилую площадь. То есть лестничные площадки, подъезды, лифты, подвальные и чердачные помещения, которые находятся в общем пользовании всеми жильцами, не учитываются при расчете налога на имущество физ лиц.

Также хотелось бы остановиться на льготной категории собственников имущества, так как в законодательстве им уделяется отдельное внимание. Правительство РФ определило 15 категорий граждан, куда входят:

- ветераны и участники ВОВ, а также других боевых действий по защите СССР;

- инвалиды детства, I и II группы;

- пострадавшие от аварии на ЧАЭС;

- военнослужащие, а также родители и супруги умерших военных;

- пенсионеры.

С подробным перечнем можно ознакомиться в статье 407 НК РФ.

Но чтобы иметь право на льготу, нужно самостоятельно позаботиться о его получении. Автоматически ничего осуществляться не будет. Поэтому следует написать заявление по образцу, приведенному ниже, а также предоставить подтверждающие документы. Если этого не сделать, налоговый специалист посчитает сумму налогового платежа на общих основаниях.

Важно ! Имущество, на которое будет распространяться льгота, не должно использоваться для ведения коммерческой деятельности.

Если у льготника есть в собственности несколько имущественных объектов, то льгота будет касаться только одного вида недвижимости из вышеописанных категорий.

Например, у вас есть две квартиры и три гаража. То есть при желании вы можете выбрать одну квартиру и один гараж. Именно на них и будет действовать льгота, которая равна полному размеру потенциального налога на имущество физ лиц. Остальные объекты (одна квартира и два гаража) будут попадать под общее налогообложение.

Причем выбрать объект нужно до 1 ноября отчетного года. Если этого не сделать, то налоговый специалист выберет такое имущество, на которое налог будет начислен по максимуму. В любом случае вы остаетесь в выигрыше. Но также не забывайте о том, что если у вас появилась новая недвижимость, то обязательно о ней отчитайтесь. Возможно, именно она поможет сэкономить деньги, если ее стоимость будет самой большой.

Что нового появилось в законодательстве 2017-2018 года?

Конец 2016 года ознаменовался рядом новшеств в законодательстве. Из-за нехватки средств в бюджетах было решено увеличить налоговую нагрузку на граждан РФ. Что касается налога на имущество физических лиц, то здесь и банальное повышение общей суммы его размера, и дополнение ряда объектов, и изменение расчета. Но обо всем подробнее:

- Теперь собственники должны отчитываться обо всех постройках на своем земельном участке, даже о недостроенных. Захотели построить еще один домик или гараж на своем участке? Обязательное о них сообщите.

- К перечню объектов добавились места на стоянках, недостроенная недвижимость, дачные и садовые домики. Начисление налога по последним стартует уже с 2015 года, так что его придется заплатить и за два прошлых периода.

- Сокрытие информации об имуществе теперь карается штрафом в размере 20% от налога .

- Теперь расчет суммы налога производится по кадастровой, а не инвентаризационной стоимости имущества. Причем первая выше второй, она примерно такая же, как и рыночная цена на недвижимость и прочие объекты. Пока еще новый порядок расчета принимается индивидуально местными органами власти.

- Расчет по кадастровой стоимости предусматривает квадратных метров по отдельным категориям имущественных объектов.

- Ежегодно до 2020 года установлен свой понижающий коэффициент. Это позволит небольшими темпами увеличить налоговую нагрузку на плательщиков.

Но так не будет вечно. 1 января 2020 года - отправная точка, с которой все государство будет рассчитывать налог по новой схеме. К этому времени местные власти должны переоценить все имущество.

Налоговое уведомление об оплате налога на имущество физических лиц

Инспекторы ФНС самостоятельно считают сумму налога, после чего рассылают налогоплательщикам уведомления. Делается это не позднее, чем за месяц до дня его оплаты.

Получить платежку можно несколькими путями:

Что делать, если у вас в собственности есть недвижимость, но уведомления нет ни в почтовом ящике, ни в личном кабинете? Здесь есть три варианта:

- общая сумма к оплате составила менее ста рублей;

- банально потерялась платежка;

- возможно, вы приобрели домик, но еще не успели сообщить о его покупке, и в базе данных вас нет.

Первое обстоятельно маловероятно, так как касается лишь тех, кто имеет в своей собственности лишь часть от всего имущественного объекта, к тому расчет производится по инвентаризационной стоимости недвижимости.

Во втором и третьем случае вам, как добросовестному гражданину, необходимо проявить инициативу и обратиться в местное отделение ФНС. Тем более это нужно сделать, если в отчетном году у вас появился еще один или несколько объектов недвижимости. Так вы обезопасите себя от штрафа. Чтобы записаться на прием, можно воспользоваться онлайн-сервисом. Для этого перейдите по ссылке: http://order.nalog.ru/details/

Вам пришло уведомление, и вы видите в нем точности по сумме к оплате, причем не в вашу пользу? Что делать?

- Для вычисления учитывается кадастровая стоимость недвижимости.

- Имущество было переоценено, вследствие чего подорожало. А размер налога прямо зависит от цены объекта.

- Местные власти самостоятельно подняли ставки на определенные категории имущественных объектов, и ваша собственность попала в них.

Ситуация 1.

Если в платежке вам «приписаны» лишние метры и даже дома и квартиры, то сразу же обратитесь в налоговую службу. В письме вы обнаружите заявление для обратной связи. Заполните его и направьте в ФНС.

При наличии личного кабинета налогоплательщика сверить данные и указать неточности еще проще.

Ситуация 2.

В платежном документе верно указан налог, но он несколько больше бьет по кошельку, чем в прошлом году. И дело тут не в неправильном подсчете налоговыми специалистами суммы к оплате.

Скорее всего в вашей местности уже действует новое законодательство:

Если вы все же уверены в каких-то неточностях, то у вас есть право обратиться к налоговым инспекторам в своем отделении ФНС. А для выяснения кадастровой стоимости своего дома, квартиры или незавершенной постройки вы можете сделать заявку в Росреестр, перейдя по ссылке: https://rosreestr.ru/wps/portal/p/cc_present/EGRN_1

Ставки налога на имущество физ лиц

Для расчета налогов используются специальные ставки. По имуществу физ лиц местные власти самостоятельно определяют проценты для каждой категории объектов . Но правительством РФ установлены значения, в пределах которых они могут быть установлены.

Выберите пункт «Налог на имущество ФЛ», необходимый отчетный период и свой регион.

В следующем окне у вас появится вся необходимая вам информация - процентные ставки, срок уплаты налога, а также льготы, которые предусмотрели местные власти.

Итак, какие предельные значения ставок установило для нас государство?

- При расчете налога на имущество физ лиц по кадастровой стоимости ставка зависит от категории собственности (статья 406 НК РФ).

- Если расчет налогового платежа предусматривается для регионов, где власти не перешли на кадастровую стоимость, налоговая база равна инвентаризационной стоимости. И тогда ставки налогов будут такими:

| Предельная налоговая ставка | Вид объекта собственности |

|---|---|

| 0,1% | Жилые дома и жилые помещения (в том числе и на этапе незавершенного строительства; гаражи и места для стоянки под автомобиль; сооружения и помещения до 50 кв.м., которые расположены на земельных участках, которые собственник может использовать для ведения домашнего и подсобного хозяйства (дачные домики и прочие постройки); единые недвижимые комплексы, в состав которых входит хотя бы одно жилое помещение. |

| 2% | Имущество организаций; имущественные объекты, кадастровая стоимость которых превышает 300 млн. руб. |

| 0,5% | Другие объекты, которые не относятся к первой и второй категории |

Как рассчитать налог на имущество физических лиц?

1. Расчет по кадастровой стоимости.

Формула, по которой считается налог на имущество физ лиц:

НК = (КС-НВ)*Д*СН

Алгоритм расчета:

- Узнать кадастровую стоимость, после чего вывести цену одного квадратного метра.

- Затем необходимо выяснить . Для этого берутся такие данные:

- Полученная разность умножается на размер доли собственности.

- Затем все умножается на ставку, которая действует на вашей территории.

Рассмотрим наглядный пример:

Иванову И.И. полностью принадлежит дом стоимостью 9 млн. руб. Общая площадь недвижимости - 100 кв.м.

- Стоимость одного кв.м - 9 млн. руб./100 кв. м. = 90 тыс. руб.

- Налоговый вычет - 90 тыс. руб.*20 кв. м. = 1800 тыс. руб.

- Ставка налогообложения максимальная для региона - 0,1%.

- НК = (9000 тыс.-1800 тыс.)*1*0,1% = 7200 руб.

2. Расчет по инвентаризационной стоимости.

Если на вашей территории все еще налог на имущество физических лиц считается «по старинке», то для него вам понадобится знать инвентаризационную стоимость (ИС) своей недвижимости.

Формула расчета:

НИ = ИС*Д*СН

Рассмотрим пример:

Иванов И.И. имеет в собственности все тот же дом, который в 2013 году был оценен в 900 тыс. руб.

Тогда НИ равен 900 тыс. руб.*1*0,31% = 2790 руб.

3. Расчет налога по кадастровой стоимости до 2020 года.

Так как на новый порядок расчета налога на имущество физ лиц не за горами и на него перейдет все государство уже в 2020 году, правительство решило постепенно готовить к этому население в тех городах, где нововведения уже действуют. Таким образом, платежки не будут такими шокирующими для тех, кто попал под «эксперимент», и собственники недвижимого имущества смогут морально и материально подготовиться к последующим платежкам.

Формула расчета налога:

Налог = (НК-НИ)*К+НИ

где К - коэффициент понижения, который будет действовать до 2020 года. В 2016 году его минимальное значение установлено на уровне 0,2. С каждым годом он увеличивается на 0,2 единицы, и в 2019 году станет 0,8.

Рассмотрим пример на том же доме, принадлежащему Иванову И.И.

За 2018 год гражданин должен будет выплатить налог в размере: (7200-2790)*0,6+2790 =5436 руб.

В 2019 году она составит: (7200-2790)*0,8+2790 = 6318 руб.

Мы видим, что суммы к оплате меньше, чем они будут в 2020 году. Таким образом, за ближайшие два года они достигнут своего максимума.

Поэтому несладко придется собственников квартир в новостройках, а также тем, кто затеял строительство дома после 2013 года. К сожалению, для них не предусмотрено постепенное увеличение налога. Уже сейчас они должны платить его в полном размере.

Если бы гражданин Иванов И.И. приобрел квартиру в новострое 2015 года, то уже в 2016-2019 годах он должен платить по 3750 руб. ежегодно.

Налог на имущество физических лиц.

Когда и как платить налог на свое имущество?

Оплатить налог нужно до 1 декабря отчетного года . Если вы опоздаете, то за каждый просроченный просрочки вам будет начисляться пеня.

Если до 1 ноября вы не получили платежное уведомление, то не ждите, а сами позаботьтесь о контакте с налоговой службой. Поэтому не откладывайте это мероприятие, особенно если вы недавно стали владельцем недвижимости. Такой вариант, что вы не появились в базе данных, возможен. И если вы не обратитесь в местное отделение ФНС, то рискуете заработать штраф, и тогда итоговая сумма к оплате вас неприятно удивит.

Одним из вариантов оплаты налога на свое имущество, является онлайн-сервис на официальном сайте ФНС. Ссылка для перехода: https://service.nalog.ru/payment/tax-fl.html

Следуйте по подсказкам ресурса и вы получите доступ к наличному или безналичному способу оплаты интересующего вас налога.

Даже при высокой стоимости вашей недвижимости налог на имущество физ лиц имеет адекватный размер. Правительство предусмотрело возможность постепенно увеличивать налоговую нагрузку на граждан своего государства, поэтому не «складируйте» платежки, а вовремя расплачивайтесь по счетам.

По новым правилам, то есть по кадастровой стоимости, налог на имущество физлиц за 2015 год надо будет платить в 2016 году. Но уже сейчас многие спрашивают: кто является налогоплательщиком, с каких объектов платить налог и надо ли как-то сообщать в инспекцию об имеющихся объектах недвижимости, чтобы потом не попасть на штраф?

С 1 января 2015 года изменился порядок определения базы по налогу на имущество физлиц — исходя не из инвентаризационной стоимости объекта, а из его кадастровой стоимости. Данные правила содержатся в главе 32 Налогового кодекса .

С 2015 года налоговые платежи физических лиц-собственников недвижимости будут постепенно расти. Это касается как обычных граждан, так и индивидуальных предпринимателей. Читайте подробнее в размещенном ниже документе.

Вебинары для бухгалтеров

Что облагается налогом на имущество физических лиц?

С 2015 года налогом на имущество облагаются (ст. 401 РФ):

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

Налог на имущество физлиц: налоговые льготы

Налог на имущество физлиц является местным налогом. Размеры налоговых ставок определяют законодатели на местах.

Новая 32 глава НК РФ предусматривает определенные льготы. Однако они не будут распространяться на имущество, занятое в предпринимательской деятельности. Возможно, какие-то дополнительные льготы будут введены местными органами власти. Это право им предоставлено п. 2 ст. 399 НК РФ.

Льготы будут применяться в отношении каждого вида недвижимости. По таким объектам, как квартиры, комнаты, жилые дома и единые недвижимые комплексы, предусматриваются налоговые вычеты.

Суть вычета: стоимость 20 кв. м для квартиры, 10 кв. м для комнаты, 50 кв. м для жилого дома не будут облагаться налогом на имущество. Для единого недвижимого комплекса, в состав которого входит хотя бы одно жилое помещение (жилой дом), налоговый вычет будет составлять 1 млн руб. от его кадастровой стоимости. Органы власти на местах смогут увеличивать указанные размеры вычетов.

Как уплачивать налог на имущество физических лиц с 2015 года?

Что не изменилось:

- Налоговый период — это календарный год (ст. 405 НК РФ).

- Рассчитывают налог на имущество физических лиц налоговые инспекции, в том числе, и для индивидуальных предпринимателей.

- В адрес физлиц налоговики направляют налоговые уведомления. Налог уплачивается на основании таких уведомлений.

Что изменилось:

- Заплатить налог на имущество необходимо не позднее 1 октября года, следующего за налоговым периодом, то есть до 1 октября 2016 года. В 2015 году действует старый порядок: заплатить налог на имущество граждане и коммерсанты могут до 1 ноября (п. 9 ст. 5 Закона РФ от 09.12.1991 № 2003-1).

- С 1 января 2015 г. вводится новая обязанность физлиц - сообщать в инспекцию об объектах обложения транспортным налогом, земельным налогом и налогом на имущество. Касается это тех случаев, если за весь период владения упомянутой недвижимостью или транспортным средством налогоплательщик не получал уведомлений и не платил налоги (п. 2.1 ст. 23 НК РФ).

Есть два исключения, когда сообщение в инспекцию направлять не нужно:

- Если физлицо получало налоговое уведомление по указанным объектам.

- Лицу предоставлена льгота в виде освобождения от уплаты налога.

Совет: если вы не получили уведомление об уплате налога в отношении объектов недвижимости, земельных участков или транспортных средств, находящихся у вас в собственности, до 31 декабря 2015 года представьте в инспекцию соответствующее сообщение и подтверждающие собственность документы.

Ответственность за несообщение сведений о наличии недвижимости

Физическое лицо может быть оштрафовано на 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

С 1 июля 2017 года в п. 3 ст. 129.1 НК РФ (в ред. Закона № 52-ФЗ) предусмотрена специальная норма, устанавливающая ответственность за непредставление или несвоевременное представление сведений о каждом объекте налогообложения, по которому не было получено налоговое уведомление. Штраф составит 20 процентов от неуплаченной суммы налога по объекту недвижимости и (или) транспортному средству (ч. 3 ст. 7 Закона № 52-ФЗ).

Регионы, в которых с 2015 года введен налог на имущество физлиц

Бурятия, Татарстан, Ингушетия, Мордовия, Карачаево-Черкесия, Коми, Удмуртия, Башкортостан, Московская, Новгородская, Сахалинская, Амурская, Магаданская, Новосибирская, Ивановская, Владимирская, Нижегородская, Самарская, Тверская, Ярославская, Рязанская, Архангельская, Псковская, Пензенская области, Москва, Ямало-Ненецкий АО, Ханты-Мансийский АО, Забайкальский край.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налог на имущество физических лиц исчисляется с применением положений как федерального, так и регионального законодательства РФ. Каковы основные нюансы расчета соответствующего платежа, рассмотрим в нашей статье.

Основные элементы налога на имущество физических лиц

В соответствии с п. 1 ст. 17 НК РФ любой налог считается действующим, если для него определены такие элементы, как:

- объект;

- база;

- период;

- ставка;

- порядок и сроки уплаты, а также исчисления.

В некоторых случаях для тех или иных налогов могут устанавливаться льготы (п. 2 ст. 17 НК РФ).

Изучим более подробно специфику указанных элементов.

Налог на недвижимое имущество физических лиц: объекты налогообложения

Соответствующим объектом по налогу на имущество физлиц может быть (п. 1 ст. 401 НК РФ):

- отдельный жилой дом (включая дачные строения);

- отдельное жилое помещение (в виде квартиры или комнаты);

- гараж, место для парковки;

- иного назначения здание либо сооружение;

- незавершенная постройка;

- комплекс объектов недвижимости единого назначения.

Общее недвижимое имущество многоквартирного дома не может быть признано объектом налогообложения (п. 3 ст. 401 НК РФ).

Налоговая база налога на имущество физических лиц

В период с 2015 по 2019 год база по рассматриваемому налогу определяется на основе кадастровой цены объектов, рассмотренных нами выше, если это установлено законодательными актами субъекта РФ. С 2020 г. — только на основе кадастровой цены соответствующих объектов (п. 1 ст. 402 НК РФ). Если региональными властями не приняты нормы, по которым база формируется исходя из кадастровой цены недвижимости, то она определяется на основе инвентаризационной стоимости объектов, пока это допускается законом (п. 2 ст. 402 НК РФ). На основе только кадастровой стоимости уже с 2015 года определяется база по объектам, о которых сказано в п. 1 ст. 378.2 НК РФ, если эти объекты предназначены для использования в предпринимательской деятельности (п. 8 ст. 408, п. 3 ст. 402 НК РФ).

В общем случае налоговая база по тому или иному объекту недвижимости равна его кадастровой стоимости за исключением тех случаев, когда налог платится (ст. 403 НК РФ):

- за квартиру — в этом случае кадастровая база по нему уменьшается на кадастровую цену 20 кв. м в ней (п. 3);

- комнату — в этом случае база по нему уменьшается на кадастровую цену 10 кв. м в ней (п. 4);

- жилой дом — в этом случае база по нему уменьшается на кадастровую цену 50 кв. м в нем (п. 5);

- единый комплекс объектов недвижимости, среди которых хотя бы одно жилое помещение или дом, — в этом случае база по нему уменьшается на 1 000 000 руб. (п. 6).

Муниципальными НПА размеры указанных вычетов, уменьшающих базу по рассматриваемому налогу, могут быть увеличены (п. 7 ст. 403 НК РФ). Если применение вычета приводит к образованию отрицательной величины, налоговая база будет равна 0 (п. 8 ст. 403 НК РФ).

База на основе инвентаризационной цены равна соответствующей цене, умноженной на коэффициент-дефлятор, устанавливаемый законодательно.

Налоговый период и сроки уплаты налога на недвижимость физлиц

Налоговый период по рассматриваемому налогу — год (ст. 405 НК РФ). В соответствии с п. 1 ст. 409 НК РФ налог на недвижимость физлиц с 2016 года (т. е. с налога, начисляемого за 2015 год) должен уплачиваться до 1 декабря того года, что следует за налоговым. Уплачивается налог по факту получения от ФНС налогового уведомления. Перечислить платеж нужно в УФК по реквизитам подразделения ФНС, отвечающего за налоговый контроль территории, на которой расположен объект недвижимости.

Налог на имущество физлиц: ставки

Для исчисления налога на основе кадастровой и инвентаризационной стоимости применяются разные ставки. В обоих случаях они могут устанавливаться региональными властями — но в пределах, отраженных в НК РФ.

По кадастровой базе ставки могут быть установлены в величине не более (п. 2 ст. 406 НК РФ):

- 0,1%, если объект налогообложения — дом, жилое помещение, незавершенная постройка, единый комплекс, в котором есть хотя бы одно жилое помещение или дом, гараж, парковочное место, строение на даче площадью до 50 кв. м;

- 2%, если объект налогообложения определен в соответствии с условиями пп. 7, 10 ст. 378.2 НК РФ либо имеет кадастровую стоимость более 300 000 000 руб.;

- 0,5% — для любых других объектов.

Ставки по кадастровой базе принимаются в регионе в указанной в НК РФ величине, если законом региона не установлены иные ставки (подп. 1 п. 6 ст. 406 НК РФ). Причем у региона есть право уменьшать (вплоть до нуля) или увеличивать (но не более чем в 3 раза) ставку для объектов, которые согласно НК РФ облагаются по ставке 0,1% (п. 3 ст. 406 НК РФ).

По инвентаризационной базе ставки могут быть установлены в размере не более (п. 4 ст. 406 НК РФ):

- 0,1%, если инвентаризационная стоимость объекта с учетом коэффициента-дефлятора не превышает 300 000 руб.;

- 0,1-0,3%, если инвентаризационная стоимость объекта с учетом коэффициента-дефлятора составляет 300 000-500 000 руб.;

- 0,3-2%, если инвентаризационная стоимость объекта с учетом коэффициента-дефлятора превышает 500 000 руб.

Если ставки по инвентаризационной базе не определены законом региона, то их величина будет составлять (подп. 2 п. 6 ст. 406 НК РФ):

- 0,1%, если инвентаризационная стоимость объекта не превышает 500 000 руб.;

- 0,3%, если инвентаризационная стоимость более 500 000 руб.

Региональные власти вправе дифференцировать ставки для обеих баз по объектам одной и той же категории, но отличающихся (п. 5 ст. 406 НК РФ):

- кадастровой (инвентаризационной) стоимостью;

- видом объекта;

- местом расположения;

- спецификой территориальной зоны, на которой они размещены.

Порядок исчисления налога на имущество физических лиц

- кадастровую и инвентаризационную цену объекта недвижимости;

- ставки — кадастровую и инвентаризационную;

- величину дефлятора;

- площадь объекта;

- величины понижающих коэффициентов;

- применимы ли в отношении исчисления налога льготы.

При исчислении налога с 2019 г., если он окажется для региона 5-м годом начала применения расчета от кадастровой стоимости, не нужно будет учитывать в формуле его расчета:

- инвентаризационную стоимость, а также ставку, которая установлена для нее;

- дефлятор;

- понижающий коэффициент.

Налог на имущество физических лиц исчисляется с применением особой формулы, установленной НК РФ. Для полного года владения имуществом на протяжении 2015-2019 годов она выглядит так (п. 8 ст. 408 НК РФ):

Н = (Н1 - Н2) × К + Н2,

Н — исчисленный налог на имущество.

Н1 — налог по кадастровой базе.

Н2 — налог по инвентаризационной базе, рассчитанный за год, предшествующий началу введения в регионе расчета налога от кадастровой стоимости. Для 2014 года он определяется по правилам закона «О налогах на имущество физических лиц» от 09.12.1991 № 2003-I, прекратившего свое действие с 2015 года, а для более поздних периодов начала введения в регионе расчета налога от кадастровой стоимости — по правилам закона региона, действовавшего в году, предваряющем начало расчета налога от кадастровой стоимости.

К — понижающий коэффициент, величина которого растет последовательно в течение первых 4 лет введения в регионе расчета налога от кадастровой стоимости, составляя соответственно 0,2; 0,4; 0,6 и 0,8.

Т. е. с 5-го налогового периода (если расчет от кадастровой стоимости начали делать с 2015 года, то им окажется 2019 год) налог будет начисляться от кадастровой стоимости в полном объеме. Поскольку с 2020 года иной расчет налога, кроме как от кадастровой стоимости, будет прекращен, в регионах, начавших его делать позже 2016 года, смогут использовать право на применение понижающих коэффициентов не в полной мере.

Рассмотреть, как применяется данная формула, мы можем, изучив практический пример расчета величины налога.

Пример расчета суммы налога на имущество физических лиц

- мы начали платить налог на недвижимость с 2015 года и вправе применить понижающий коэффициент 0,2;

- у нас нет налоговых льгот (их специфику мы изучим чуть позже);

- у нас имеется квартира площадью 70 кв. м;

- кадастровая цена квартиры — 2 000 000 руб., инвентаризационная — 300 000 руб.;

- мы живем в Казани, где действует ставка 0,2% на кадастровую базу (решение Казанской городской думы от 20.11.2014 № 3-38) и 0,1% — для инвентаризационной при стоимости менее 500 000 руб. с учетом дефлятора (действуют нормы НК РФ, региональный НПА не принят);

- коэффициент-дефлятор, установленный для последнего года применения расчета от инвентаризационной стоимости (2014), равен 1,216 (приказ Минэкономразвития России от 07.11.2013 № 652).

Результат вычислений определяется в целых рублях.

Первым делом считаем показатель Н1. Для этого:

1. Вычисляем размер кадастровой налоговой базы:

- делим 2 000 000 (стоимость недвижимости) на 70 (площадь квартиры), получается 28 571 руб.;

- вычитаем из 70 кв. м «квартирный» вычет в размере 20 кв. м, получается 50 кв. м;

- умножаем первый результат на второй, получается 1 428 550 руб.

2. Определяем показатель Н1, умножив величину кадастровой базы на ставку 0,2%. Получается 2 857 руб.

Н2 = 300 000 × 1,216 × 0,1% = 365 руб.

1. Вычитаем из кадастрового налога Н1 инвентаризационный Н2, получается 2 492 руб.

2. Умножаем получившийся результат на понижающий коэффициент, установленный для первого года применения рассматриваемого расчета, и получаем 498 руб.

3. Добавляем к нему инвентаризационный налог Н2, получается 863 руб.

Таким образом, налог на недвижимость к уплате за 2015 г. составит 863 руб.

Выше мы отметили, что при исчислении налога на недвижимость физлиц могут браться в расчет льготы. Изучим данный аспект подробнее.

Для кого налог на имущество физических лиц не является обязательным

В общем случае плательщиками данного налога являются все физлица, имеющие в собственности объекты, рассмотренные нами в начале статьи. Но некоторые категории граждан имеют льготы по налогу на имущество. Перечень данных категорий зафиксирован в положениях п. 1 ст. 407 НК РФ.

Если гражданин имеет соответствующий статус, то он освобождается от уплаты налога на имущество — но только по одному объекту налогообложения каждого вида (например, 1 квартира, 1 дом, 1 гараж). Если однотипных объектов несколько, человек сам выбирает, какой из них не будет облагаться налогом. По умолчанию ИФНС, рассчитывая налог, выбирает для льготирования наиболее дорогой объект из нескольких.

Итоги

Налог на имущество физлиц в течение 2015-2019 годов может определяться как от инвентаризационной стоимости (если регион еще не отказался от такого расчета), так и от кадастровой (если решение о применении такой базы в регионе принято). С 2020 года расчет налога будет возможен только от кадастровой стоимости. В период с 2015 по 2019 год при условии выбора регионом расчета от кадастровой стоимости для определения налога применяется довольно сложная формула, учитывающая расчет как от инвентаризационной, так и от кадастровой стоимости.