А также функции по контролю. Контроль как функция управления

Банковские депозиты являются инструментом получения небольшого, но стабильного дохода. Однако процентная ставка по ним редко покрывает реальные темпы инфляции. Поэтому вместо обычного депозита можно оформить банковский сертификат. Проценты начисляются по большей ставке, а срок обращения может составлять даже один день.

Определение

В гл. 44 ГК РФ сказано, что банковский сертификат - это ЦБ, которая подтверждает факт внесения средств на счет и право вкладчика на получение после указанного времени определенной суммы средств. Документ выпускается только кредитным учреждением. Порядок обращения ЦБ на рынке регулируется письмом Банка России № 14-3-20.

ЦБ оформляется только на бланке с высокой степенью защиты. В нем прописаны условия обращения, оплаты и выпуска. Купонное вознаграждение выплачивается в российских рублях по установленной ставке. Изменять ее в одностороннем порядке банк не имеет права. Выплата процентов осуществляется во время погашения стоимости ЦБ. Если сертификат предъявлен досрочно, то доход рассчитывается по ставкам, предусмотренным для срочных вкладов. Пролонгировать срок действия документа нельзя.

Процентный доход по таким ЦБ выше, чем по обычным вкладам. Однако сертификаты не участвуют в системе страхования. Поэтому в случае банкротства кредитного учреждения держатели не смогут получить свои средства.

Банковский сертификат: виды

Депозитные сертификаты предназначены для юридических лиц. Они могут выпускаться на срок до одного дня. Физическим лицам доступны только сберегательные сертификаты, срок обращения которых на рынке может достигать от 3 месяцев до 3 лет.

Банковский сертификат на предъявителя можно дарить третьим лицам. Права по данной ЦБ передаются без переоформления. Третьи лица могут получить доход по именному сертификату только при наличии цессии. Все расчеты по купле-продаже ЦБ осуществляются в безналичной форме. После истечения указанного в документе срока сертификат становится ЦБ до востребования. То есть кредитное учреждение должно выплатить указанную сумму по требованию клиента.

Реквизиты

Банковский сертификат считается действительным при наличии таких данных:

- наименование документа;

- номер, серия;

- дата открытия;

- размер вклада;

- обязательство банка вернуть сумму с учетом процентов;

- дата востребования;

- ставка процентного дохода, в том числе при досрочном предъявлении;

- причитающаяся сумма (цифрами и прописью);

- счет банка;

- Ф.И.О. вкладчика и его паспортные данные, приложения к сертификату для оформления цессии (для именного вкладчика);

- подпись ответственных лиц банка.

Кредитная организация может указать дополнительные реквизиты.

Цессия

Уступка требования по именной ЦБ оформляется на оборотной стороне документа или на дополнительных листах. Соглашение подписывается старым и новым владельцами, юридическим лицом, уполномоченным на проведение таких операций, и скрепляется печатью. Сертификат банковского счета можно передать только до истечения срока его погашения.

Немного статистики

Сертификат, банковский вклад дают возможность получить дополнительный доход. Хотя ЦБ приносит больше процентного вознаграждения, ее востребованность постоянно колеблется. Наибольший спрос на сертификаты наблюдался в 2007 году, когда 46,7 % не именных ЦБ были выпущены на срок до одного года. После финансового кризиса спрос резко снизился. За 2011 год были проданы сертификаты объемом 11,5 млн руб., что на 50 % меньше, чем в 2007 году. В 2014-2015 гг. наблюдался резкий всплеск вложений. За один год банки продали ЦБ общим объемом 349,7 млн руб., из которых 78 % - сертификаты со сроком действия более одного года.

Преимущества

Сертификат (банковский вклад) имеет характеристики обычного депозита и ЦБ. Процентная ставка фиксируется при оформлении документа, а доход выплачивается в момент его погашения. Как и ЦБ, сертификат можно передавать третьи лицам, завещать или оставлять в залог. В последних двух случаях передача прав требования может вызвать затруднения. По истечении срока действия документ нужно переоформлять. Следовательно, придется менять завещание, поскольку изменятся реквизиты ЦБ.

Туристам банковский сертификат может заменить денежные чеки. Чтобы не возить с собой кучу купюр во время путешествия по стране, можно оформить сертификат. Продать его можно будет в любом отделении банка-эмитента. Если срок действия документа не истек, то расчет дохода будет осуществлен только за фактическое количество дней использования ЦБ по «ставке до востребования». Еще одним недостатком является то, что не все банки имеют развитую сеть филиалов по всей стране. Да и не в каждом отделении одного и того же банка можно получить такой документ.

Именной сертификат можно быстро восстановить в случае его потери или кражи. Для этой цели банками разработана процедура по выпуску дубликата. Третьи лица не смогут обналичить средства по такому сертификату.

Недостатки

Банковский денежный сертификат не участвует в системе страхования вкладов. То есть в случае банкротства финансового учреждения держатели ЦБ не получат компенсацию от страховщика.

Процентный доход облагается налогом по ставке 35 %, точно так же как и обычный депозит. Если по ЦБ предусмотрено начисление дохода по ставке 11 %, а ставка рефинансирования составляет 9 %, то налогообложению подлежит сумма, начисленная по ставке 1,5 %. Сегодня банки устанавливают доходность выше ставки рефинансирования только по долгосрочным сертификатам на большую сумму вложений. Так, оформив банковский сертификат Сбербанка на три года, можно получить до 10 % годовых. Чем больше сумма, тем выше ставка.

Именные сертификаты облагаются НДФЛ, если документ сменил владельца, то есть в случае наследования, дарения или передачи ЦБ другому лицу. При этом налоговым агентом является получатель дохода. Избежать уплаты дохода можно, предоставив в ФНС платежку, подтверждающую затраты на покупку ЦБ. Сертификаты на предъявителя никаким налогом не облагаются. Этим и объясняется высокий спрос на них.

Условия обращения

Кредитное учреждение может размещать сертификаты только после регистрации условия выпуска в территориальном отделении Банка России. Владельцами сертификата могут стать как резиденты, так и нерезиденты. Для этого достаточно внести наличные средства на счет.

Неименным банковским сертификатом является ЦБ, в которой не указано имя владельца. Кто бы ни принес документ, банк обязан выплатить вознаграждение держателю.

В 30-х годах в Европе рынок сберегательных сертификатов был очень богат. Документы то и дело передавали, дарили и продавали. Но в рамках борьбы с отмыванием денег условия выпуска и обналичивания средств были ужесточены. И уже к 70-м годам сертификаты на предъявителя стали большой редкостью. На Украине, например, с 01.12.14 выпуск таких ЦБ был вообще остановлен. Проданные ранее ЦБ были погашены путем перечисления безналичных средств на счет предъявителя. В обороте остались только именные сертификаты, которые выпускаются в национальной и иностранной валюте со сроком погашения более 6 месяцев.

Состояние рынка на 2017 год

Банковский сертификат для корпоративных клиентов сегодня можно оформить в «Газпромбанке», «Уралсибе», банке «Возрождение» и «ФК Открытие». Процентное вознаграждение зависит от срока и суммы депозита. Например, «ФК Открытие» предлагает клиентам сертификат на три месяца, по которому предусмотрен доход на уровне 8,95 %. «Проминвестбанк» аналогичное вознаграждение выплачивает при условии размещения суммы до 1 млн руб.

По данным Банка России, за 1 квартал 2017 года было выпущено более 1200 сертификатов. Большим спросом на рынке пользуются ЦБ со сроком погашения до года.

Январь 2017 | Февраль 2017 | ||

Итого сертификатов | |||

181-360 дней | |||

более 3 лет |

Эмиссия сберегательных сертификатов также незначительно сокращается. Россияне отдают предпочтение долгосрочным сертификатам.

Январь 2017 | Февраль 2017 | ||

Итого сертификатов | |||

181-360 дней | |||

более 3 лет |

Срок

Ценная бумага обращается на рынке от трех месяцев до трех лет. При этом пролонгация не предусматривается. Во время эмиссии сертификатов банки сразу рассматривают вариант досрочного их погашения. В таком случае держатель получает номинальную стоимость с учетом процентов по заниженной ставке. На практике Сбербанк, УБРиР, «Барс», «Финсервис» и «Экспобанк» погашают такие сертификаты по ставке 0,01 %. «ЦентроКредит» выплачивает вознаграждение в пределах 3,5-6 % в зависимости от начального срока вложений. «Интехбанк» применяет ставку исходя из номинальной стоимости ЦБ: до 4,99 млн руб. - 3 %, свыше - 5 %.

Оформление

Не во всех отделениях даже крупного банка можно оформить сертификат. Поэтому первым делом нужно уточнить на сайте кредитного учреждения адрес нужного филиала. Владельцем сертификата может стать гражданин старше 14 лет. Нерезиденты могут оплатить ЦБ только путем перечисления средств с карточного счета на вклад. Для оформления нужно предоставить паспорт и любой второй документ, удостоверяющий личность.

Сертификат состоит из бланка и корешка. Первый выдается клиенту, а второй остается в кредитном учреждении. Инвестировать средства можно в любой сумме в рамках установленного диапазона. В случае утраты документа следует немедленно уведомить кредитное учреждение. Восстановить права на неименной сертификат можно будет только через суд. Идентифицировать владельца именной ЦБ гораздо проще. В случае повреждения бланка средства будут доступны к снятию только после проведения экспертизы.

Предложения на рынке

Сбербанк одним из первых стал осуществлять эмиссию сертификатов. С февраля 2016 года выпуск ЦБ для корпоративных лиц был временно остановлен. Сегодня банк предлагает клиентам только сертификаты на предъявителя. Минимальная сумма вложений составляет 10 тыс. руб, Инвестировать сумму менее 50 тыс. руб. на любой срок не имеет смысла. Купонное вознаграждение будет рассчитано по ставке 0,01 %. Оформив депозит хотя бы на 51 тыс. руб. со сроком погашения через 3 месяца, можно получить доход в размере 5,5 % годовых. В случае покупки сертификата на 36 месяцев вознаграждение будет рассчитано по ставке 5,35 % ежегодно. Максимальная сумма инвестиции не ограничена.

Другой государственный банк - «ВТБ» - и все его структурные подразделения не имеют в линейке продуктов сертификатов для физических лиц. Однако кредитные учреждения выпускают сертификаты для корпоративных клиентов среднего и крупного бизнеса и принимают их на хранение.

Доходность

Сертификаты погашаются по более высокой процентной ставке, нежели обычные депозиты. Каждое кредитное учреждение самостоятельно устанавливает и фиксирует ставку в договоре. Изменять ее в течение срока действия документа банки не имеют права.

1. Доход = ((С1 - С0) : С0) х (Н / Т) х 100, где:

- С1 - конечная стоимость.

- С0 - первоначальная стоимость.

- Н - число дней (месяцев) в году.

- Т - число дней (месяцев) владения сертификатом.

2. Рыночная цена = НС + НПД, где:

- НС - номинальная сумма.

- НПД - накопленный процентный доход.

3. Рыночная цена = НС х ПД х (Д: 365 х 100), где:

- ПД - процентный доход.

- Д - количество дней, оставшееся до погашения ЦБ.

Посему откладываем текущие дела в сторону, бегло читаем все, что написано ниже, что-то конспектируем или просто мотаем себе на ус (у кого он, конечно, есть)…

Прежде чем вести речь о банковских сертификатах, стоит освежить в памяти некоторые особенности банковского .

Суть соответствующего соглашения между банком и рядовыми гражданами предельно проста: принять от вкладчика некоторую сумму на заранее оговоренный период, по истечении которого вернуть сумму с за их использование.

![]()

Отношения, возникающие по поводу банковского вклада, регулируются простым договором, не требующим особой регистрации.

Соблюсти письменный формат договора можно различным образом: получить на руки сберкнижку, сберегательный сертификат , депозитный сертификат , либо иной выдаваемый банком , который может быть назван как угодно, лишь бы отражал требуемую в таких случаях фактуру, вытекающую из теории и практики банковского дела.

Разновидностей банковских сертификатов всего две: сберегательные и депозитные.

Первые могут быть реализованы (выданы) физическим лицам, вторые – юридическим.

Независимо от типа, все без исключения банковские сертификаты номинируются в национальной .

![]()

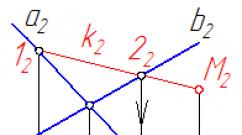

И та, и другая разновидность банковских сертификатов может быть именной либо на предъявителя.

Применительно к депозитным сертификатам действует правило безналичных расчетов как в случае их приобретения или продажи, так и в случаях по ним выплат.

К сберегательным сертификатам такие ограничения не применяются.

Банковский сертификат представляет собой достаточно инструмент, который может быть востребован с самых разных точек зрения, в том числе, и для расчетов за оказанные услуги или приобретаемые товары.

Действие банковских сертификатов всегда ограничено по .

Для сберегательных сертификатов предельным сроком действия является 3-летний период, для депозитных – 1 год.

![]()

Что примечательно, истечение обозначенных сроков превращает банковский сертификат в «до востребования».

Выплаты по такой бумаге в размере оговоренной в ней суммы будут произведены в случае поступления в банк или учреждение выраженного требования ее обладателя.

Реквизиты банковских сертификатов

Банковские служащие, участвующие в производства выплат по сертификатам, должны удостовериться в их подлинности и включении в них обязательных реквизитов, которых можно было бы насчитать порядка 12 штук.

Смысла перечислять все реквизиты совершенно нет, ибо запоминать их вам не придется (если, конечно, вы не типографский корректор, отвечающий за редактуру данного конкретного вида печатной продукции).

Поелику все сертификаты являются изготовленными способом ценными бумагами, на которых требуемые реквизиты будут отпечатаны точь в точь как того требуют существующие правила и нормы.

В лучшем случае вам придется лишь заполнить имеющиеся графы совершенно очевидными данными о сумме, удостоверяемой сертификатом, и дате ее востребования, процентных .

Плюс, разумеется, проставить подписи уполномоченных лиц банка, коих должно быть не менее двух…

Все это и много другое вы можете узреть на образце бланка сберегательного сертификата, который любезно предлагается вашему вниманию.

![]()

Не поленитесь разглядеть «притаившийся» где-то снизу корешок сберегательного сертификата , имеющий тот же номер и ту же серию, что и сам сертификат.

Его предназначение – удостоверять факт уступки права требования к банку о выплате суммы и процентов по сертификату.

Достаточно в соответствующих графах корешка указать полные фамилию, имя и отчество лица, которому такое требование переуступается, его паспортные и некоторые другие данные, после чего торжественно вручить сертификат его новому обладателю.

Вместе с сертификатом к новому владельцу переходят и все удостоверяемые этой ценной бумагой права.

Схожие по форме корешки могут присутствовать и при депозитных сертификатах, и они необязательно будут именоваться корешками.

Это могут быть просто дополнительные листы (являющиеся приложениями к банковскому сертификату), содержащие требуемые данные.

Иногда соответствующие данные учиняются на оборотной стороне сертификата.

Уступка права требования допустима лишь до истечения срока действия соответствующего сертификата.

Прежде всего, это классическая разновидность ценных бумаг, которая может легко быть вовлечена в гражданский оборот: продана, подарена, подвергнута обмену и т.п.

Банковским сертификатом можно расплатиться по , просто передав его без лишних формальностей .

Супердоходности от банковских сертификатов ожидать не приходится, но ведь и не в этом заключается их основное предназначение.

При обычном течении событий, банковские сертификаты можно воспринимать просто как некий документ, подтверждающий наличие у вас рублевого счета в банке.

![]()

В критические же моменты, когда возникает острая нужда в наличных , вы можете оперативно воспользоваться банковским сертификатом для своих финансовых затруднений (разумеется, ежели вашего кредитора устроит предложенная форма взаиморасчетов).

Если бы у вас не было на руках такого сертификата, вам пришлось бы досрочно изымать средства со своего банковского счета, при этом проценты, испытывать другие сопутствующие неудобства…

Другими словами, банковский сертификат – это изящный и очень современный способ решения некоторого рода проблем.

, подтверждающих размер внесенных клиентом денег в виде банковского вклада. Документ предоставляет право его держателю получить определенную сумму вместе с процентами по истечении условленного времени. Сертификаты – многофункциональный и относительно молодой для российского финансового рынка вид продукта. Статья рассмотрит его сущность, виды и условия эмиссии, расскажет о действующих на сегодня актуальных предложениях банковских учреждений.*Виды сберегательных сертификатов

В зависимости от статуса своего владельца и сферы применения сертификаты разделяются на:

- сберегательный;

- депозитный.

Основные квалифицирующие характеристики видов отображены в таблице:

Общими для обоих видов сертификатов также являются следующие параметры:

- форма выпуска – документарная: как в серийном, так и одноразовом порядке;

- срочность;

- отсутствие пролонгации;

- невозможность использования в качестве оплаты за товары и услуги;

- доступность передачи права требования иным лицам.

Финучреждения осуществляют эмиссию бумаг двух видов:

- Именная – оформляется на конкретное лицо. Вклад, удостоверенный таким сертификатом, подпадает под программу страхования . Бенефициаром, т.е. получателем средств, вправе выступать лишь владелец документа. Передача права требования осуществляется только на основании оформленного надлежащим образом договора цессии.

- На предъявителя – получателем средств выступает любой держатель продукта, предъявивший документ в банке.

Депозитные сертификаты

Применяются только при обслуживании юрлиц. Все денежные расчеты, связанные приобретением и выплатой причитающихся сумм по таким бумагам, проводятся в безналичной форме.

Оформляется сертификат на специальном бланке, имеющем различные степени защиты. Обязательными атрибутами документа являются:

- наименование, его номер и серия;

- идентифицирующие данные эмитента – название банка, его местонахождение, корсчет в ЦБ;

- дата внесения и размер депозита;

- обязательства эмитента по возврату внесенных средств и выплате причитающихся процентов;

- дата предъявления бумаги в банк для погашения;

- установленная ставка и общий размер подлежащих к выплате процентов;

- процент, применимый при досрочном погашении;

- для именных продуктов – идентифицирующие владельца данные: название компании, код и юридический адрес.

Документ скрепляется подписями двух уполномоченных лиц и оттиском печати финорганизации.

Линейки многих банков содержат в себе такой продукт для корпоративных клиентов, например: Газпромбанк , УралСиб , Проинвестбанк , Возрождение , ФК Открытие .

Применяемые процентные ставки зависят как от номинала документа, так и срока размещения депозита. Например, ФК Открытие предлагает ценную бумагу со ставкой в 8,95% при размещении денег сроком до 3 месяцев. В тоже время процент при депозите от года составит уже 9,3%.

А вот, например, Проинвестбанк привязывает ставку не только к сроку размещения, а и к номиналу бумаги. Для депозита в размере до 1 млн р. и сроком 3 года она составляет 8,5%. При большей сумме – уже 9%.

Для проведения расчета пользователю необходимо ввести лишь базовые параметры продукта: номинал и период обращения. Программа автоматически проведет необходимые вычисления и выдаст результат.

Срок сберегательного сертификата

Период обращения бумаги устанавливается и прописывается в самом документе. Как правило, срок сертификата составляет от месяца до 3-х лет. Пролонгация не предусматривается. При просрочке его предъявления документ переходит в статус «до востребования» и подлежит погашению по первому требованию держателя.

Проводя эмиссию документа, банковские организации заранее предусматривают и вариант досрочного его предъявления для погашения. При таких ситуациях эмитент выплачивает номинальную стоимость и проценты, но уже по заниженной ставке. Она изначально прописывается и устанавливается в самом документе.

Как правило, банки применяют ставку в размере 0,01% годовых. Это относится к Сбербанку, УБРиР, АКБ Барс, Финсервис, Экспобанку. Некоторые эмитенты предусматривают иной показатель процента. Например, в банке ЦентроКредит он варьируется в пределах 3,5-6% и зависит от изначального срока размещения вложений. А вот Интехбанк применяет процент, отталкиваясь от номинальной стоимости бумаги: до 5 млн р. – 3%, свыше – 5%.

Предложения банков

Большинство финучреждений, ранее предлагавших в своих линейках сберегательные бумаги, отказались от реализации таких продуктов. Поэтому в настоящее время среди банковских организаций страны не так уж и много эмитентов, осуществляющих эмиссию сертификатов.

Таблица отображает актуальные предложения* по сберегательным вкладам для физлиц с оформлением ценной бумаги:

| Банк / минимальный номинал в рублях | Срок, дней |

Ставка,

от – до (%) |

| 100 тыс. | 31-180 / 181-365 / 366-730 | 11,5-12 |

| 10 тыс. | 180 / 367 | 10,5-11,75 |

| 30 тыс. | 31-90 /91-180 / 181-270 / 271-370 | 7,5-11,5 |

| 10 тыс. | 91-180 / 181-365 / 366-730 | 8-11,4 |

| 100 тыс. | 93 / 186 / 372 | 7,8-11,3 |

Банковские сертификаты являются письменными свидетельствами банка-эмитента в приеме денежных средств от бенефициара, удостоверяющими право его или правопреемника на получение по окончании определенного срока внесенной в банк суммы и причитающихся ему за это процентов. Деньги, получаемые благодаря эмиссии сертификатов, являются легкоуправляемыми пассивами банка, при использовании которых он варьирует суммы, сроки и процентные ставки. Условия эмиссии, обращения и выплаты денег по депозитным и сберегательным сертификатам имеют много общего, но в пределах общего обладают некоторыми особенностями. Различие заключается в том, что депозитный сертификат выдается юридическим лицам, а сберегательный - физическим.

Условия выпуска и обращения сертификатов банки обязаны зарегистрировать в ЦБ. Только зарегистрированные сертификаты он может размещать среди клиентов. Так как сберегательный (депозитный) сертификат, является ценной бумагой, то сам бланк сертификата имеет все необходимые степени защиты и изготавливается в специализированных типографиях, имеющих соответствующие лицензии.

Банковский сертификат, являясь ценной бумагой имеет ряд преимуществ перед обычным вкладом, которые заключаются в широком диапазоне его использования, а именно:

Это особый вид депозита, соединяющий в себе свойства вклада и ценной бумаги. Он имеет фиксированную процентную ставку, которая устанавливается при выдаче ценной бумаги. Выплата процентов осуществляется одновременно с погашением сертификата при его предъявлении. При досрочном погашении сертификата, банки выплачивают проценты, установленные по вкладам до востребования.

Банковский сертификат можно подарить или передать другому лицу. Сертификат, выписанный на предъявителя, передается другому лицу простым вручением. Именной сертификат передается простым оформлением цессии (уступки требования) на оборотной стороне бланка сертификата и на дополнительных листах (приложениях).

Сертификаты можно завещать своим наследникам. Правда, для завещателя это довольно сложная процедура. При каждом очередном истечении даты востребования средств по сберегательному сертификату, требуется его переоформление, а, следовательно, и одновременное изменение завещания т.к. меняются реквизиты сберегательного сертификата.

Они могут использоваться в качестве залога при кредитовании. В этом случае сберегательные (депозитные) сертификаты, как правило, передаются на хранение в банк, по месту получения ссуды. Такой вид обеспечения надежен для банка и позволяет снизить процентную ставку по кредиту.

Сберегательные сертификаты можно использовать для хранения денежных средств во время поездок. Этот способ представляется более безопасным, чем перевозить наличные средства.

Банковским сертификатом можно пользоваться и как средством расчетов. Порядок передачи другому лицу прав, удостоверенных, например, сберегательным сертификатом (на предъявителя или именного) не сложен.

В отличие от вклада, который обычно закрывается только в том отделении, где он был открыт, сертификат можно предъявить к оплате в любом филиале банка.

Срок исковой давности по депозитному сертификату отсутствует.

Депозитный сертификат можно переоформить на новых условиях (провести новацию сертификата), если сделать это позволяет политика банка.

Таким образом, банковские сертификаты привлекательны для инвестора тем, что они являются ценными бумагами. По степени надежности в западных странах ценные бумаги банков стоят на втором месте после государственных ценных бумаг. Возврат средств по сертификатам банков гарантирован в большей степени, чем по акциям и облигациям акционерных обществ.

Так как банковские сертификаты по своей форме относятся к документарным ценным бумагам, то существует определенный законодательством перечень требований к их оформлению. Они определены как для депозитных, так и для сберегательных сертификатов. На бланке сертификата должны содержаться следующие обязательные реквизиты:

- наименование «сберегательный (или депозитный) сертификат»;

- номер и серия сертификата;

- дата внесения вклада или депозита;

- размер вклада или депозита, оформленного сертификатом (прописью и цифрами);

- безусловное обязательство кредитной организации вернуть сумму, внесенную в депозит или на вклад, и выплатить причитающиеся проценты;

- дата востребования суммы по сертификату;

- ставка процента за пользование депозитом или вкладом;

- сумма причитающихся процентов (прописью и цифрами);

- ставка процента при досрочном предъявлении сертификата к оплате;

-наименование, местонахождение и корреспондентский счет кредитной организации, открытый в Банке России;

- для именного сертификата: наименование и местонахождение вкладчика – юридического лица и Ф.И.О. и паспортные данные вкладчика – физического лица;

- подписи двух лиц, уполномоченных кредитной организацией на подписание такого рода обязательств, скрепленные печатью кредитной организации.

Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот сертификат недействительным.

Виды банковских сертификатов

Банковские сертификаты бывают двух видов – депозитные и сберегательные. Первые выдаются исключительно юридическим лицам, вторые – только физическим.

Банковский сертификат – это ценная бумага, которая удостоверяет сумму вклада и право владельца на то, что он может получить сумму вклада и оговоренные проценты по истечении определенного срока.

Банковский сертификат может быть именным и предъявительским.

Банковские сертификаты подлежат обязательной регистрации: основных параметров выпуска, срока обращения ценной бумаги, номинальной стоимости и годовой процентной ставки по вкладу, все это определяется банком по договоренности с лицом, приобретающим сертификат.

Коммерческие банки имеют право выпускать одну из разновидностей срочного депозита – банковский сертификат. Банковские сертификаты могут быть выпущены и в национальной, и в иностранной валюте. Однако выпускать банковские сертификаты в иностранной валюте имеют право только те банки, которые имеют лицензию для совершения валютных операций.

Процентная ставка по банковскому сертификату устанавливается уполномоченным органом банка. Независимо от времени покупки сертификата, проценты, которые причитаются владельцу по окончании срока обращения, по первоначальной ставке, которая была установлена при выдаче сертификата, обязаны быть выплачены банком. Истечение срока обращения – это когда владелец банковского сертификата имеет право востребовать возвращение депозита или вклада по сертификату.

Если же владелец предъявляет депозитный или сберегательный сертификат к оплате банку досрочно, до истечения срока обращения, то сумма вклада выплачивается с процентами, которые были установлены по вкладу до востребования, в случае, если по условиям сертификата другой размер процентной ставки не определен.

Библиографический список

1. Банковские сертификаты [Электронный ресурс] // Rosoez. – Режим доступа: http://www.rosoez.ru/stati-o-cennyh-bumagah/bankovskie-sertifikaty.html. – (Дата обращения: 13.10.2012)

2. Сберегательный сертификат Сбербанка [Электронный ресурс] // Rosoez. – Режим доступа: http://www.banki.ru/wikibank/sberegatelnyiy_sertifikat_sberbanka/. – (Дата обращения: 13.10.2012)

Банковский сертификат – это ценная бумага, которая удостоверяет сумму вклада, внесенную в банк и право вкладчика на получение этой суммы вместе с причитающимися процентами по окончании срока действия сертификата как в головном банке так и в любом его филиале.

Различают сертификаты:

· Сберегательные – выдается только физ. лицам

· Депозитные – выдается только юр лицам

К обязательным реквизитам банковского сертификата относится:

· Наименование сертификата

· № и серия сертификата

· Дата внесения вклада или депозита

· Размер вклада или депозита (как цифрами так и прописью)

· % ставка за пользование средствами по сертификату

· Дата востребования средств по сертификату

· Сумма причитающихся процентов (цифрами и прописью)

· Указания на безусловное обязательство банка на возврат денежных средств, внесенных на сертификат

· Указывается ставка процента при досрочном предъявлении сертификата к оплате

· Наименования местонахождения банка, юр. или физ. лица, банковские реквизиты этих лиц

· Подписи лиц, уполномоченные КО на работу с сертификатом

Сертификаты выпускаются специальными типографиями, которые имеют лицензию МинФина.

Банковские сертификаты обращаются только на территории РФ и выпускаются только в РФ.

Они не могут использоваться в расчетах за товары и услуги, т.е. выступают в качестве средств накопления.

Банки имеют право выпускать сертификаты при следующих условиях:

· Осуществление банковская деятельность не менее 2 лет

· Соблюдение банковского законодательства и нормативных актов БР.

· Выполнение обязательных экономических нормативов, регулирующих деятельность банков.

· Выполнение обязательных резервных требований ЦБ РФ

· Наличие у банка резервного фонда не менее 5% от величины УК.

Коммерческие банки, прежде чем выпустить сертификаты, разрабатывают условия выпуска и обращения сертификатов, которые подлежат обязательной гос. регистрации в БР. Коммерческие банки должны предоставить эти условия в территориальное учреждение БР, должны предоставить копию лицензию на осуществление банковской деятельности, свидетельство о гос. регистрации как юр лица, баланс на последнюю отчетную дату, расчеты экономических нормативов по этому балансу, макет сертификата.

Условия регистрируются в территориальных учреждениях, а потом один экземпляр этих условий вместе с макетом бланка сертификата высылаются в БР, там они регистрируются в специальном реестре.

По способу выпуска банковские сертификаты различают:

· Выпускаемые в разовом порядке

· Выпускаемые сериями

По способу оформления различают:

· Именные

· На предъявителя

БР может отказать в регистрации условий выпуска и обращения сертификатов по следующим мотивам:

· Если условия выпуска противоречат действующему законодательству

· Финансовое положение КО ухудшилось, что не является основанием для выпуска сертификатов.

Для приобретения банковского сертификата юр. лицо должно перечислить на соответствующий банковский счет денежные средства, а физ. лицо может их внести в кассу наличными

Для приобретения сертификата юр и физ. лица должны заполнить заявление в специально установленной форме, где они должны указать на какую сумму, какой количество и на какие сроки.

В момент выписки сертификата оформляется специальный отрывной корешок, где указывается № и серия сертификата, дата его выдачи, сумма сертификата, срок возврата, наименование владельца сертификата, место его нахождения, подпись вкладчика или специально уполномоченного лица. Корешки хранятся в кассе банка, в папках по срокам возврата средств. При наступлении срока погашения владелец сертификата должен предъявить его банку и написать заявление с просьбой о перечислении средств на соответствующий счет.

По сертификатам можно уступать права требования. Если это сертификат на предъявителя, то права требования осуществляются простым вручением сертификата третьему лицу. Если именной, то на обратной стороне сертификата оформляется надпись (заверяется печатью банка) – цессия, в соответствии с которой цедент (владелец сертификата) передает свои права по сертификату третьему лицу – цессионарию.